Избранное трейдера Маркиз Лафайет

Ботаник с reddit создал табличку по стоимостному анализу Грэма(Deep Value) из 5000+ акций

- 02 августа 2021, 14:22

- |

В поисках площадки для трансляции своих идей по ММК, которая отлично ложиться на идеи стоимостного анализа наткнулся на пост

— Контрольный список Уоррена Баффета — 5000+ рейтинговых акций

По мотивам книги Практическая баффетология автор выделил несколько правил

Правила

Правило 1 — Стабильная прибыль (рост за 5 лет / TTM> 0%)

Правило 2 — Хорошее покрытие долга (можно выплатить долг в течение <3 лет)

Правило 3 — Высокая рентабельность капитала (в среднем> 15% за 5 лет)

Правило 4 — Высокая доходность инвестированного капитала (> 12% в среднем за 5 лет)

Правило 5 — Создание FCF (TTM FCF> 0 долл. США)

Правило 6 — Обратный выкуп акций? (Количество акций сегодня <количество акций 5 лет назад)

Правило 7 — IRR больше, чем у долгосрочного казначейства (начальная ставка доходности> 1,1%)

Правило 8 — ERR больше 12% (ожидаемая доходность> 12% — рассчитана с использованием оценок роста аналитиков)

И проделал огромную работу по оценке акции, где за соответствие каждому правилу акция получала 1 балл

( Читать дальше )

- комментировать

- ★134

- Комментарии ( 92 )

Мысли про коррекцию...

- 25 июля 2021, 14:48

- |

Отдельные акции будут расти и на боковиках, и на падении рынка. Нужно просто их найти и купить. Зачем рассуждать об индексах и рынках в целом? Вы должны найти хороший бизнес и купить его. Получать дивиденды и радоваться его развитию, и всё...

Система, НКНХ, КуйбышевАзот, Газпром и НОВАТЭК. Вот мои приоритеты Топ-5 на сегодня. Главное, как они развиваются, а не что там с индексом и ставками…

Состав портфеля на 23 июля 2021 г.

( Читать дальше )

что я думал в 2010 году

- 14 июля 2021, 23:27

- |

ммвб тогда был 1400 примерно, а сейчас 4000

Как думаете заработал ли я на портфеле составленном в те года? )

( Читать дальше )

Почему инвестиции в российский рынок обречены?

- 04 июля 2021, 18:42

- |

Для начала хотел бы описать свои принципы:

1. 10% выручки должно идти на R&D.

2. Операционная маржа не меньше 10%.

3. Дивиденды меньше 40% от прибыли, желательно без них.

4. Компания дефолтоустойчивая по 5-ти факторной системе Альтмана.

Каждый пункт очень важен, самое главное, что с таким портфелем можно спать спокойно.

Приведу список компаний (равные доли):

NVDA

MU

AVAV

Amat

Anet

LRCX

ADBE

IRBT

TER

EW

ISRG

ILMN

Еще есть различный биотех, вес всех в портфеле как у одной из вышеприведенных:

REGN

UTHR

ALXN

VNDA

VRTX

EXEL

SGEN

CORT

Опционы в IB. Первая сделка.

- 02 июля 2021, 09:18

- |

Что учитываю:

1. Опционы на акции торгуются лотами по 100 акций.

2. Смотреть ликвидность по акциям.

3. Торговля дешевыми акциям до 20 долл. Причина маленький счет 200 тыс.руб.

Стратегия покупка волатильности, по акциям, у которых ранее была высокая вола и стала снижаться. Возможен рост. Либо спреды.

Выбор акции. Использую следующее:

1. https://algodeviant.com/stocks.html

Своими фильтрами отбираю, по какому акции буду строить позицию.

Пример выбрана акция PLTR.

2. По ссылке уже перехожу сюда https://finance.yahoo.com/quote/PLTR

Смотрю график. Общую инфу. Лезу в раздел опционы, смотрю спреды и объемы. Если спреды широкие между страйками или объем открытых позиций менее 500 не лезу. Закрываю. Раздел опционы — стредл.

3. Уже по выбранной акции открываю TWS Option brokers.

Ввожу тикер. Смотрю спреды в ценах на опционы. Объемы. Также сравниваю цены, ту ли акцию нашел. Бывает с похожими наименованиями.

( Читать дальше )

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

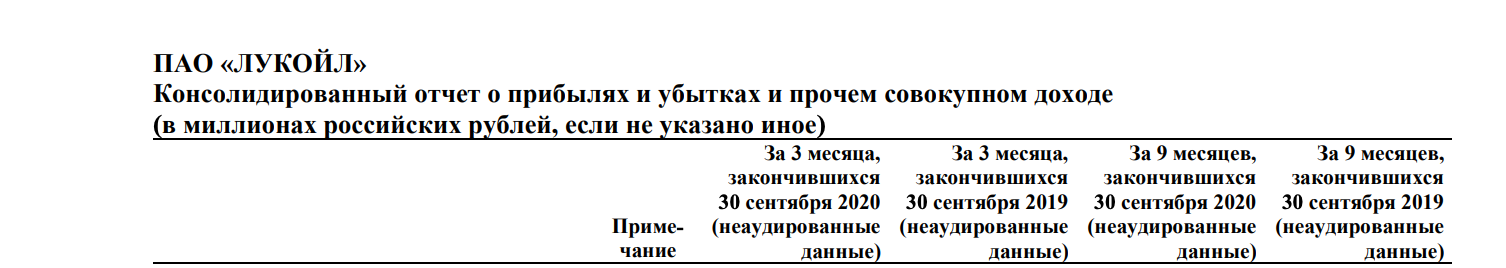

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

Чужой среди своих или депозитарные расписки на Московской бирже

- 30 мая 2021, 07:20

- |

1.) Вам придется платить налог с дивидендов самому, заполняя декларацию. Даже если налог снимут, все равно нудно декларировать. Брокер не является налоговым агентом по дивидендам. И форма w8ben в данном случае не поможет.

2.) В некоторых случаях налог будет выше 13% (зависит от юрисдикции ДР).

3.) Недавний пример с X5 retail group показал еще один возможный налоговый риск (см. денонсация двойного налогообложения с Нидерландами)

4.) По ДР взимается депозитарная комиссия, которая может оказаться неприятным сюрпризом. Например в случае с Эталоном она существенно может уменьшить дивидендную доходность, а в случае с Лентой, не платящей дивиденды, это вдвойне неприятно.

5.) В случае с конвертацией ДР в акции или в случае санкций могут возникнуть сложности (см. пример с ДР En+)

Ниже прикрепляю скрины из презентации Мосбиржи о ДР, где они прямым текстом освещают возможные риски.

( Читать дальше )

Ажиотаж на рынке труда ИТ специалистов

- 27 мая 2021, 11:53

- |

1. После пандемии много программистов осталось работать на удаленке и в офис не вернулись.

2. Москва (и др.центры) пылесосит программистов из регинов. С начала 2021 из ИТ отделов одного крупного производителя уволилось до 30% специалистов. До пандемии такого не было.

3. Оракл ведет крупный проект в другом крупном предприятии, на глазок имеет текучку до 10% в квартал. Специалисты просто уходят на другие проекты. Вместо ораклоидов Оракл выставляет программиста 1С например, который оракл видит первый раз и это считается нормально.

Кроме того, любое элементарно изменение в системе с трудозатратами 1 человеко-час автоматом расценивается 1 млн.р. для заказчика.

Выводы:

1. Такое положение сложилось из-за роста зоопарков экосистем крупных игроков (Сбер, МТС, Яндекс, ...) при ограниченном предложении программистов на рынке труда.

2. Рост зарплат приведет к росту стоимости ИТ сервисов и систем, т.к. ЗП существенная составляющая в затратах.

3. Даже если сейчас ВУЗы и учебные заведения увеличат количество мест, и студенты этих специальностей увеличат число абитуриентов, то ситуация на рынке труда исправится только лет через 5.

ЛУКойл - отличный дивидендный аристократ!

- 27 мая 2021, 10:40

- |

Посмотрел отчет ЛУКойла.

Обновил свой прежний прогноз по дивам ЛУКойла от ноября 2020.

Сейчас, думаю, будет еще лучше — 325 р. за 1П 2021 г. и 480 р. за 2П 2021 г.

ЛУКойл останется дивидендным аристократом

Выплаты в 2021 году: 213+325 = 538 р.

идем с опережением

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал