Избранное трейдера Romario_

Политические игры Русгидро

- 15 января 2020, 10:35

- |

Свежие новости от Коммерсанта — некто в правительстве предлагает превратить Русгидро из материнской компании для дальневосточных активов в дочку!

https://www.kommersant.ru/doc/4219682

Лихой финт ушами от которого акции растут сразу на почти на 10% только на предложениях! (и скорее всего на этом же росли до этого) В чем суть и почему так обрадовался рынок?

Смысл в том, что ядро компании Русгидро это высокомаржинальные и эффективные каскады ГЭС, которые приносят много стабильной и прогнозируемой прибыли. Но, поскольку компания государственная, на нее навесили большую социальную нагрузку в виде убыточных дальневосточных активов с огромными долгами. В итоге эти активы съедают прибыль эффективного ядра, а акционеры получают стагнирующую\падающую прибыль и снижение котировок.(плюс снижение котировок увеличивает сумму, которую придется заплатить ВТБ по форвардному контракту.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 10 )

Дюрация. Что это такое и как использовать?

- 15 января 2020, 07:25

- |

Дюрация — весьма специфичное понятие для ценной бумаги. Если цена, доходность и длительность инструмента – это типичные прямо выводимые величины, то производная величина дюрация – может вызывать трудности для понимания.

Дюрация — весьма специфичное понятие для ценной бумаги. Если цена, доходность и длительность инструмента – это типичные прямо выводимые величины, то производная величина дюрация – может вызывать трудности для понимания.ОПРЕДЕЛЕНИЕ И ЕГО СМЫСЛ

Разные источники предлагают различные толкования дюрации. Остановимся на более общем определении. Оно звучит следующим образом.

Дюрация (Макколея)– это оценка средней срочности потока с учетом дисконтирования стоимости отдельных выплат.

Если объяснять по-простому, то дюрация – это сколько времени понадобится для того, чтобы (равными платежами) вернуть сумму номинала облигации.

( Читать дальше )

Как потерять два часа жизни при попытке пополнить брокерский счёт

- 14 января 2020, 14:33

- |

Открыл счёт в Открытии. На сайте, быстро, бесплатно с смс. И захотел его пополнить. При переводе с карты хотят комиссию, по реквизитам сбер хочет 1%, что мне непонятно. На тот же церих со сбера деньги уходят без комиссий.

Уточнил у менеджера как можно пополнить бесплатно. Говорит можно сделать бесплатную моментальную карту или наличкой закинуть. Ну я и пошёл в отделение, благо в соседнем дворе.

Ждал в очереди минут 30. Потом выснилось, что карта вовсе не бесплатная, а 500 рублей за выпуск. При пополнении наличкой до 30 000 рублей комиссия 300 рублей. Дальше бесплатно. В итоге закинул 30 100 рублей.

В процессе снова заполнил анкеты, которые уже заполнял при открытии счёта, так как брокер в банк данные не передаёт и они там сами по себе. Мне непонятно почему.

В итоге на весь процесс ушло два часа. Пока смешанные чувства от брокера Открытие.

Беспроигрышная стратегия для фьючерсов.

- 10 января 2020, 19:43

- |

Стратегия стара как мир, и называется — календарный спред. В общем, разновидность арбитража. В простейшем виде, продаем дальний фьючерс, покупаем ближний, ждем некоторое время, закрываем позицию, получаем гарантированную прибыль. Как и у каждой стратегии, есть свои нюансы, и ошибки могу привести к убыткам. Но, это не ошибки, типа, не угадали куда пойдет — вверх или вниз. Это ошибки стратегии. Здесь не надо гадать куда пойдет.

В неклассическом виде в эту стратегию можно играть хоть интрадей, и 3-4 сделки в день вам обеспечены. Играть руками не рекомендую, целый день пялиться в монитор — может крыша поехать. А вот автоматом оч неплохо, тем более, что стратегия легко алгоритмизируется. Риски? — максимум 2-3 неудачных копеечных сделок в месяц.

Ну, и прежде чем начинать, попробуйте на кошках — смоделируйте в Python, например.

Исходная идея изложена. Ну, а конкретика, это уже не для общего доступа, кому нужны конкуренты в стакане.) Здесь каждый сам за себя. Ну, а стратегий на этой идее можно построить не одну, а целое семейство. Удачи!

Компании выплачивают акционерам более 8% текущей стоимости.

- 10 января 2020, 09:22

- |

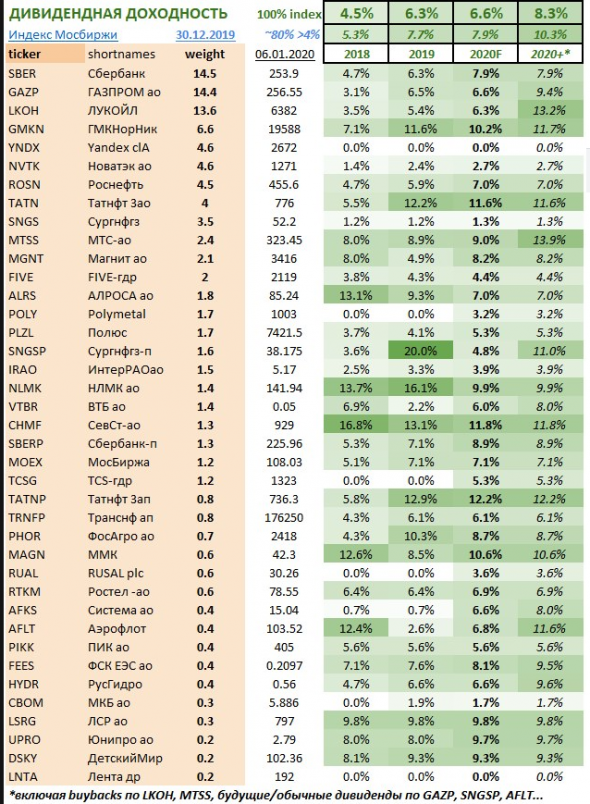

Дивидендная доходность российских акций по индексу Мосбиржи 6-7% годовых, а если добавить выкупы акций (Лукойл, МТС), рост дивидендов в будущем (Газпром и др.), то компании выплачивают акционерам более 8% текущей стоимости.

За 2019 год индекс Мосбиржи вырос на 28,6% до 3046 пунктов, полная доходность с учетом дивидендов составила 37,1% — на 6,7% выше. Примерно 159 пунктов в индексе принесли дивиденды за вычетом налога (в чистом виде акционеры-резиденты России получают на 13% меньше, хотя некоторые компании уменьшают налог за счёт уплаченного в дочках).

Я собрал данные о дивидендах по всем 39 акциям, входящим в индекс Мосбиржи. В текущей структуре индекса дивиденды в течение 2019 года принесли 6,3%, а за 2020 по моим оценкам будет 6,6% (без вычета налога). Если иметь в портфеле только акции, которые платят относительно высокие дивиденды (>4%, а это ~80% индекса), то средняя дивидендная доходность достигнет 8%. Данные обновляются автоматически в таблице с модельным портфелем и целями по акциям https://docs.google.com/…/1EqDg2cC5NCLC0oH-qjpwkWdH1u…/edit… (требует авторизации). Кстати, многие цели и сам портфель обновлены на конец 2019.

( Читать дальше )

Долг перед брокером. НУЖНА ПОМОЩЬ!!!! Добавил отчет брокера

- 09 января 2020, 14:38

- |

Доброго времени суток! Хочу попросить помощи у профессионалов или просто у неравнодушных лиц. В результате «сотрудничества» с брокерской компанией Алор+ я оказался в огромной долговой яме в размере 7 340 000руб.

10.01.2019г. через сайт я зарегистрировал личный кабинет и хотел купить фьючерсы Регуляр-92 БТЦ Аллагуват, но брокер ответил, что данный портфель не подходит, и необходимо заключить договор с биржей СПбМТСБ (хотя на сайте у него указано, что он работает с этим инструментом), хочу отметить, что в этот период цена на контракты находилась в росте.

15.01.2019г. внёс денежные средства на брокерский счёт в размере 269 т.руб.

29.01.2019 года я купил фьючерсы Регуляр-92 БТЦ Аллагуват в количестве 20 контрактов по цене 43950 руб. за 1 тонну.

05.02.2019г. поступил звонок от брокера с информацией о том, что у меня не достаточно денежных средств и необходимо внести доп.ГО, иначе будут закрывать все открытые позиции. В личном кабинете в сформированном отчёте - вариационная маржа составляла минус 348 т.руб. и исходящий остаток — минус 700 600 руб., и получалось, что я купил контрактов больше, чем позволял мой денежный портфель (1 контракт = 60 тн. х 20 контрактов х 43 950руб/тн. = 52 740 000 руб.), я думал, что покупаю 20 тн., а не 1200 тн. и покупал по принципу пока программа дает купить- буду покупать (хорошо, что в этот день не было больше предложений и я не купил больше, так как еще оставалось 85000 руб. — это я увидел позже, когда начал разбираться в ситуации). Позвонил брокеру и мне сказали, что кроме заблокированного ГО в размере порядка 6% от базового актива, мне дали так называемое «кредитное плечо» с коэффициентом 1:10 (хотя на срочном рынке не должно быть плечей, там только ГО), что повергло меня в шок, внятного ответа от представителя брокера мне получить не удалось.

12.02.2019г. внес дополнительные 98 т.руб.(те денежные средства, которые у меня были). А цена продолжала снижаться и исходящий остаток уже составлял 892 т.руб.

Я не стал пускать на самотек и поехал в офис Алор+ для проведение переговоров о возможности переноса сроков исполнения контрактов на конец мая, так как цена должна была вырасти (что по факту и произошло). Брокер отказал в переносе даты исполнения. Теперь желаю, что не оформил это предложение письменно.

А с 14.03.2019г. Алор+ постепенно начал закрывать мои позиции.

На 29.03.2019г. все контракты были проданы, а я получил убыток в размере 7 340 000руб.

31.03.2019г. брокер перестал начислять проценты за отрицательный остаток. Но в ноябре я получил претензию с требованием оплатить задолженность в размере 7 340 000 руб..

11.12.2019г. на меня подан иск, на сегодняшний день дата предварительного слушания не назначена.

Понимаю, что сам виноват, не разобрался в вопросе и не отреагировал во время.

Прошу Вас помочь найти человека, который даст заключения специалиста, имеющего опыт работы на фондовом рынке, брокерской компании, ПИФ, Инвест. Фонде или торговле (работы) на Мос. Бирже, НРД, НКЦ по фьючерсным сделкам и в суде, так как судьи не разбираются в тонкостях этой деятельности. Я конечно понимаю, что брокерский мир тесный и мало кто готов выступить против публично, но ваш опыт и ценные советы очень сильно помогли бы мне. Разумеется я буду благодарен не только на словах.

Также возникают следующие вопросы:

- Каким образом брокер предоставляет «кредитное плечо», какие документы при этом должны быть подписаны? Так как его предоставление не было со мной согласовано, а мне было сказано уже после совершения сделок.

- Какой уровень исходящего остатка и вариационной маржи необходим для закрытия позиций?

- Какими законодательными актами регулируется деятельность на срочном рынке?

- Возможно есть люди, которые были в аналогичной ситуации, хотелось бы получить их комментарии с их опытом.

- Какие ресурсы можно использовать для придания огласке данной ситуации, для того чтобы получить дополнительную информацию, а также чтобы мой опыт уберег других людей от печальных последствий?

( Читать дальше )

Обвал недвижимости уже начался. Ценный совет.

- 09 января 2020, 05:31

- |

Таким образом за 6 лет с 2014 года тариф вырос на 428%.

Налог на имущество тоже с каждым годом растёт, т.к. до этого момента был поправочный коэффициент от кадастровой стоимости.

То есть за малогабаритную хрущевку 46 метров нужно заплатить 5000 р. налог и 4725р. взнос на капремонт, итого 9725 р. за 2020 год.

К чему это? А к тому, что до 2014 года этих платежей не было. Налог был, но символический от инвентаризационной цены.

И тем, кто планирует выйти на пенсию в 65 сдавать такую вот однушку-двушку и жить с рынка стоит призадуматься, не продать ли её пока она чего-то стоит. Ведь пресловутые КУ (коммунальные услуги), которые пренебрежительно считаются проблемой арендатора, по своей сути уменьшает доходность от сдачи. В КУ нужно включать все квитанции и налоги. И да, ситуация, при которой КУ превышает доход от сдачи вполне реальна и уже наблюдается в регионах.

( Читать дальше )

🔥Новая ЗОЖ информация про пищеварение и разрыв всех гомо-шаблонов

- 04 января 2020, 16:32

- |

Реально очень толковая вещь.

Самое интересное, что ЗОЖ книги противоречат друг другу.

В одной написано: жри жиры, в другой: не ешь мясо. в третьей: не жри ничего...

А тут разумно и логично все объясняется, и хочу вам кое что рассказать, что лично для меня стало новым.

От себя сразу скажу, что я понял на данный момент: занимаясь всякими биохакингами, модными там лонгевити и прочим, лишениями еды и голоданиями можно напрочь поломать свой организм из-за того, что он будет лишен каких-то важных компонентов.

1. В слюне есть белок — лизоцим. Он убивает бактерии. Он любит щелочную среду, поэтому «минералочка» лечит все болезни при правильном употреблении. Чтобы лизоцим вырабатывался, нужно есть белок. Веганы потребляют только 12 аминокислот вместо 20, лизоцима меньше, — чаще болеют. Дольше жуешь — дольше пища обрабатывается лизоцимом — тем лучше.

2. Желудок переваривает еду, подготавливает ее к всасыванию в кишках. Он изолирован двумя клапанами. И в норме должен быть полностью закрыт, пока еда переваривается. Если человек во время еды нервничает, стрессует, торопится, много запивает еду водой, то можно вывести из строя затворный механизм — кислота из желудка попадать назад в пищевод, а желчь из кишки будет попадать в желудок.

3. В желудке за переваривание белков отвечает желудочный сок — соляная кислота (HCl). Если у вас понижена кислотность сока, то белковая пища (мясо) будет перевариваться неполностью. Неперваренное мясо будет бродить в кишечнике, вызывая газообразование и вонючий аммиачный пердеж. Чтобы вырабатывалась кислота, нужен водород и хлор. Откуда взяться хлору? Тока соль. Поэтому мясоеды инстинктивно любят соль.

тут у меня вопрос: если лизоцим и желудочный сок убивают бактерии, то какой смысл тогда принимать полезные молочнокислые бактерии? или они типа «свои»?

4. Желудок также обеззараживает плохие бактерии. Рвотный рефлекс это что? Желудок понимает, что самостоятельно не в состоянии справиться с отравой в пище, поэтому он открывает верхний (кардиальный) клапан и выталкивает пищу наружу.

5. Если пить много во времы еды, то снижается кислотность желудочного сока. Пища хуже переваривается. Получаем недоперевареную пищу в кишечнике и брожение. Пить лучше за 20 минут до еды и минимум через 30 минут после. Соляная кислота через 30 мин уже не действует. Если вас подташнивает после еды, то как ни странно, лучше не пить — надо дать соляной кислоте доделать свое дело.

Раньше я всегда много пил во время еды, потому что пища казалась мне сухой. А почему? Потому что я как правило ел достаточно торопливо, не осознанно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал