Избранное трейдера Rox

Как за полминуты протестировать идею на 150 миллионах тиков

- 31 января 2020, 19:24

- |

Тестировать будем крипту на Bitmex, так как там можно без проблем достать тики с направлениями на халяву.

Собственно, идея очень простая:

— покупаем, если сумма объемов последних 5 сделок больше 500,000

— продаем, если сумма объемов последних 5 сделок меньше -500,000

Торгуем одним условным битком (тикер XBTUSD).

Использовать будем R и пакет QuantTools.

Пишем немножко кода:

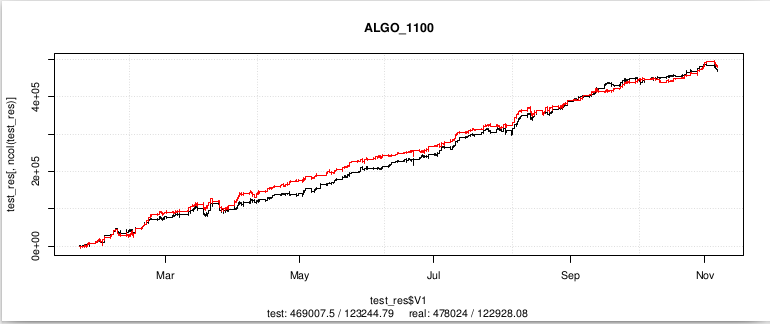

Результаты:

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 25 )

MVP на нейронных сетях

- 31 января 2020, 10:37

- |

Наконец дошли руки сделать работающий прототип на нейронных сетях — сразу же получился результат близкий к текущей используемой модели на основе градиентного бустинга. Учитывая, что в нейронные сети подавалась только часть информации по сравнению с той, которая используется для построения признаков для градиентного бустинга, и пара простых архитектур без всякой оптимизации, то есть все шансы в перспективе обойти градиентный бустинг. Из минусов — сетки обучаются в разы медленнее бустинга, но для моей инвестиционной стратегии это не принципиально.

Сходил недавно на семинар по эволюционному поиску нейросетевых архитектур — очень проникся темой. Пока останусь на градиентном бустинге, но буду двигаться в сторону сетей и эволюционного поиска их архитектур. В какой-то момент столкну бустинг и сети в эволюционном процессе, а там посмотрим, кто победит.

О пользе правильного бэктеста (+ итоги 2019)

- 17 января 2020, 12:37

- |

Хотелось, традиционно, подвести итоги 2019 года, но нового и интересного ничего не произошло, результаты на МОЕКС практически не отличаются от года 2018-го. Поэтому расскажу, насколько важно для HFT торговли написать правильный бэктест. Результаты тоже будут, но на примере отдельных алгоритмов, из набора работающих на Московской бирже.

Для высокочастотной торговли, наверное, самый главный показатель это мгновенная ликвидность. Не буду углубляться в проблему ее измерения, это отдельная задача. В общем случае, чем выше мгновенная ликвидность, тем большую прибыль приносит высокочастотная стратегия. И ваш тест должен правильно обрабатывать весь поток ликвидности, который присутствует в сохраненной маркетдате, чтобы верно эту мгновенную ликвидность отразить. В матчинге бэктеста необходимо сводить в сделки собственные (тестовые) ордера в первую очередь по потоку рыночных сделок используемого актива, и во вторую — по текущей книге заявок. Нарезки в тесте не должно быть никакой, то есть внутреннее время теста должно идти соответственно последней считанной записи в максимальном разрешении, которое транслируется биржей (миллисекунды или даже микросекунды).Также нужно учесть задержку прихода ордеров на биржу после их отправки и задержку коллбэка. Нюансов здесь много, и я как обычно, о них не расскажу:)

( Читать дальше )

Надо ли декларировать прибыль от КИК? Что такое контролируемые организации?

- 21 декабря 2019, 15:13

- |

Если у кого-то из вас есть вопросы по теме формирования и заполнения уведомления об участии в иностранной организации, уведомлении о контролируемых иностранных компаниях, порядка расчета прибыли КИК, приглашаю посмотреть мое видео.

Я в ролике постаралась охватить самые «нужные» моменты. Если будут вопросы, обязательно пишите.

Меня в последнее время часто спрашивали о том, в каком случае заполняется декларация 3-НДФЛ по факту прибыли КИК (контролируемой иностранной компании). Я об этом как раз рассказываю и привожу примеры заполнения декларации 3-НДФЛ для двух случаев: когда налог платить не надо и когда НДФЛ следует оплатить.

Книга про работу маркет-мейкеров

- 14 декабря 2019, 18:41

- |

Модель Курбаковского, сглаживание и нормировка

- 14 декабря 2019, 13:03

- |

Большое спасибо Виталию Курбаковскому, что опубликовал свою обобщенную модель ценообразования опционов (1, 2, 3, 4, 5). Давно хотелось подобную модель, с минимум параметров, физический смысл которых был бы более-менее понятен. Чтобы можно было осознано свои параметры модели задавать, а не подгоняться под рынок и слепо за ним идти. Модель, которую использует биржа (с шестью параметрами ABCDES) под такой запрос не подходит. Попробуй там пойми, все ли шесть параметров сейчас имеют справедливые и оправданные значения, или с каким-то из параметров можно поспорить. И слишком уж она гибкая. Бывало смотришь — выскочила какая-то котировка за модель, только соберешься по ней ударить, а программа параметры модели подкорректировала и услужливо изогнула кривую с учетом новой котировки. И то, что только что

выбивалось за модель, стало ей соответствовать. Пробовал еще модель китайской улыбки, там и параметров поменьше и смысл у них попонятнее, но очень уж плохо она подгоняется под рынок. И тут, на счастье, Виталий поделился своей моделью и все подробно объяснил. Реализовал у себя и оказалось — то что надо. И в рынок хорошо вписывается, и параметры имеет понятные.

( Читать дальше )

Как заработать на случайном блуждании. Часть 1

- 08 декабря 2019, 16:05

- |

Начиная серию публикаций о способе заработка на случайных процессах и, в частности, на классическом случайном блуждании (т.н. «монетке»), я преследую одну цель — дать возможность трейдерам переосмыслить свои взгляды на рынок.

Поехали!

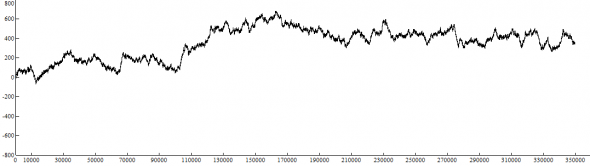

Итак, первым экспериментом будет «монетка». Да-да, обычный random walk — суммирование приращений +1 и -1, вероятность выпадения которых на каждом шаге итерации = 50/50.

Выборка данных = 349716 значений (сделано это для исследования работоспособности предлагаемого метода заработка на паре EURUSD с 01.01.2019 по 08.12.2019 на ценах закрытия CLOSE M1, которое будет произведено позднее).

Выглядит случайное блуждание так:

Считается, что на таком процессе невозможно заработать. Так ли это?

Воспользуемся методом скользящей кумулятивной суммы приращений.

Выберем скользящее окно данных = 7200 значений, что соответствует недельному скользящему окну по EURUSD на ценах закрытия CLOSE M1.

( Читать дальше )

Опционы? Да легко

- 28 ноября 2019, 21:44

- |

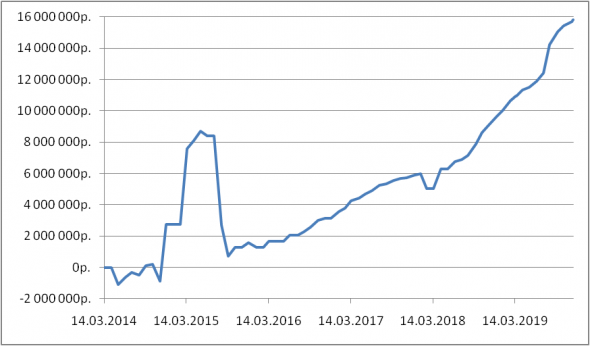

Вот тут давно описана моя система продажи путового месячного «края» и приведены ее тесты с 2008 по 2013:

www.howtotrade.ru/nw/index.php?p=1380184332

Вскоре после той публикации эта система начала торговаться в реале на объеме в почти 1000 контрактов в сумме (на фирме 960 контрактов). 3 марта 2014 торговля этой системы была закрыта. Почему? Ссылку на это дам в конце (я уже об этом тут писал), потому что это будет хорошим резюме к нижеизложенному.

Собственно расчет вариационной маржи для 960 контрактов я продолжил и после прекращения торговли. Эдакий out-of-sample. И что получается? А вот что по дням экспирации (мы помним, что продаваемые опционы месячные)

График в рублях, потому что я не знаю к чему отнести накопленную вармаржу. Ну до сентября 2015-го выглядит не очень красиво, я бы такое не торговал, но с 15 сентября 2015-го очень даже симпатично

( Читать дальше )

Эксперимент: торговая система на базе глубокого обучения от начала до реальных торгов.

- 20 ноября 2019, 21:12

- |

В последнее время, все больше и больше, то тут то там, люди поднимают тему машинного обучения и нейронных сетей примениельно к торговле на рынке. На фоне всего этого, я решил начать лайв эксперемент по созданию торговой стратегии на базе нейронных сетей, ну и заодно всеже попробовать полностью tfx pipeline в домашних условиях для выкатывания моделей. :)

В общем вот видюшка для затравки

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал