Избранное трейдера Rox

Гайд по НАЛОГАМ

- 30 марта 2021, 18:42

- |

Материал, который я готовила год, сегодня вы можете скачать абсолютно бесплатно!

Это 85 страниц, на которых написано все про налоги.

⠀

! Более того, сегодня вы можете НЕ соблюдать авторские права, и поделиться этим гайдом со всеми вашими знакомыми!

⠀

Предистория

⠀

Год я по мелким крупицам собирала все, что касается вопроса налогообложения для частных инвесторов.

Этот материал = год моей жизни.

Запросы в Минфин, общение с налоговой, сопоставление статей налогового кодекса, выявление всех спорных моментов… обзвон всех брокеров для того, чтобы выяснить, как они считают налоговую базу по спорным моментам..

⠀

Кому-то может показаться, что написать 80 страниц авторского текста по налогам не так сложно… но это был год, когда я каждый день занималась созданием этого материала.

⠀И на сегодняшний день этот материал нагло украден, а на его базе готовится несколько курсов «коллегами блогерами».

( Читать дальше )

- комментировать

- ★150

- Комментарии ( 110 )

Хороший прогноз знака будущего приращения цены - это Грааль?

- 28 марта 2021, 03:49

- |

Сорри за такое жесткое вступление, просто постоянно слышу в комментах от уважаемых людей, что хороший прогноз знака будущего приращения цены — это наше фсе. Типо дальше ММ, хороший софт — и Баффет с Соросом дружно отсасывают (нам?!) в сторонке.

К сожалению это совсем не так.

В действительности на маленьких таймфреймах определить знак будущего приращения цены совсем просто.

Возьмем минутные бары по любому активу (ну, тики тоже подойдут). 5, 15 и более минутки уже не подойдут.

Актив в самом деле может быть любой. Валюты, металлы, крипта, товары, индексы, акции, фьючерсы (купонные инструменты не проверял, если честно, но думаю, что и там все будет Ок).

Строим тривиальную трендовую систему:

— если на предыдущем баре цена выросла — покупаем, если нет — продаем

Если цена актива — это x(i), то приращение эквити выглядит так:

(x(i)-x(i-1))*sgn(x(i-1)-x(i-2))

В Экселе моделируется за 1 мин. Только нужно заменить sgn на ЗНАК() в русскоязычной версии )))

Полученная эквити будет почти монотонно расти или падать.

( Читать дальше )

Использование API Fmp Cloud для отбора акций по дивидендам на Nasdaq с помощью Python

- 21 марта 2021, 20:02

- |

Акции с высокой дивидендной доходностью часто являются отличной инвестиционной стратегией для инвесторов, стремящихся получать приток денежных средств каждый год. В данной статье буден создан скрипт на Python для отбора их на бирже NASDAQ.

Что такое дивидендная доходность?Возьму определение из Википедии. Дивиде́ндная дохо́дность (англ. dividend yield) — это отношение величины годового дивиденда на акцию к цене акции. Данная величина выражается чаще всего в процентах.

Пример

При цене акции ОАО «Лукойл» 1124,37 рублей и дивиденде 28 рублей на акцию дивидендная доходность будет равна:

Так же необходимо обратить внимание, что многие растущие компании, такие как для примера Amazon и Yandex, не выплачивают дивиденды, поскольку они реинвестируют всю прибыль в развитие бизнеса. Поэтому дивидендная доходность для этих фирм будет равна нулю.

Расчет дивидендной доходности с помощью Python

( Читать дальше )

Концепция изменилась

- 19 марта 2021, 16:32

- |

- ПИФы: как вложить на 23 года в рынок акций и ничего на этом не заработать

- Как связаны рублевая доходность, курс доллара и инфляция: 3 опасных инвестиционных мифа

- довольно чётко повторяет динамику базового индекса,

- ставка за управление - 0,03%,

- по нему ежеквартально выплачиваются дивиденды.

- по этому инструменту нет налоговых льгот за длительное владение,

- при продаже будет валютная переоценка, которая может довольно лихо увеличить налог.

( Читать дальше )

Кибербезопасность. PIN-код SIM-карты.

- 18 марта 2021, 14:27

- |

На наших телефонах сейчас огромное количество ценной, закрытой информации, в том числе финансовой.

Рассмотрим прецедент. Телефон потерян или украден.

Надеюсь пароль на телефоне установлен? Не установивших единицы и они настоящие камикадзе.

Далее не менее ценная часть — SIM-карты. Из телефона их можно достать и вставить в другой. На SIM-карту приходят коды подтверждения. Если одновременно потеряны банковские карты – то дело совсем плохо (хотя иногда банки возбуждаются при смене телефона). Ну и поскольку сейчас очень много информации о клиентах банков, брокеров, мобильных провайдеров слито, при получении злоумышленником SIM-карты, шанс потерять деньги велик.

Помните ли вы PIN-коды своих SIM-карт? Если да, то отлично.

При перезагрузке на вашем телефоне появляется запрос

Введите PIN-код. Осталось 3 попытки.

Если нет:

Новая симка имеет PIN-код по умолчанию типа 0000 или 1234. И находится в режиме – не спрашивать PIN-код при включении телефона.

( Читать дальше )

Сантименты на американском рынке. Продолжение. 2.

- 17 марта 2021, 11:03

- |

Cтал потихоньку видеть разницу между американским и российским рынком. Понятие интуитивное и наверно наивное и может даже не верное, так как опыт у меня исключительно внутрироссийский. Успешный трейдинг в Америке — это найти фишку которая выстрелит и сидеть на ней. Все эти неэффективности которые кто то пытается выловить техиндикаторами или линиями или еще чем то еще — давно уже там уничтожены с точки зрения эффективного трейдинга. Эффективного в смысле дающего заработать на хлеб с маслом. На росбирже торгуется определенное число фишек, никто особо не выстреливает из ниоткуда и не падает в ноль, то есть искать какие то новые компании, которые взлетят, негде, да и незачем (пишу сие на фоне позавчерашнего взлета ТМК хехе), зато в наших 20+ более менее ликвидных фишках есть неэффективности, из которых можно извлекать прибыль. Поэтому мой российский подход для американского не годится (хотя допускаю что для определенной категории акций, не очень проторгованных, какие то хорошие неэффективности и можно найти). Хорошо, как найти это фишку которая выстрелит? А тут уж как вам душа скажет, хотите ковыряйте фундамент, хотите теханализ, хотите читайте отчеты и пытайтесь понять зайдет или нет новая услуга, хотите еще что, благо биржевая инфраструктура в США развита как нигде в мире и вы можете найти любую информацию о любой компании, в структурированной и удобной для анализа форме. И получив эту гору информации, перед вами свободное творчество — запускайте свои нейросетки и ищите, ищите, ищите, нечто что позволит вам выйти на истории, в привлекательную для вас кривую equty, а затем помолясь и перекрестившись пробуйте использовать сие в реальной торговле. И такой подход большой плюс для тех кто хочет побольше изучить всякие методы машинного обучения, то есть для меня.

Пока я в NLP, это значит берем текст: отчеты, мнения, твиты, итд итп и получаем его количественные оценки, с точки зрения сантиментов например, или схожести одного текста к другому. Ну а дальше по схеме — фичи есть, прикручиваем какой то инструмент машингленинга. И самое неожиданное, применив даже самый наивный подход оценки сантиментов, я получил положительный результат.

В последний раз, получив положительный результат для 7 раздела отчета К-10, я решил увеличить выборку, и плюнув, начал прогонять К-10 полностью, увеличив выборку с 2000 отчетов до 4000. Ну и получил примерно такой же, соотносящийся с логикой результат: если в отчете негатива побольше, компании растут поменьше и наоборот. Заодно получил ответ на странную зависимость доходности от размера отчета — в значительной части это обьясняется тем что компании сектора Information Technology или Health Care имеют склонность писать небольшие отчеты, а например сектора Materials или Financials побольше, только вот так получилось что за последние 10 лет первые вырастали в среднем на +20% а последние на +15%. Если учесть секторальную принадлежность, то все равно окажется что компании меньше льющие воду в 7 разделе 10-К, имеют динамику акций лучше, но это будет уже разница не в 7%, а в 2%.

Все это я получил используя National Research Council Canada (NRC) affect lexicon. Напомню такой лексический подход до жути прост, берется текст и считается сколько в нем позитивных слов, негативных, «слов доверия», «слов страха» итп итд Но помимо него есть другие библиотеки слов, Lexicon Loughran and McDonald. Его минус, в том что там в нет словарей по 8 эмоциям, а только по 2 — позитив/негатив (ну почти), а я уже выяснил что ловить по этим признакам нечего. Так что Loughran and McDonald пролетели мимо.

Дальше решил попробовать Bert, очень популярная моделька, которая переписала рекорды в распознавание сантиментов в тексте. Но это уже другой подход, тут уже в чистом виде машинное обучение. Я попробовал и базовый Bert и finBert, получил оценки по шкале позитив/негатив, и на 10К и на 10Q. Не берусь судить насколько точно они оценили сантименты, но не обнаружил что из позитивных отчетов следует позитивная динамика акций, а из негативных -негативные.

Ну и наконец попробовал третий вариант: представляем текст в векторном виде (превращаем его в цифры), ставим лейблы в зависимости от динамики в течении следующего дня: (Close/Open -1)*100 ну а дальше любой метод из машинного обучения. В чем отличие от finBert? Ведь и там и там мы текст превращаем в цифры мосле чего используем машинное обучение.

Ну вот например у нас есть твит: «Охренеть, завтра Гугл попрет как ракета!». Ожидания написавшего явно позитивные, но рынку в общем то плевать, и мы практикующие трейдеры это отлично знаем. Ну а Bert плевать что там на рынке в реальности, он тупо оценивает сантименты текста. Оценивает умно, с учетом контекста, преодолевая игру слов, сленг итп итд. И обучился Bert оценивать тональность текста на примерах где в качестве лейблов использовались оценки человека — позитивный текст или негативный. Для finBert брались финансовые тексты, где лейблы проставляли видные экономисты, я использовал вариант finBert, которая обучалась на 10К (ну как утверждал ее автор). Так вот, вся разница в лейблах. Я в качестве лейбла взял реакцию рынка, поэтому твит: «Охренеть, завтра Гугл попрет как ракета!», этот сверх позитивный твит, получит отметку негативного, если на следующий день акции Гугла упадут. И получив на трейне лейбл «негативный», он на тесте будет все схожее с такого рода твитом оценивать как негативное для роста завтра. Вот и вся разница. Ну и плюс в том что Bert очень мощный инструмент, действительно оценивающий контекст, а я взял просто по пролетарски — TFID + sklearnкий MultinomialNB, то бишь наивный Байес. Дешево и сердито. Да тут можно было что то посолидней, типа LSTM, да что угодно, но думаю думаю смысла усложнять не было. По идее можно было даже создать свой «MaratBert», обучив монстра на рыночных лейблах...

Помимо использования разных подходов я конечно химичил и с разными базами данных. Например решив увеличить выборку, взяв отчеты 10Q, это то же что и 10K но квартальный. Попробовал брать из отчетов только предложения где есть отсылка на ожидания, риски итп итд. Попробовал вместо отчетов SEC взять stocktweets.

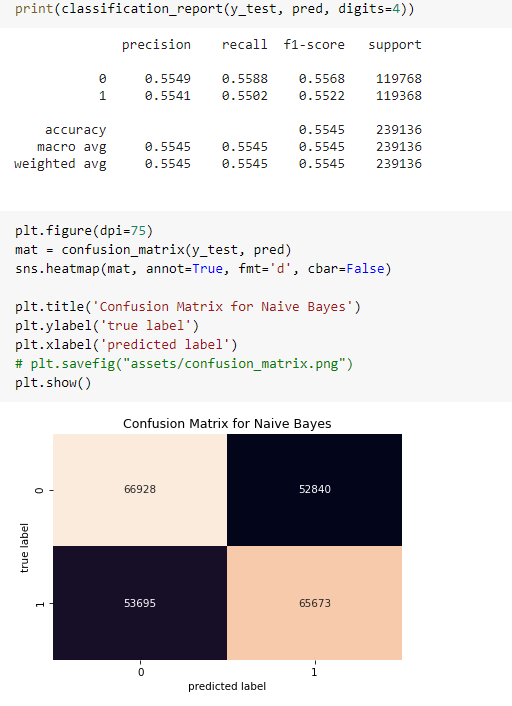

Много что перебирал, но в конечном счете самое интересно получил оценивая stocktweets наивным Байесом. Еще раз подчеркиваю, оценивал не сантименты. Нашел в сети базу stocktweets для 5 фишек. И получил такой вот результат на тесте:

( Читать дальше )

Бионические нейронные сети и оценка инвестиционной привлекательности активов

- 16 марта 2021, 23:20

- |

Одна из основных претензий к модели ценообразования капитальных активов и всей сопутствующей теории состоит в том, что она рассматривает жизнь как нечто унифицированное, бесплодное, состоящее из одинаковых, серых человечков. И, надо сказать, имеет на это полное право – лицензии ФСФР, сертификаты CFI, различные стандарты и ограничения превращают ярких, неповторимых управляющих в скучную серую массу, представители которой возглавляют столь же скучную первую строку Forbes...

Что ж, давайте возьмем всех этих успешных управляющих и промоделируем их простым, бионическим нейроном. Модель очень проста: если их долго раздражать, то они будут становиться всё более и более напряженными, пока, вдруг, не взорвутся в буре своих эмоций и не сбросят накопившееся напряжение в порыве страсти. После чего, наконец, успокоятся и уснут. И, напротив, если их вовсе не трогать, то их напряжение спадет само собой, и они уснут сами, без всякого бурного действа. Это модель возбуждения-торможения, одинаково хорошо применима и к инфузориям туфелькам, и к президенту Соединенных Штатов Америки, и, уж тем более, к нашим гениям финансового рынка.

( Читать дальше )

Достали с этими квалами, пришлось самому копать, ловите статьи

- 11 марта 2021, 20:52

- |

Начнем с того, что нужно для того, чтобы стать квалом:

Глава 2. Требования, которым должно соответствовать лицо для признания его квалифицированным инвестором

Указание Банка России от 29.04.2015 N 3629-У «О признании лиц квалифицированными инвесторами и порядке ведения реестра лиц, признанных квалифицированными инвесторами» (Зарегистрировано в Минюсте России 28.05.2015 N 37415)

Глава 2. Требования, которым должно соответствовать лицо для признания его квалифицированным инвестором

2.1. Физическое лицо может быть признано квалифицированным инвестором, если оно отвечает любому из следующих требований.

2.1.1. Общая стоимость ценных бумаг, которыми владеет это лицо, и (или) общий размер обязательств из договоров, являющихся производными финансовыми инструментами и заключенных за счет этого лица, рассчитанные в порядке, предусмотренном пунктом 2.4 настоящего Указания, должны составлять не менее 6 миллионов рублей. При расчете указанной общей стоимости (общего размера обязательств) учитываются финансовые инструменты, предусмотренные

( Читать дальше )

А че, так можно было что-ли!?

- 11 марта 2021, 14:45

- |

На вход подается исторические данные по закрытию и доходность. На выходе получают значение весов каждой бумаги в портфеле. После чего считают шарп как функцию ошибки. Т.е. они ничего не предстказывают, а просто находят наилучшее решение для текущих данных.

Работает это все только в лонг, и как утверждают авторы лучше чем марковец. Сам подход использования сетей показался интересным. :)

Что думаете, имеет право на жизнь?

Cсылка на источник:

paperswithcode.com/paper/deep-learning-for-portfolio-optimisation

Tiger Brokers: Открываем брокерский счет в Сингапуре

- 10 марта 2021, 15:48

- |

Общее описание

Сайт брокера находится тут. Tiger Brokers это брокер, который вышел из Китая, для предоставления доступа к мировым биржам в основном азиатским клиентам. По такой же модели работают другие большие брокеры вроде FUTU или Webull. У брокера серьёзные инвесторы, такие как Jim Rogers, Xiaomi и американский брокер Interactive Brokers (далее IB). Представитель IB сидит в совете директоров Tiger Brokers. О Tiger довольно много информации можно подчерпнуть из ведущих деловых СМИ. Акции Tiger Brokers торгуются на NASDAQ под тикером TIGR.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал