Избранное трейдера SL

Моя система маней-менеджмента

- 16 мая 2016, 11:34

- |

Решил поделиться своей системой маней-менеджмента.

На мой взгляд, маней-менеджмент не менее важен, чем торговая система. Но почему-то об этом очень мало статей и разговоров. Так как он позволяет выдержать просадку, сохранить капитал и оставаться эмоционально устойчивым.

Как я к ней пришел:

1. Играл и изучал покер, он во многом похож на трейдинг. Так же не гарантируется профит несмотря ни на какие карты. Нужен маней-менеджмент, чтобы не слиться в ноль слишком рано и дать статистике работать.

2. Читал Нассима Талеба, он рекомендует на 10% ловить Черного Лебедя, 90% держать в облигациях.

3. Изучал ребалансировку и пробовал ее на деле — она работает.

4. Читал про оптимальную f, критерий Келли, послушал рекомендации уменьшить плечи разных людей.

У меня есть два субсчета:

1. Безрисковый. (не менее 75% от общего счета, риск около 0%, либо сильно диверсифицированный портфель, покупаемый на лоях РТС, либо ОФЗ, либо валюта во время валютного тренда)

2. Рисковый. (не более 25% от общего счета, используется для смелой спекулятивной торговли)

Почему именно 25%? Это оптимальная f (доля) счета, которой следует рисковать при игре с подбрасыванием монетки, где профит в 2 раза больше потери. Если рисковать большей долей, возникает убыток пересчета и счет начинает расти медленнее, хотя и используются, казалось бы, большие объемы в системе с положительным мат. ожиданием. Я считаю приближенно, что моя торговля примерно такая же как при таком подбрасывании монетки. Иногда хуже, иногда лучше. Но стремиться нужно, чтобы она была лучше.

Кроме этого, после просадки 25% восстановиться реально. Такую просадку получают многие торговые системы и даже инвесторы во время кризисов. Нужно сделать около 30% к оставшемуся счету.Н апример, пусть было 100 рублей. 25 рублей от оставшихся 75 — это 30%. И есть еще как минимум 3 шанса поторговать. А вот после просадки общего счета на 80-90% восстановиться нереально сложно. Нужно сделать тысячи процентов, чтобы восстановиться с 10%. Я уже один раз так слился и очень долго после этого восстанавливался.

( Читать дальше )

- комментировать

- ★54

- Комментарии ( 23 )

интересный робот на нефть.2 рси .микро уровни.5 минут.

- 15 мая 2016, 23:00

- |

-Параметры: p_classcode=«SPBFUT» --Код класса p_seccode=«BRK5» --Код инструмента p_account="...." --Код счета p_clientcode="...." --Клиенткий код p_count=2 --Размер позиции p_spread=0.2 --Проскальзывание p_sell_level_RSI=60 --уровень RSI, при котором продаем p_buy_level_RSI=40 --уровень RSI, при котором покупаем

is_run = true count = 0

function main() while is_run do sleep(100) robot() end end

function robot() local N1=getNumCandles(«RSI-5-BRK5») local N2=getNumCandles(«RSI-15-BRK5») local N=getNumCandles(«BRK5-1») t1,n1,i1=getCandlesByIndex(«RSI-5-BRK5», 0, N1-3, 2)--(«RSI-1», 0, N1-3, 2) t2,n2,i2=getCandlesByIndex(«RSI-15-BRK5», 0, N2-3, 2)--(«RSI-2», 0, N2-3, 2) t,n,i=getCandlesByIndex(«BRK5-1», 0, N-1, 1)

--сигнал на продажу (первый мувинг пересекает втрой RSI-15-BRK5 сверху вниз --if t1[0].close<t2[0].close then --if t1[0].close<t2[1].close then--and t1[0].close>p_sell_level_RSI then--без фильтра уровня--проба t0 и t1 в скобках со свечками --if t1[1].close<t2[0].close then if t1[1].close<t2[1].close then--запаздывание

--if t1[1].close>p_sell_level_RSI --фильтр уровня Trade(«S»,count+p_count,t[0].close-p_spread) --end end --сигнал на покупку (первый мувинг RSI-5-BRJ5 пересекает второй снизу вверх --if t1[0].close>t2[0].close then --if t1[0].close>t2[1].close then--and t1[0].close<p_buy_level_RSI then--без фильтра уровня --if t1[1].close>t2[0].close then if t1[1].close>t2[1].close then--без фильтра уровня

( Читать дальше )

Что такое регрессия и как ее строить (для стратегий парного трейдинга)

- 04 марта 2016, 08:32

- |

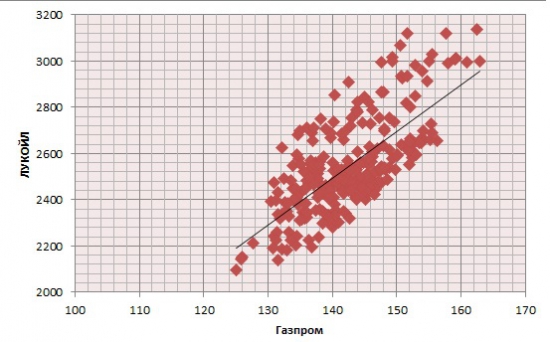

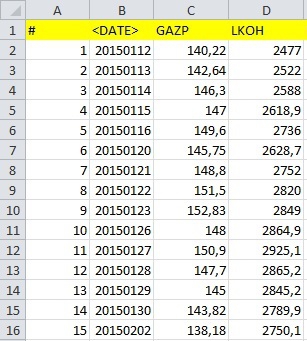

Сегодня мы рассмотрим вариант входа в сделку основываясь на регрессии акций.

Если откинуть все умные фразы и дать определение регрессии на простом языке, то получается следующее:

Регрессия — это зависимость переменной 1 (в нашем случае акции Газпрома) от независимой переменной 2 (акции ЛУКОЙЛа). Данное выражение будет иметь статическую значимость.

Формула регрессии:

Yt=A+BX(t)+E(t)

Давайте с вами рассчитаем регрессию для акций Газпрома и Лукойла.

Алгоритм построения:

1. Скачиваем исторические дневные данные с финама. www.finam.ru/profile/moex-akcii/gazprom/export/

2. Вставляем все скаченные данные в эксель

( Читать дальше )

Рынок vs модель

- 27 октября 2015, 00:56

- |

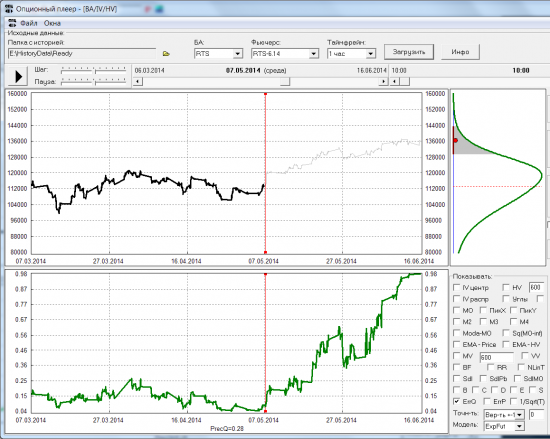

Для начала рассмотрим рыночное распределение вероятности (сразу обозначим его как Q). Получать его будем из биржевой улыбки волатильности. Как это делать -рассказывал и Андрей Агапов, и Владимир Твардовский в этом видео. Поскольку это распределение соответствует рыночным ценам, можно считать, что распределение Q — это усредненный прогноз рынка на экспирацию. Имея потиковую историю улыбок волатильности, можно построить потиковую историю распределения вероятности; и зная цену экспирации — можно вычислить в любой момент времени, с какой точностью рынок (распределение Q) угадывал, где произойдет экспирация. Рассмотрим, например, историю RTS-6.14:

( Читать дальше )

Внимание! Конкурс! Билет на НОК!

- 08 октября 2015, 12:23

- |

Почему надо идти на НОК — я указал здесь.

Как определяется победитель:

— ответы (в комментариях) принимаются до 19-00 пятницы (09.10.2015)

— автор первого полного и правильного ответа получает билет на НОК

Вопросы:

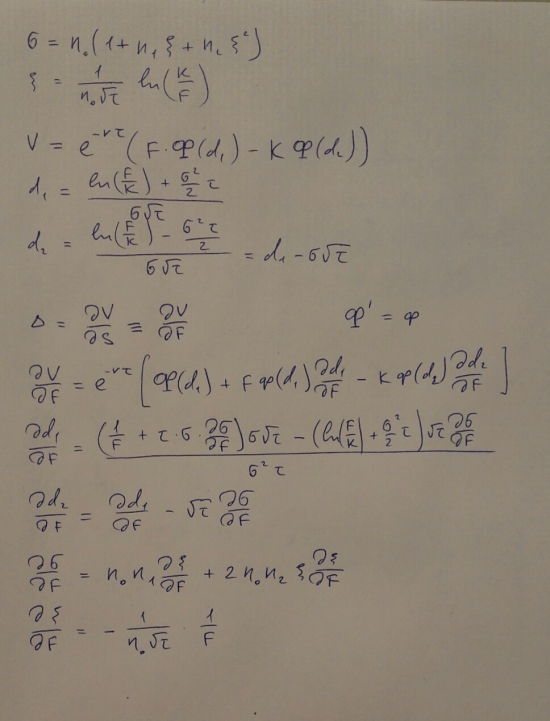

1) Что представлено на картинке? (формулы того-то и того-то для вычисления того-то и того-то)

2) Для чего это нужно? (практический смысл)

3) Найдите все допущенные ошибки

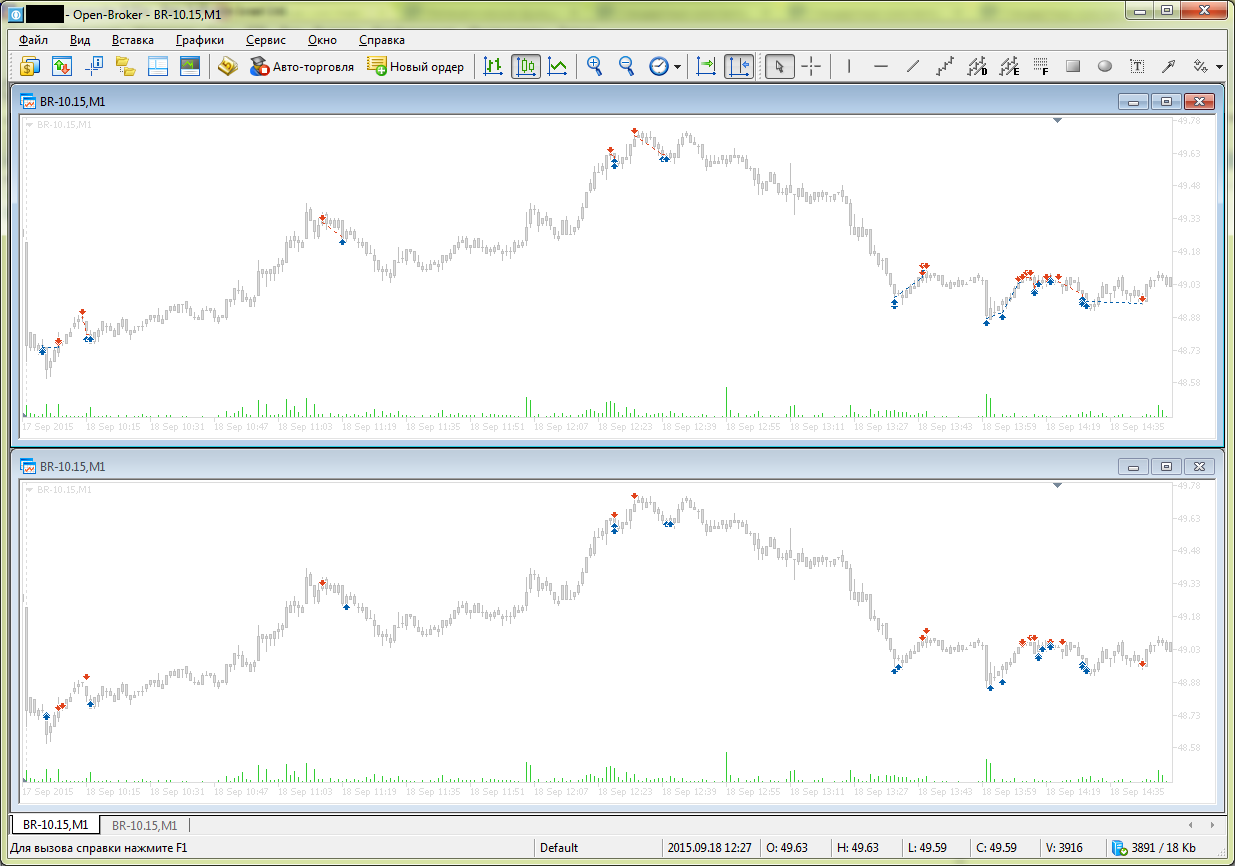

Визуализация сделок участников ЛЧИ-2015 на графике в терминале MT5.

- 19 сентября 2015, 03:14

- |

Сам торгую через данный терминал. Брокер — Открытие. Вот как это выглядит (верхний график — трассировка трейдов терминалом по собственной истории счёта, нижний — отображения сделок с помощью скрипта на основании файла от биржи):

Как пользоваться:

1. Необходим доступ через МТ5 к секции срочного рынка MOEX. Если у вас ещё его нет, самый быстрый способ — скачать терминал отсюда. Устанавливаем, открываем, регистрируем демо-счёт (forts).

2. Скачиваем скрипт ЛЧИ-2015.mq5 (исходник). Компилируем (через встроенный компилятор МТ5).

( Читать дальше )

Скальпинг по Стакану. По следам Беритца

- 20 августа 2015, 10:37

- |

Совершенно недавно стал обращать внимание на стратегии скальпинга на фьючерсе РТС. Хотя ранее я считал, что только анализ чарта способен давать более-менее стабильную прибыль.

Отличие скальпинга от остальных видов торговли

Если в обычных стратегиях мы анализируем график и его паттерны(шаблоны), которые периодически появляются, то в скальпинге мы стараемся разбирать процесс торговли на более «молекулярном» уровне.

Тут уже будет использоваться соответствующий инструментарий, а именно график как максимум минутного таймфрейма, стакан и таблица сделок. Именно в них будет искаться истина и возможности для получения достаточных прибылей.

Трейдер старается определить по ним, кто же сейчас ведет на рынке, быки или медведи. Очень хорошо в этом помогает мониторинг передвижения крупных заявок в стакане.

В этой информации нет ничего нового. Об это открыто говорят прибыльные участники конкурса ЛЧИ Муханчиков, Рокибит, Беритц.

( Читать дальше )

Раздача грааля!!! Порция мотивации и видео торгов по стратегии +12К$

- 20 марта 2015, 12:37

- |

Но сначала видео с коммментами (чтобы было все видно, смотреть только в HD) :

Теперь о стратегии… Стратегия та же что и всегда — анализ межрыночных связей и инструментов которыми хэджат риски крупные хэджфонды. В часности анализ инструментов волатильности индекса S&P500 т.к. они являются основным инструментом хэджа в больших портфелях. Торговля в 90% случаев только интрадей. (в видео был овернайт на 1 день в связи с выходом FOMC и ожиданиями более сильного движения чем было в реальности).

Основной подход заключается в том, чтобы правильно определять глобальную тенденцию в конкретных инструментах, по которой трейдит большой капитал. В эту же сторону обычно трейдят среднесрочники и инвесторы. Делается это исключительно с помощью анализа потока ордеров (НИ КАКИХ MarketDelta, ATAS`ов, футпринтов, Volfix`ов, объемов и прочих агрегаторов данных!!! Это один из важнейших моментов из-за которых начинающие и трейдеры любители никак не могут получить системных стабильных результатов. У более опытных трейдеров часто уже просто «глаз набит» и они в агрегированных данных все ровно на том или ином уровне (вплоть до безсознательного на подсознательном) анализируют потиковый поток. Профики вообще знают все рынки и могут по чистому чарту сказать где, в какой последовательности и как прошли принты в ленте, в противном случае если человек одним из этих двух моментов не владеет, как 90% наших СНГшных гур, то им еще далеко до профиков и многому надо учится… но не будем о печальном)… Так вот, у этих самых инвесторов и среднесрочников есть некоторые недостатки. Все они либо заложники очень большого капитала, который очень инертен и не может быть влит или вынят из рынка за короткий промежуток времени или это еще малоквалифицированные трейдеры/инвесторы/управляющие, которые плохо владеют предметом и чьи знания часто сформированы всякими форумами, блогами, сообществами, книжками и т.д. Т.к. в интернете 99% инфы в трейдерских тусовках это откровенный шлак или развод на деньги от таких же трейдеров недоучек, то и профессиональными участниками рынка такие горе-инвесторы никак быть не могут.… о чем это я ...

( Читать дальше )

Парный трейдинг опционами.

- 06 марта 2015, 14:38

- |

Метод торговли прекрасно работает до резкой раздвижки спреда, которая рано или поздно происходит, если бы не раздвижка — был бы грааль 100%.

Как же избавиться от недостатков данного метода, сохранив все его достоинства, при этом главный недостаток (раздвижка спреда) сделать самой большой возможностью заработать?

Все просто, нужно применить навыки парного трейдинга на опционах!

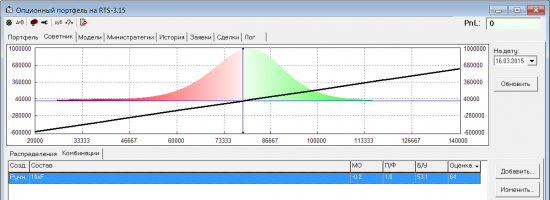

Берем разные страйки одного б/а и, создаем график спреда между страйками, создаем 2 позиции как на картинках ниже, и спокойно торгуем спред откусывая понемногу профита и с нетерпением ждем резкой раздвижки спреда которая нам позволит как минимум заработать десятки процентов к депозиту!

То есть что мы имеем в итоге: при флете б/а мы зарабатываем по немногу на спреде (главное не теряем), при резком движении б/а мы очень хорошо зарабатываем, позицию лучше делать максимально дельта и тетта нетральной.

( Читать дальше )

Направленная торговля опционами

- 24 февраля 2015, 02:34

- |

Предлагаю обсудить одну идею направленной торговли опционами. Прочитал о ней в книге «Опционы. Системный подход к инвестициям. С. Израилевич, В. Цудикман» (спасибо Стасу за наводку) и загорелся попробовать. Слегка доработал, частично реализовал и хотел бы поделиться промежуточными результатами. Буду рад любой критике, новым идеям и т.д.

Суть идеи в том, чтобы по распределению вероятностей оценивать различные опционные позиции и выбирать лучшие из них. Для иллюстрации рассмотрим позицию «голый фьючерс» на основе рыночного распределения:

Вот какие показатели можно рассчитать по распределению:

- Матожидание PnL (МО) — среднее PnL всех возможных исходов считается как интеграл произведения платежной ф-ции на экспу на функцию плотности

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал