Избранное трейдера @SMARTECONOMIST

Простой способ прогноза курса доллара

- 30 июня 2020, 16:25

- |

недельный график, правая шкала- RGBI, левая шкала- инвертированный курс доллар/рубль

Видим, что есть прямая зависимость-если RGBI падает, то падает и рубль. Расхождение было только во втором полугодии 2015 г. Объяснение простое- нерезиденты продают ОФЗ, покупают и выводят доллары.

2020 год, дневной, начинаем снижение

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 13 )

Как определить справедливую стоимость акций с помощью Dividend Discount Model

- 25 июня 2020, 19:06

- |

На примере Coca-Cola показываю, как работает один из простых методов фундаментального анализа. Суть подхода, его возможности и ограничения, а также подробный алгоритм использования — обо всем этом я рассказал в статье.

Дисклеймер: материал опубликован в ознакомительных целях и не является руководством к действию. Любые операции на финансовых рынках несут угрозу вашему кошельку. Никто, включая автора статьи, достоверно не знает, куда пойдут акции. Всегда учитывайте этот факт при принятии инвестиционных решений.

Оглавление

Шаг №1. Учим матчасть

Шаг №2. Разбираемся в сути Discount Dividend Model (DDM)

Шаг №3. Определяем текущие дивиденды Coca-Cola и вычисляем темп роста

Шаг №4. Прогнозируем темп роста и будущие дивиденды

Шаг №5. Определяем ставку дисконтирования

Шаг №6. Строим двухэтапную модель дисконтирования дивидендов

Шаг №7. Проводим анализ чувствительности

Шаг №8. Делаем выводы

Постскриптум

( Читать дальше )

НЕФТЬ, Что случилось в марте - апреле 2020.

- 23 июня 2020, 01:20

- |

О падение нефти на 30 мной говорилось еще с конца 2019г. когда лайт был в районе 60:

НЕФТЬ. СОТы191122. Толпа бежит впереди паровоза.

Здесь всё понятно, как белый день,

Лонговый шкаф у otherrep надулся до размеров максимума за 11 лет.Будет завален с грохотом при походе на 30 и ниже, вопрос только когда?

Почему на 30 и ниже напишу в следующем посте

( Читать дальше )

(Мои) правила чтения книг

- 03 июня 2020, 21:14

- |

2. Не читайте книги о ЗОЖ. Это потеря времени. Все что надо знать о ЗОЖ вы и так давно знаете: меньше сахара, жира, больше двигаться, спать и т.д. С очередной новой книгой о ЗОЖ здоровых людей не прибавляется.

3. Не надейтесь, что хорошая книга для кого-то окажется таковой для вас. Шанс небольшой: мы все настолько разные, что загадка, как мы друг друга понимаем. Да и понимаем ли?

4. Не называйте какую-либо книгу — великой: вы автоматически принижаете другие книги (см.п.3)

5. Читайте больше стихов. Это не только прекрасный вид литературного творчества, но и синхронизирует работу обоих полушарий мозга: дети занимающиеся искусством лучше успевают по математике.

6....

PS. А вообще-то чтение книг никого не сделало счастливым:«В многих знаниях умножаются много печали» (как-то так: Екклесиаст)

Покупать через русских брокеров американские акции с смарт-инсайдерами.

- 03 июня 2020, 10:10

- |

Если вы консервативный инвестор, и знаете о возможности торговли по сделкам инсайдеров компаний, то вам будет полезен пост о выборе акций с дивидендами, а так же о самой программе для выбора «Инсайдерская Торговля для дивидендных инвесторов». https://smart-lab.ru/company/smartstockinsider/blog/581934.php

Всегда вызывает повышенный интерес моменты, когда тот или иной инсайдер тратит на открытом рынке очень значительные суммы для покупки акций своей компании. А если вы видите хорошую историю инсайдера и вас устраивают его показатели, то такие акции как минимум должны оказаться в списке потенциальных покупок.

Так было с Иллон Макс (подробнее см пост «Почему ★ в Tesla (TSLA) Elon Musk умный инсайдерКомпания» https://smart-lab.ru/blog/584908.php

( Читать дальше )

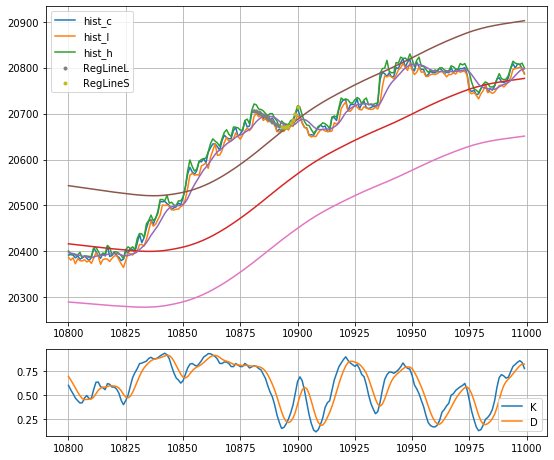

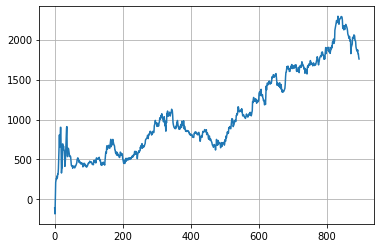

Самый примитивный тест канальной стратегии.

- 01 июня 2020, 22:48

- |

Небольшой кусок картинки, всего ~300 минут:

Тест проводим за 3 месяца на минутных данных — всего ~55000 минут. Хотя на картинке и есть индикаторы обходимся без них. Используем только пересечение границ и центра канала и данные свечей. Т.е., стратегия ничего не знает о всяких там трендах и флетах. Фиксированные стопы и профиты отсутствуют — все по логике. В стратегии ничего не настраиваем, не подстраиваем, все только по логике стратегии.Торгуем одним фьючерсом SBER-6.19. На других будет примерно тоже самое.

Результаты теста:

( Читать дальше )

«Просто космос» — Катерина Ленгольд. Рецензия

- 31 мая 2020, 12:36

- |

Сначала впечатления.

Потрясающая позитивнейшая лёгкая книга! Правда с элементами космоса) Бывают же люди. Из аннотации:

Она трижды сдавала школьных экзамены экстерном и в четырнадцать лет поступила в институт, где получила три диплома. Затем девушка поехала учиться в Массачусетский технологический институт. В двадцать лет основала компанию ImageAiry, а через три года стала самым молодым вице-президентом в аэрокосмической индустрии…

Во многом добиться таких результатов ей помогло планирование, о котором и пойдёт речь далее. Хоть автор и говорит что она не гений, но кажется что где-то недалеко. Как минимум вундеркинд.

Идея книги появилась после публикации её ежедневника «Космос», который быстро набрал популярность в сети.

( Читать дальше )

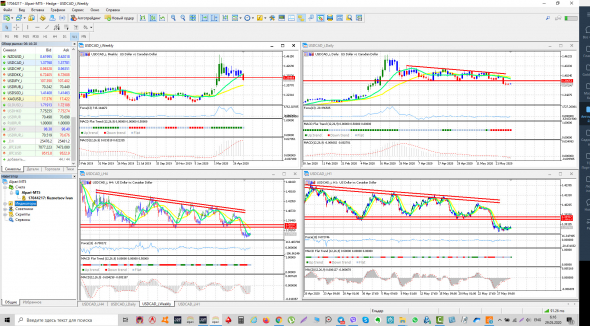

Хотите заработать денег (или потерять)? Ставьте ордер USD/CAD

- 29 мая 2020, 06:47

- |

Техническая картина интересная — пробой линии поддержки 1.3900. По нашей стратегии «4 экрана» все сигналы дают возможность входить в шорт позицию (ссылки и скриншоты, если разрешены будут добавим). Соотношение риск/доходность тоже хорошие — если получится войти по 1.3900 то стоп можно поставить на 1.4000, а потом в «безубыток» с целью 1,35000 (это примерно 1 к 4 по риск менеджменту). Ну и конечно не забываем, что максимальный риск на одной сделке не более 2% (суммарно за месяц 6% максимум по всем позициям).

Фундаментальное обоснование я писал в предыдущем посте. Много полезной информации взял из статьи по своей подписке в Уолл-Стрит Джоурнал.

ПС 1 Ну и конечно напоминаем, что риск есть не войти в позицию, потерять деньги войдя в позицию, а еще есть внебиржевой риск, когда не войдя в позицию потеряете все, если обанкротится брокер.

Поэтому инвестируем не больше того, что готовы потерять.

График на trading View www.tradingview.com/x/sryDEWVU/

График системы «4 экрана» prntscr.com/spsp3a

Реалии нашей жизни на ЗЕМЛЕ

- 27 мая 2020, 21:26

- |

Однажды одного пожилого профессора менеджмента попросили прочитать лекцию по личному тайм-менеджменту высшим руководителям крупных североамериканских корпораций. Немного подумав, он решил построить занятие на наглядном примере.

Когда слушатели уже приготовились конспектировать лекцию, он неожиданно для всех вынул из-под стола большую пустую стеклянную вазу, которую затем заполнил теннисными мячами. Когда в вазу уже больше было нельзя поместить ни одного теннисного мяча, он спросил слушателей, заполнена ли ваза.

Все без исключения слушатели с энтузиазмом ответили «Да!», после чего профессор сделал паузу и тихо спросил «Вы уверены?».

Затем он вынул из-под стола коробку, полную мелкой гальки и начал сыпать гальку в вазу. Естественно, галька стала заполнять пустоты между теннисными мячами. После того, как галька уже больше не помещалась в вазу, он снова спросил слушателей, заполнена ли теперь ваза.

( Читать дальше )

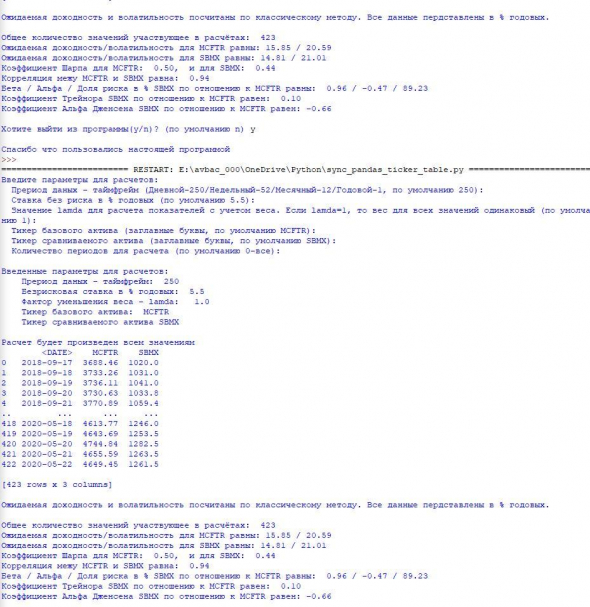

Профессиональный инвестиционный калькулятор на Python

- 27 мая 2020, 15:33

- |

Продолжаю сидеть на самоизоляции и учусь программировать на Python. Написал полноценный калькулятор для сравнения двух любых активов.

Считает такие показатели как:

✅ Ожидаемая доходность

✅ Волатильность

✅ Коэффициент Шарпа для каждого актива

✅ Корреляцию

✅ Бету

✅ Альфу

✅ Долю волатильности исследуемого актива в базовом (удобно для сравнения с индексными фондами или индексами, если их брать в качестве базового актива)

✅ Коэффициент Трейнора

✅ Альфу Дженсена

Можно задать период на котором необходимо произвести расчеты. Строить графики для сравнения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал