Избранное трейдера SMikhail

Псалм #10: мой путь в трейдинге - «околорынок», управление счетами инвесторов, алготрейдинг

- 18 сентября 2019, 20:01

- |

Это рассказ о том как я прогрессировал в качестве трейдера. Анализ полученного опыта, результатов и моментов давших однозначный положительный эффект. Статья будет полезна как для трейдеров так и для инвесторов. Прошу поддержать пост ++++++++++++++++

За 7 лет увлекательного путешествия в мире электронных торгов я:

1) учился у 3-х гуру трейдинга;

2) прошел отбор в проп TopStepTrader;

3) управлял в общей сложности инвесторским капиталом $285 000 (из них публично $120 000);

4) более 5 лет торговал с публичного счета Volfix;

5) научил торговать 28 трейдеров;

6) за 5 лет торговли руками ни разу не слился, наторговав 324% на начальный капитал;

7) уже построил 2 эффективных торговых робота для своего алгоритмического фонда;

8) обрел свободу выбора места жительства и переехал в уютную квартирку с видом на море в Сочи… откуда засматриваюсь на страны загнивающего запада ;)

( Читать дальше )

- комментировать

- ★89

- Комментарии ( 36 )

Свои и чужие.

- 18 сентября 2019, 14:56

- |

В продолжение темы о формах дискуссии на смартлабе.

Иногда сталкиваясь с немотивированной агрессией и враждебностью часто не понимаешь, чем они вызваны. Но оказывается особых причин для этого и не нужно. Пару поводов можно найти в двух цитатах:

"..«У Белинского где-то в письмах, помнится, есть такая мысль: мерзавцы всегда одерживают верх над порядочными людьми потому, что они обращаются с порядочными людьми как с мерзавцами, а порядочные люди обращаются с мерзавцами как с порядочными людьми.

Глупый не любит умного, необразованный образованного, невоспитанный воспитанного и т. д.

И все это прикрываясь какой-нибудь фразой: „Я человек простой…“, „я не люблю мудрствований“, „я прожил свою жизнь и без этого“, „все это от лукавого“ и т. д.

А в душе ненависть, зависть, чувство собственной неполноценности».

(Академик Д. С. Лихачев)

«Вы всю жизнь будете встречать людей, о которых с удивлением скажете: «За что он меня невзлюбил? Я же ему ничего не сделал».

Ошибаетесь! Вы нанесли ему самое тяжкое оскорбление: вы — живое отрицание его натуры.»

(Андре Моруа)

( Читать дальше )

Дальнейшая девальвация рубля неизбежна. Или почему не следует хранить больше суммы денег в национальной валюте.

- 18 сентября 2019, 09:18

- |

Посмотрите на картинку под заголовком. На графике показана динамика курса доллара США по отношению к рублю (валютная пара доллар/рубль) с 1998 года (после проведение деноминации) по текущий момент по данным центрального банка Российской Федерации. На нем четко видно, что если в сентябре 1998-го года за один доллар давали примерно двенадцать рублей. То в настоящее время за один доллар уже дают примерно шестьдесят пять рублей. Таким образом, с 1998 года рубль по отношению к доллару обесценился более чем в пять раз. Так же на этом графике видно, что в период с 1998-го года по 2019-год было две волны девальвации рубля. Первая была во время мирового финансового кризиса 2008-го года. Вторая во время кризиса 2014-го года, когда сработали два мощных катализатора — санкции и падение цен на нефть. В настоящее время ситуация стабилизировалась. Но возникает вопрос — надолго ли? По моему мнению, нет. Почему я так думаю и почему считаю, что не следует хранить крупные суммы денег в национальной валюте речь пойдет в этой статье.

( Читать дальше )

Проблема кредитов населения

- 17 сентября 2019, 00:55

- |

Много постов про нефть, дроны, валютные пары и т.д. Это день сегодняшний. А давайте подумаем о «завтрашнем».

Как всем известно, существует огромная проблема закредитованности населения и бизнеса. На сайте ЦБ есть статистика и динамика. Она пугает объемами.

https://www.cbr.ru/statistics/print.aspx?file=bank_system/4-3-1_19.htm&pid=pdko_sub&sid=dopk

https://www.cbr.ru/statistics/pdko/sors/

Мы видим действия государства в законодательной сфере в области защиты физических лиц. Смотрите закон о банкротстве, а также это: https://www.znak.com/2019-09-12/v_gosdumu_vnesen_proekt_zakona_o_vnesudebnoy_procedure_personalnogo_bankrotstva

Но с другой стороны мы видим это: https://www.rbc.ru/spb_sz/23/11/2018/5bf7e5be9a7947ba165da25d

И это: https://life.ru/t/%D1%8D%D0%BA%D0%BE%D0%BD%D0%BE%D0%BC%D0%B8%D0%BA%D0%B0/1242622/s_1_oktiabria_poluchit_kriedit_staniet_slozhnieie_novyie_pravila_vydachi_zaimov

( Читать дальше )

Часть 2-1. Как я начал платить себе пенсию в 2032 году.

- 16 сентября 2019, 16:47

- |

Как я начал платить себе пенсию в 2032 году.

Часть 2. Как я начал платить себе пенсию в 2032 году.

В мае исполнилось ровно два года с начала инвестирования для выхода на пенсию. Что по ощущениям? Ещё месяц назад что-то чувствовалось, а сейчас стало уже как-то всё обыденным. Каждый месяц вносить на счёт депо средства — это как, для меня, завтракать кашей по утрам.

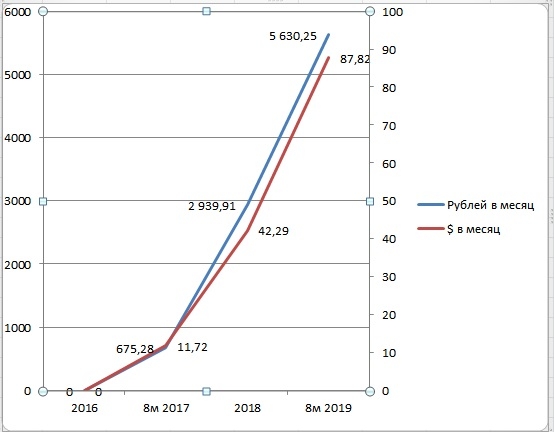

За первые 8 месяцев этого года мне пришли на счёт средства от дивидендной и купонной доходности в размере 67563,03р. Тем самым я досрочно достиг пессимистичных целей по этому параметру за этот год. Среднемесячная доходность (если брать весь год) достигла 5630,25р. на графике это будет выглядеть примерно так:

Почти сотка зелёных денежных знаков в месяц, при ещё не окончившимся годе. В начале этого года я писал, что планирую не менее 5к рублей в месяц и оптимистично надеялся, что подберусь к цифре 6к в месяц. Полагаю, что есть все шансы, по итогу 2019 года, выйти на 100$ в месяц минимум. Подождём специалиста, который подскажет сколько это в сахаре.

( Читать дальше )

Prime XBT и BitMEX: битва года за звание лучшей торговой платформы

- 16 сентября 2019, 14:24

- |

За последние 2 года, на криптовалютном рынке появилось более 220 различных торговых площадок и криптовалютных бирж, 90% из которых сложно назвать достойными площадками. Чаще всего, биржи создавались как заведомый скам, чтобы собрать средства клиентов и закрыть биржу или чтобы “пампить” мусорными ICO-токенами. Огромное количество бирж и вовсе не имеет ликвидности, объемы торговли не превышают и $100 000 в сутки.

Несмотря на такое огромное количество мошеннических площадок, торговля криптовалютами лишь набирает популярность, при этом трейдеры уже более осмотрительно подходят к выбору криптовалютной биржи.

Сегодня мы сравним нашумевшую в начале 2019 года инновационную криптовалютную торговую платформу Prime XBT и одну из первых торговых площадок — BitMEX.

Регистрация

( Читать дальше )

Собственный пенсионный фонд Кубышка. Итоги 160 мес. инвестирования. До пенсии еще 180 мес, даже "экватор" не пройден. Главное не спешить.

- 16 сентября 2019, 11:20

- |

Откладывать на пенсию — новый тренд, набирающий обороты.

Значит, я на правильном пути.

Мой итог на сегодня, параметры Кубышки (собственный пенсионный фонд): 160/3тыр/сентябрь2019/180/480тыр/3,6млн/20тыр

Расшифровка.

1) Позади 160 месяцев инвестирования

2) Ежемесячно откладываю 3 тыс.руб, покупаю только дивидендные акции РФ. Все полученные дивиденды снова реинвестирую, деньги не изымаю.

3) Данные на сентябрь 2019 г.

4) До пенсии еще 180 месяцев.

5) Если бы не было «магии сложного процента», за 160 мес. по 3 тыра я бы имел активов на 480 тыр.

6) Благодаря 8-му чуду света — сложному проценту, активы на сегодня (все в акциях РФ) 3,6 млн.руб.

7) Дивиденды на сегодня 20 тыс.руб. в месяц, что соответствует 2 минимальным пенсиям.

★Жертвы, которые Вы можете понести, если стремитесь стать богатым! (окончание)

- 16 сентября 2019, 10:15

- |

(начало тут)

(продолжение тут)

Окончание...

.

В-шестых, Счастье-это больше чем деньги! Потому что, как Вы знаете, деньги не могут купить Вам счастье, в конце концов. Чтобы получить деньги, Вам, возможно, придется пожертвовать своим счастьем до определенной степени. Даже если Вы любите то, что Вы делаете, мало кто счастлив, работая по 14-16 часов в день каждый день. Поэтому необходимо найти баланс между количеством счастья, которым Вы готовы пожертвовать в обмен на материальную выгоду.

Если вы пожертвуете слишком многим, то, возможно, не сможете справиться со своей новой реальностью. Так вот, это всего лишь откровенное наблюдение того, что я видел в жизни богатых и суперуспешных. Жертвуя своим счастьем на этом этапе, Вы сможете наслаждаться различными типами счастья в будущем, например, проводить качественное время со своим ребенком (или уже внуком), когда время подходит, потому что Вам не придется беспокоиться об оплате сумасшедших счетов. Это та жертва, которую Вы должны быть готовы принести.

( Читать дальше )

★Жертвы, которые Вы можете понести, если стремитесь стать богатым! (продолжение)

- 15 сентября 2019, 10:48

- |

(начало тут)

Продолжение...

Во-вторых, здоровье является одним из самых важных ингредиентов для успешной жизни, но я сосредоточусь на жертвах, принесенных суперуспеху. Парадокс заключается в том, что большинство людей жертвуют здоровьем, чтобы получить деньги и пожертвовать эти деньги, чтобы восстановить свое подорванное здоровье. Мы все хотели бы верить в идею культового образа предпринимателя, работающего 16 часов в день и идущего в спортзал еще на 2 часа, кушающего только полезное и медитирующего по крайней мере один час каждое утро. Но правда заключается в том, что дорога к богатству ведет через потерю Вашего здоровья. Самое распространенное чувство-это чувство усталости, потому что большинство людей испытывают трудности с засыпанием. Цель не дает вам спать по ночам. Есть заботы, которые нужно учитывать, и все зависит от ваших способностей управлять ими. Предприниматели живут с огромным количеством стресса в своей жизни. Они обычно пренебрегают своим здоровьем в погоне за успехом, особенно в начале пути.

( Читать дальше )

★Жертвы, которые Вы можете понести, если стремитесь стать богатым! (начало)

- 14 сентября 2019, 12:33

- |

Правда в том, что

если Вы хотите стать богатым или суперуспешным - есть много жертв, которые , вероятно, придётся совершить.

Успех или богатство всегда имеют свою цену.

Если Вы находитесь на своем пути к успеху, то лучше знать об этих качественных шагах, чтобы Вы могли планировать жизнь соответствующим образом. Стать богатым — это не для всех, Вы можете жить обычной жизнью, и я не собираюсь говорить Вам, что жизнь наполнена множеством радуг и приятных вещей, потому, правда в том, что жизнь, в любом случае, полна проблем и недостатков.

Я уверен, что после прочтения этой информации, и Вы сможете понять, как эти богатые приносят в жертву и платят ту цену, которая сделала их теми, кто они есть сегодня.

Следующий список основан на среднем показателе нескольких мультимиллионеров и миллиардеров из разных стран и культур. Объединил его в один список, что делает его простым для прочтения и понимания. Я не говорю, что в другом случае, чтобы разбогатеть, Вы все должны принести ВСЕ эти жертвы, но я пытаюсь сказать, что нет никого, кто смог бы разорвать цепь НЕбогатства, не сделав одну или несколько из этих жертв, которые я собираюсь рассказать вам всем. Вот то, что Вам нужно принять во внимание, если вы хотите разбогатеть:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал