Избранное трейдера Scaut-64

Ответ Мультитрендовому....

- 12 мая 2024, 07:15

- |

- комментировать

- ★1

- Комментарии ( 172 )

Новые Первый зам и замы Мишустина. Министры. Калининград, Курск, Кемерово, Хабаровск - новые главы регионов?

- 11 мая 2024, 18:18

- |

Министром спорта Мишустин предложил назначить губернатора Хабаровского края Михаила Дегтярева.

Мишустин предложил назначить Алиханова главой Минпромторга.

t.me/kommersant/65839

Добавьте пожалуйста посту до 15 плюсов, чтобы он попал на первую страницу, если вам интересна эта тема.

Владелец сети ломбардов о бизнесе, про который не принято говорить

- 11 мая 2024, 18:05

- |

Моей любимой шуткой про ломбардный бизнес стал ответ участника тематического форума на вопрос “Как раскрутить новое отделение?”. Кто-то писал о листовках, кто-то об акциях, а этот человек написал кратко – “Нужно ждать 10 лет”.

Мне повезло, и всего через 7 лет моя сеть ломбардов на 4 точки в Москве окупилась. Про ломбардный бизнес почему-то не принято говорить, хотя сейчас это обычный бизнес, не без своих нюансов, конечно.

20 лет я работал в банке и уже как 8 лет в ломбардном бизнесе.

ДИСКЛЕЙМЕР: Статья написана автором блога на основе интервью с основателем сети ломбардов, Григорием Торшиным.

Бизнес-план: ожидание/реальность

Ломбарды зарабатывают так же как и банки: вы берете деньги за один процент, а выдаете под другой. В нашем случае средний процент займов 8% в месяц. В этом случае прибыль ломбарда порядка 5% от выданных займов.

( Читать дальше )

Налог 35%: материальная выгода с льготной ипотеки

- 11 мая 2024, 10:47

- |

Кто слышал страшилки, что «всем-всем кто однажды темной ночью взял льготную ипотеку злой ФНС придет и начислит доп налог 35% на материальную выгоду»?

Так как у меня есть льготные ипотеки, то решила разобраться в этом вопросе.

Дано (знаю, на слово вы мне не поверите):

— ст 212 НК РФ

— ПИСЬМО Мин фин РФ от 8 февраля 2024 г. N 03-04-09/10458

— разъяснения Консультант Плюс «Как облагается НДФЛ материальная выгода»

— ответ ВТБ по моей ипотеке (но ему я не доверяю, просто как пример)

Что такое материальная выгода (рассмотрим только в части кредитов и ипотек):

Материальная выгода (мат выгода) — экономическая выгода в денежной форме, когда вы взяли кредит (ипотеку) и ставка по кредиту менее 2/3 ставки рефинансирования (ключевой) ставки. На разницу ставок начисляется налог 35%.

Пример: ваша ипотека 6%, ключевая ставка, когда заемщик освобождается от налога на мат выгоды на текущий момент 16% (размер ключевой ставки)/ 3 * 2 =10,67%.

Налогооблагаемая база: (10,67% — 6%)* 6 млн. руб. (сумма ипотеки) =280 200 руб.

( Читать дальше )

А вы готовы к тотальному кризису?

- 11 мая 2024, 00:32

- |

Если коротко, кризис не меньшей степени, чем Великая Депрессия, был неизбежен уже тогда, ковид-фашизм с сопутствующей кредитной экспансией Центральных Банков его глубину просто усугубил. И вот, мы вплотную к нему приблизились, разворот рынков состоится, если не в в 25-м, то в 26-м уж точно, согласитесь, ошибка на год тут роли не играет.

Также я предупреждал о войнах, сейчас всё это видно, и это только начало. Заполыхает вся Европа, а война на Ближнем Востоке обеспечит ещё и дефицит энергоресурсов.

И вот вопрос, куда свалить от всего этого? Была вроде надежда на ЛатАм, но там Венесуэла с тлеющей войной против Гайаны.

А у меня, извините, тут позиция армянского стоматолога (в смысле рот я делал всем этим вашим геополитикам). Так куда валить то?

БЕСПЛАТНЫЙ ускоренный курс «Волны Эллиотта»

( Читать дальше )

Как я заработал на кредитках почти 30 000 рублей

- 10 мая 2024, 18:08

- |

Подведем итог седьмого месяца эксперимента «Капитал с кредиток», в котором я зарабатываю деньги полностью на заемные деньги

Итак, полгода назад я завел первую в жизни кредитку, а затем еще несколько с беспроцентным (грейс) периодом. На время его действия снимаю деньги с карточек и размещаю на накопительных счетах в банках с высокими ставками. Возвращаю до конца беспроцентного периода, чтобы не попадать на проценты. Таким образом зарабатываю полностью на заемные деньги.

Какой итог?

Заработал еще около 4 700 руб. за апрель, а всего уже почти 30 000 руб.

Еще раз обращу внимание, что не вложено ни копейки собственных денег, только моя дисциплина и внимательность.

( Читать дальше )

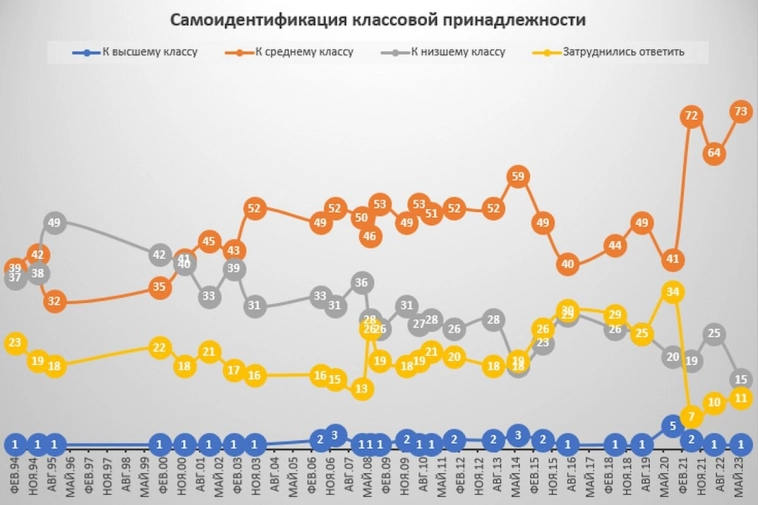

Россияне считают себя средним классом, уровень жизни в России быстро растёт

- 10 мая 2024, 12:52

- |

1. Три четверти россиян, согласно опросам ИСПИ РАН, относят себя к среднему классу. Ещё 1% — к высшему. Для сравнения, в 1995 году средним классом себя считали лишь 32% россиян, а 49% – низшим. Соответствующий график приводит Genby, также он указывает на значительный рост самооценки своих доходов россиянами (ссылка):

За 30 лет число бедных и нищих упало с 62 до 19%. Средняя группа в которую в основном перебрались бедные и нищие, выросла с с 34% до 59%. Половина средней группы, перебралась к богатым и обеспеченным, их число выросло с 4% до 22%

Вопрос звучит так: «Какая из ниже приведенных оценок наиболее точно характеризует Ваши доходы?». Варианты ответов:

«Богатые» – денег вполне достаточно, чтобы ни в чем себе не отказывать;

«Обеспеченные» – покупка большинства товаров длительного пользования (холодильник, телевизор) не вызывает у нас трудностей;

«Ограниченные в средствах» – денег достаточно для приобретения необходимых продуктов и одежды;

( Читать дальше )

Россияне могут докупить до 15 лет стажа для выхода на пенсию, в 2024г минимальный годовой взнос составит 50 798 руб — депутат Чаплин

- 10 мая 2024, 11:46

- |

«В 2024 году минимальный годовой взнос составит 50 798 тысяч рублей. За такую сумму будет начислен один год стажа и пенсионные коэффициенты, что приближает к назначению страховой пенсии. Если же заплатить больше минимального взноса, то повысятся пенсионные коэффициенты, но период стажа все равно останется один год», — уточнил депутат.

rg.ru/2024/05/10/deputat-chaplin-rasskazal-kak-dokupit-neskolko-let-stazha-dlia-nachisleniia-pensii.html?utm_source=yxnews&utm_medium=desktop

Опасность и возможности в длинных ОФЗ и ЗПИФ недвижимости

- 10 мая 2024, 10:40

- |

Приветствую, друзья. В контексте текущей доходности длинных ОФЗ хотел бы немного пролить свет на тему возможных рисков при их покупке. А также знаю, что многие сравнивают ЗПИФ недвижимости с длинными облигациями, хотел бы поделиться мыслями и по этой теме тоже.

Я свел в одну таблицу некоторые важные параметры по длинным ОФЗ и некоторым ЗПИФ-ам недвижимости, у которых окончания срока доверительного управления не ранее 2030 года (потому что ЗПИФ с более короткими сроками вот конкретно мне не интересны).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал