Избранное трейдера Сергей Хорошавин

Прогноз по Лукойлу. Последние новости, разбор финансового здоровья, сравнение с конкуренами. Стоит ли покупать акции?

- 19 августа 2024, 14:12

- |

- Еще больше моих разборов у меня на канале https://t.me/ShumilovPavel

🛢️ Разбор компании Лукойл #LKOH

Сектор: Энергетика — Добыча нефти; газа и потребляемого топлива

▪️ Капитализация: 29.18B$

▪️ P/E — 8,04 (по отчету РСБУ за 2 кв 2024, далее метрики тоже по нему)

▪️ P/S — 1.45

▪️P/B — 3,3

ℹ️ Отчетов по МСФО за 1 и 2 кв нет, только по РСБУ, а по этому отчету получаются более дорогие, чем по привычному МСФО. Если смотреть последний отчет по МСФО за 2023 год у Лукойла P/E 3,74, P/S 0.55, P/B 0.68. Поэтому если смотреть за МСФО 2023 — акции Лукойла оценены дешево, по РСБУ — дороже среднего.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Дисконт на российскую нефть Urals снизился до минимума

- 19 августа 2024, 11:56

- |

Дисконт на нефть Urals снизился с $16/барр. в мае до $10/барр. в июле — это минимум с начала года. В посте рассмотрим подробнее, с чем это связано.

В июле Россия сократила морской экспорт нефти и увеличила объем нефтепереработки

В период с января по апрель дисконт на российскую нефть Urals в среднем составлял $14/барр. В начале мая 2024 г. США удлинили список санкций против России, включив в SDN-List новые организации. Вероятно, с этим было связано увеличение дисконта на российскую нефть Urals с 14/барр. в апреле до 16/барр. в мае.

В январе-мае 2024 г. морской экспорт российской нефти составлял в среднем 3,4 мбс (млн барр./сутки). В июле Россия уменьшила объем поставок до 3,1 мбс (минимум с начала года), но увеличила объем нефтепереработки на НПЗ. Это способствовало снижению дисконта на нефть Ural до $10/барр. В связи с окончанием ремонтов на НПЗ после аварий нефтепереработка, вероятно, выросла примерно с 5,3 мбс в июне до 5,6-5,7 мбс в июле.

С начала года увеличилась доля транспортировки нефти «теневым» флотом, а также сам «теневой» флот

( Читать дальше )

Лукойл

- 19 августа 2024, 09:17

- |

Сработал основной сценарий снижения, был осуществлен вход в шорт по отложке. Цель снижения объемный уровень и медиана глобального канала на 6114. Вероятно от медианы получил отскок, но тут не стоит торопиться. Если наш рынок повалится дальше и появится какой-то неожиданный негатив, то дальше падать будет до 5550-5600. Не является ИИР

Совет Директоров - ближайшие даты от 16.08

- 16 августа 2024, 13:27

- |

| $SPBE | |||

| ПАО «СПБ Биржа» | |||

| Проведение заседания СД | |||

| Дата проведения: 16 августа 2024 | |||

| $YAKG | |||

| ПАО «ЯТЭК» | |||

| Проведение заседания СД | |||

| Дата проведения: 16 августа 2024 | |||

| $ROLO | |||

| ПАО «Русолово» | |||

| Проведение заседания СД | |||

| Дата проведения: 16 августа 2024 | |||

| $CHMK | |||

| ПАО «ЧМК» | |||

| Проведение заседания СД | |||

| Дата проведения: 19 августа 2024 | |||

| $MRKU | |||

| ПАО «Россети Урал» | |||

| Проведение заседания СД | |||

| Дата проведения: 19 авгу | |||

( Читать дальше )

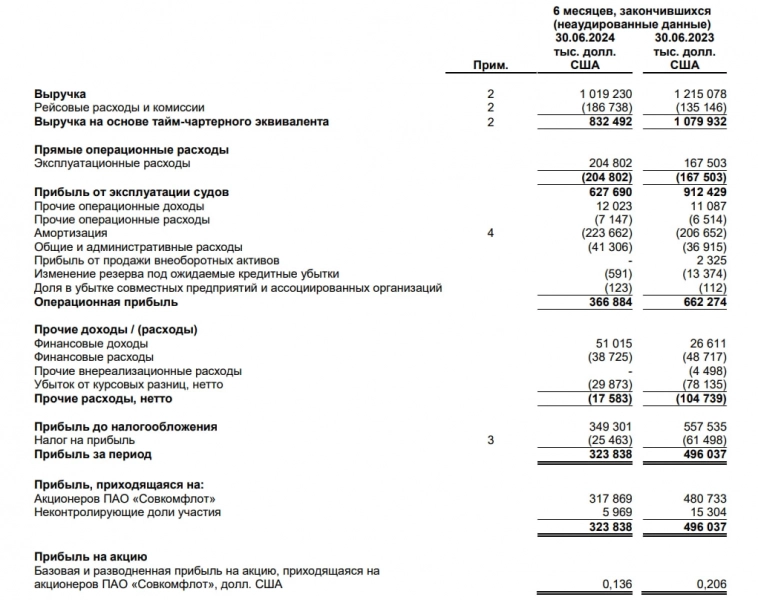

Совкомфлот 2кв 2024. МСФО

- 16 августа 2024, 12:19

- |

⛴Выручка в долларах упала на 10%, составив 474 млн долларов, тогда как в рублях практически не изменилась за счет курса.

⛴Чистая прибыль упала на 50%, составив 101 млн долларов. В рублях падение не такое трагичное, за первое полугодие -30%. Причина в росте эксплуатационных расходов и падении выручки одновременно.

Позитив!

⛴Свободный денежный поток составил 360 млн долларов. Для выплаты дивидендов нужно 175 млн долларов. Хватает с головой еще и останется.

( Читать дальше )

Совкомфлот. Отчет за 1 полугодие 2024 года.

- 16 августа 2024, 12:16

- |

Сегодня отчетом за 1 полугодие 2024 года поделилась с нами компания Совкомфлот:

-Выручка: 1,1 млрд долларов (-16% г/г);

-Чистая прибыль: 324 млн долларов (-35% г/г);

-Скорректированная чистая прибыль: 31,538 млрд рублей (-26% г/г), (база для дивидендов);

-EBITDA: 591 млн долларов (-32% г/г);

-Чистый долг: -19,8 млн долларов;

-Прибыль от эксплуатации судов: 628 млн долларов (-31% г/г);

-Операционная прибыль: 367 млн долларов (-45% г/г);

«На фоне усиления санкционного давления со стороны недружественных стран компания продолжает системную работу по преодолению возникающих вызовов» — представитель компании

Ожидаемый отчет с текущем санкционным давлением.

Дивидендная политика компании подразумевает выплаты в размере не менее 50% от скорр. чистой прибыли. Видим её снижение на четверть, что означает возможное снижение предстоящих дивидендов.

В общем, будем наблюдать за дальнейшими отчетами компании.

ТГ канал - t.me/+-LK1WV8asBphY2Fi (INVESTLOL)

НоваБев (Белуга): торги остановлены. Что происходит с акциями?

- 16 августа 2024, 09:06

- |

Сегодня торги акциями НоваБев уже не откроются, вчера был финальный торговый день перед сплитом. Вернее, это даже не сплит, а хитрая схема "выплаты дивидендов акционерам через бесплатные акции".

💼Я слежу за происходящим, поскольку тоже держу в своем портфеле бумаги НоваБев. Давайте пробежимся по ситуации и разберемся, что же происходит с акциями главного производителя крепких спиртных напитков в РФ.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

На днях обсуждали новый выпуск облигаций Белуги, теперь нужно сказать пару слов и об акциях.

🤩Получим 7 к 1

В мае 2024 компания объявила об увеличении уставного капитала. 4 июля акционеры одобрили увеличение капитала на 11,06 млрд ₽: 8,85 млрд ₽ за счет добавочного капитала и 2,21 млрд ₽ из нераспределенной прибыли.

✅Каждый акционер бесплатно получит 7 новых акций на каждую ранее приобретенную. Таким образом, уставный капитал увеличится в 8 раз, с нынешних 1,58 млрд ₽ до 12,64 млрд ₽. Сейчас уставный капитал разделен на 15,8 млн обыкновенных акций номиналом 100 ₽ каждая.

( Читать дальше )

Мы ожидаем дивидендную доходность ЕвроТранса по итогам 24 г. свыше 16% - БКС Мир инвестиций

- 15 августа 2024, 16:57

- |

ЕвроТранс до конца августа опубликует финансовые результаты за первое полугодие 2024 г. по стандартам отчетности МСФО, как того требуют правила российского рынка. В начале месяца компания выпустила сокращенные результаты по стандартам РСБУ.

Ожидаем в целом хорошее полугодие, хотя и не такое сильное, как 2П23. Выручка ЕвроТранса, вероятно, оказалась ниже, чем во втором полугодии 2023 г. из-за некоторого падения оптовой выручки и рентабельности после мощного и, скорее всего, неустойчивого роста в 2023 г. Однако по сравнению с первой половиной 2023 г. все ключевые статьи должны быть значительно выше, поэтому мы полагаем, что цифры за весь 2024 г. будут заметно лучше, чем в 2023 г. По нашим прогнозам, за первое полугодие 2024 г. компания заработала RUB 73.1 млрд выручки, RUB 7.2 млрд EBITDA и RUB 2.1 млрд чистой прибыли.

Мы считаем, что основные показатели ЕвроТранса оказались чуть ниже, чем в рекордном 2П23, но выросли более чем на 50% по сравнению с 1П23 по всем основным статьям. Это должно создать базу для сильных результатов за весь 2024 г. У нас позитивный взгляд на акции компании — по итогам 2024 г. мы ожидаем дивидендную доходность свыше 16%.

( Читать дальше )

🔍 Обзор дивидендов $NVTK 🛢

- 15 августа 2024, 13:04

- |

Есть вероятность, что на следующей неделе выйдет новость о распределении прибыли за 1 полугодие.

Дивидендная политика Новатэка: не менее 50% от консолидированной чистой прибыли по МСФО, скорректированной на статьи, не относящиеся к основной деятельности и неденежные статьи. Платят дважды в год.

Ожидания аналитиков: 46 — 54,5 р

Текущая доходность: 4,5 — 5,14%

Комментарий:

Чистая прибыль по (МСФО) в 1м полугодии 2024 г. увеличилась в 2,2 раза, до 341,7 млрд руб.

Чистый долг вырос до 139.8 млрд.р, хотя на конец 2023 года он составлял 9 млрд.р, а год назад вообще был отрицательным 25.9 млрд.р, но он все равно остается низким (У компании на конец 2015 года он составлял выше 300 млрд.р)

Ранее сообщалось, что НОВАТЭК увеличил добычу природного газа на 1,2%, до 41,73 млрд м3, а добычу жидких углеводородов (газовый конденсат и нефть) на 11,9%, до 6,83 млн т.

Рост добычи газа может обусловлен началом добычи газа и производства сжиженного природного газа (СПГ) на проекте Арктик СПГ-2.

( Читать дальше )

🏆 Иллюзии золотых жуков

- 15 августа 2024, 11:05

- |

🔸 Мне тут вчера на Смартлабе в кои-то веки пару комментариев написали. В связи с моим последним постом о золоте. (https://t.me/jointradeview/188)

у цены на золото никогда не было ни каких ограничений и никогда не будет.

Если бы мне в 80 году — было 25 лет и я купил бы золото, то я как минимум пережил бы, распад СССР ( сохранить деньги тогда, могло только золото и недвига), а уж к 46 годам в рублях бы точно не потерял.

В инвестиционном мире таких называют "золотые жуки". Насколько они правы, что чахнут над златом? Посмотрите на графиках золота периоды 1980-2001 годы и 2011-2015 годы.

🐻 В 1980 году золото стоило 700-800$. В 1991 году золото стоило 340$. К 2001 году золото упало до 250$. На уровень 1980 года золото вернулось только в 2008 году. Не самая удачная инвестиция.

🔸 Если бы некто в возрасте 25 лет инвестировал в золото в 1980 году «на всю котлету», он был бы нищим к 45 годам. Это был эпический 20-летний медведь с амплитудой 60%. Инвестиция отбилась бы в 0 только через 30 лет в 2008 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал