Избранное трейдера Сергей Сергаев

FXRU или FXRB

- 12 июня 2021, 20:12

- |

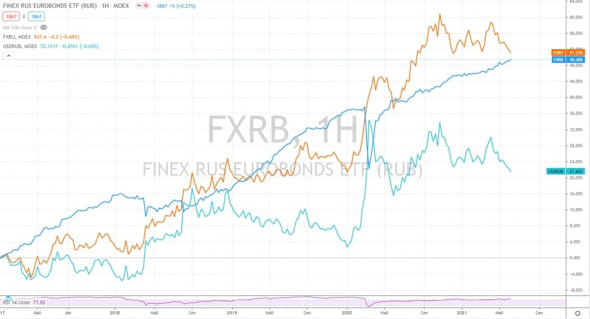

Итак, оба этих фонда представляют индекс на еврооблигаций российских компаний, которые торгуются в долларах и в евро. Среди эмитентов еврооблигаций только крупные компании, такие, как Газпром, Лукойл, ГМК Норникель, МКБ, Фосагро и прочие.

Еврооблигации выбираются таким образом, чтобы средний срок до погашения всего портфеля не превышал 3 лет. Это значит, что сюда могут входить облигации с погашением через год, через два, три или четыре года. Грубо говоря, если в портфеле 2 облигации в равных долях, у одной погашение через год, а у второй через 4 года, то средний срок до погашения по портфелю будет равен (1+4) / 2 = 2,5 года.

Для простоты рассмотрим оба фонда и основные факторы, которые будут влиять на доходность в рублях.

FXRU

Здесь все более-менее понятно. Доходность данного фонда будет складывать из следующих параметров:

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 14 )

О распределении приращений логарифмов H+L дней («давно я не брал в руки шашек»)

- 28 мая 2021, 20:29

- |

Это исследование я сделал под влиянием бурной дискуссии на форуме о распределении «хвостов» приращений логарифмов цен, возникшей, казалось, на «пустом месте»: насколько корректны доверительные интервалы для оценок параметров линейной регрессии в альфа-бета модели?

Кроме указанной ссылки, дискуссия продолжилась в еще двух ветках: тут и тут.

Действительно, эти оценки в классическом случае строятся на основе центральной предельной теоремы для статистик оценок параметров линейной регрессии. Однако, как я уже писал на смартлабе, необходимым условием которой является скорость роста дисперсии суммы слагаемых как О(N), N – число слагаемых, а для быстрой сходимости в центральной области еще и требуется конечность абсолютного третьего момента любого слагаемого (если говорить о сходимости на всей прямой, включая «большие уклонения», то еще требуется и конечность всех моментов отдельных слагаемых). Однако эти условия не выполняются для части распределений Парето и Стьюдента с полиномиальной скоростью убывания «хвостов» и поэтому для «хорошего» приближения суммы таких слагаемых нормальным законом требуется очень большое число испытаний, которых, как правило, в альфа-бета модели, построенной на дневных данных, нет. А значит традиционные методы построения доверительных интервалов для оценок параметров этой модели «не работают».

( Читать дальше )

Энергетика: если не нефть, то что?

- 27 мая 2021, 15:52

- |

Пока в 2020 году инвесторы пристально смотрели на компании будущего из технологического сектора, а в 2021 году — на цикличные компании ввиду роста инфляции, многие другие сектора остались в тени. Однако они не менее интересны, и отсутствие внимания большинства инвесторов только играет нам на руку. Одним из таких секторов является сектор энергетики. В связи с этим мы решили проанализировать сектор и разобраться, есть ли там привлекательные истории для инвестирования.

( Читать дальше )

2048

- 22 мая 2021, 16:17

- |

local stopped

game = {

cell = {0,0,0,0,0,0,0,0,0,0,0,0,0,0,0,0},

best = 0,

-- key = nil,

-- t = nil,

colors = { [0] = QTABLE_DEFAULT_COLOR,

[2] = RGB(248,248,255),

[4] = RGB(255,239,213),

[8] = RGB(255,222,173),

[8] = RGB(255,218,185),

[16] = RGB(205,92,92),

[32] = RGB(255,69,0),

[64] = RGB(238,238,0),

[128] = RGB(238,118,33),

[256] = RGB(255,160,122),

[512] = RGB(255,0,0),

[1028]= RGB(238,18,137),

[2048]= RGB(139,0,0)

},

create_table =

function(self)

self.t = AllocTable()

for i = 1,4 do

AddColumn(self.t, i, "", true, QTABLE_INT_TYPE, 10)

end

CreateWindow(self.t)

SetWindowPos(self.t,100,100,300,130)

for i = 1,4 do

InsertRow(self.t,i)

end

SetTableNotificationCallback(self.t,

function(_t, msg, _p, key)

if msg == QTABLE_VKEY then

self.key = key

elseif msg == QTABLE_CLOSE then

stopped = true

end

end)

SetWindowCaption(self.t, "2048 game by www.bot4sale.ru")

end,

draw =

function(self)

local cell = self.cell

for row=1,4 do

for column=1,4 do

local value = cell[(row-1)*4 + column]

SetCell(self.t,row,column,value==0 and "" or tostring(value))

SetColor(self.t,row,column,game.colors[value],0,game.colors[value],0)

end

end

end,

incr =

function(self)

local t,open = self.cell,{}

for i=1,16 do

if t[i]==0 then

open[#open+1]=i

end

end

t[open[math.random(#open)]] = math.random()<0.1 and 4 or 2

end,

pack =

function(self,ofr,oto,ost,ifr,ito,ist)

local t = self.cell

for outer=ofr,oto,ost do

local skip = 0

for inner=ifr,ito,ist do

local i = outer+inner

if t[i]==0 then

skip=skip+1

else

if skip>0 then

t[i-skip*ist],t[i],self.diff = t[i],0,true

end

end

end

end

end,

comb =

function(self,ofr,oto,ost,ifr,ito,ist)

local t = self.cell

for outer=ofr,oto,ost do

for inner=ifr,ito-ist,ist do

local i,j = outer+inner,outer+inner+ist

if t[i]>0 and t[i]==t[j] then

t[i],t[j],self.diff,self.best = t[i]*2,0,true,math.max(self.best,t[i]*2)

end

end

end

end,

move =

function(self,dir)

local loopdata = { {0,12,4,1,4,1},

{0,12,4,4,1,-1},

{1,4,1,0,12,4},

{1,4,1,12,0,-4}

}

local ofr,oto,ost,ifr,ito,ist = table.unpack(loopdata[dir])

self:pack(ofr,oto,ost,ifr,ito,ist)

self:comb(ofr,oto,ost,ifr,ito,ist)

self:pack(ofr,oto,ost,ifr,ito,ist)

end,

full =

function(self)

local t = self.cell

for r=0,12,4 do

for c=1,4 do

local i,v = r+c,t[r+c]

if (v==0) or (c>1 and t[i-1]==v) or (c<4 and t[i+1]==v) or (r>0 and t[i-4]==v) or (r<12 and t[i+4]==v) then

return false

end

end

end

return true

end,

play =

function(self)

math.randomseed(os.time())

self:incr()

self:incr()

while not stopped do

self:draw()

if self.best == 2048 then

message("Поздравляю!\n\nwww.bot4sale.ru")

break

end

if self:full() then

message("Game Over!")

break

end

self.diff = false

if self.key==0x25 then -- Left

self:move(1)

elseif self.key==0x27 then -- Right

self:move(2)

elseif self.key==0x26 then -- Up

self:move(3)

elseif self.key==0x28 then -- Down

self:move(4)

end

self.key = nil

if self.diff then

self:incr()

end

sleep(100)

end

end,

rules =

function()

message("Правила игры:\n\nВ каждом раунде появляется плитка номинала «2» или «4». Нажатием стрелки игрок может скинуть все плитки игрового поля в одну из 4 сторон. Если при сбрасывании две плитки одного номинала «налетают» одна на другую, то они превращаются в одну, номинал которой равен сумме соединившихся плиток. После каждого хода на свободной секции поля появляется новая плитка номиналом «2» или «4». Если при нажатии кнопки местоположение плиток или их номинал не изменится, то ход не совершается. Если в одной строчке или в одном столбце находится более двух плиток одного номинала, то при сбрасывании они начинают соединяться с той стороны, в которую были направлены.\nЛевый столбец с номерами строк участия в игре не принимает.\n\[email protected]")

end

}

local game = game

--------------------------------------------------

function main()

game:create_table()

game:rules()

game:play()

end

Оригинал здесь

Американские стимулы ведут экономику к краху

- 20 мая 2021, 11:23

- |

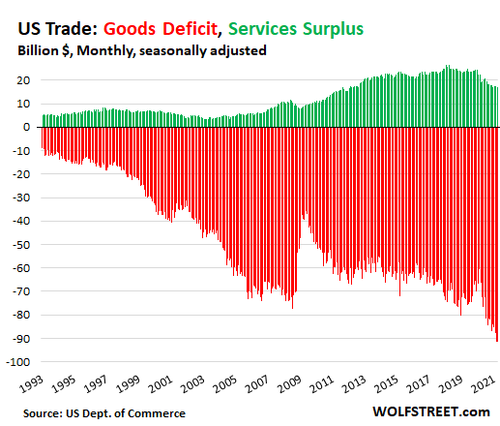

Офшоризация бизнеса и желание избежать уплаты налогов в США привели к переносу производственной базы в Азию. Это увеличило прибыль американских корпораций и вызвало рост фондовых индексов, однако сохранение тенденций грозит крупными неприятностями для экономики.

В разгар финансового кризиса 2008-09 годов общий пакет помощи от правительства составил ~$1 трлн. Американские потребители сократили покупки импорта, стараясь придержать доллары для товаров первой необходимости. За последние же полтора года на борьбу с кризисом выделили $4,7 трлн, и при этом в Конгрессе находится на рассмотрении новый законопроект от команды Байдена в объеме $1,8 трлн. Вкупе с непрекращающимся переносом производственных мощностей это привело к рекордному росту дефицита международной торговли.

Источник изображения: wolfstreet.com

По оценкам портала Zerohedge, торговый дефицит должен составлять примерно $240 млрд вместо текущих $850 млрд в год, если бы он рос теми же темпами, что и ВВП. Финансовые вливания фактически привели к стимулированию иностранного производства, сделав США еще более зависимыми от внешних поставок. Если на протяжении нескольких десятилетий страна была лидером по выпуску полупроводников, то сейчас она производит только 12% от общемирового объема.

( Читать дальше )

Ошибочные решения

- 19 мая 2021, 11:32

- |

В чём эти ошибочные решения проявляются, в чём их причина и как лечить. Не претендует на истину в последней инстанции. Но можете использовать в качестве основы для собственного чек-листа проверки вашей торговли. В некоторых моментах данная таблица во многом пересекается с моей авторской статьей Ошибки трейдера. Типичные для многих. Рекомендую также ознакомиться с ней.

| № | Симптом | Причина | Лечение |

| 1 | Невозможность закрыть прибыльную позицию | Нет чётких правил на конкретном тайм-фрейме | Разграничить уровни взятия профитов по сигналу разных тайм-фреймов. |

| 2 | Слишком много сделок | Сделки не по системе, боязнь пропустить движение, ранние входы | Торгуем только конкретные торговые сигналы в намеченных до начала торгов точках рынка. Установить жесткий лимит по количеству сделок в день. Перейти на старший тайм-фрейм для определения точек входа. |

( Читать дальше )

Просадка - которую можно пережить

- 17 мая 2021, 16:27

- |

Какие бывают просадки в % от депозита?

от 80 % до 90 % — отыграться почти невозможно (если такая просадка, то человек играл в азартную игру, именно такой термин «отыграться») . Так как оказываясь в такой просадке вы рассчитываете на увеличение депозита в 5-10 раз. Если человек вылезает из такой просадки единожды, то считай травма на всю жизнь (читайте Андрея Мурманска).

от 60 % до 70 % — при такой просадке человек рассчитывает на прибыль 150 % — 330 %. Вот представьте, если какая-то ТС реально допускает такую просадку. И закладываются риски по депозиту равные просадке например. То желая получить 60 % прибыли от депозита, инвестор берет риск оказаться в ситуации, что когда ему необходимо будет сделать 150 % (чтобы отыграть просадку в 60 % нужно увеличить счет в 1,5 раза), только чтобы остаться при своих. Какова вероятность в таком исходе? )

ТС с такими безумными параметрами риска создают при большой уверенности в надежности исторической просадки ТС и что хуже нее уж точно не будет.

( Читать дальше )

Что читать, чтобы научиться предсказывать дефолты

- 16 мая 2021, 12:57

- |

📉 Если ваша мечта — предсказывать дефолты, то вам желательно научиться читать бухгалтерский баланс, знать как оценить финансовое состояние предприятия и понимать, что дефолт — вещь субъективная.

Рекомендованная литература по финансовому анализу

📝 Это проходная статья и на неё я буду ссылаться всякий раз, когда буду проводить финансовый анализ того или иного предприятия. Учебники и методички из списка, написаны профессорами и докторами экономических наук. У меня нисколько не вызывает сомнения правильность приведённых расчётов. Недавний дефолт «Дяди Дёнера» подтверждает все расчёты из учебников. Поэтому я всецело доверяюсь тому, что в них написано и лично применяю эти расчёты на практике. Эти же расчёты я использую при составлении инвестиционного портфеля и перед покупкой ценных бумаг (высокодоходных облигаций) в свой портфель.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал