Избранное трейдера Stang

Простой дивидендный индекс, обгоняющий S&P 500 по доходности (Dow Jones High Yeld Select 10 Index (MUT))

- 26 марта 2021, 18:59

- |

Разбирался с индексами и ETF. Хотелось найти что-то довольно простое и эффективное на рынок США, что можно было бы не сложно собрать на долгосрок неквалу, и что создавало бы денежный поток. Конечно, в первую очередь в голову приходят ЕТФы на SP500 (FXUS, VTBA), и индекс Dow Jones Industial Average. Но ЕТФы не платят дивиденды и имеют комиссию, собрать DJI на СПБ теперь возможно, но будет стоить около 5000$ (или 4500$ на 90% индекса).

Нашел интересное ответвление индекса Dow Jones, основанное на выборке из 10 компаний «Dow Jones High Yeld Select 10 Index», тикер MUT (price) и MUTR (total return).

Состав индекса найти не удалось, но по открытой документации можно рассчитать какие в нем находятся компании. Что и будет сделано в топике.

Страница индекса:

www.spglobal.com/spdji/en/indices/strategy/dow-jones-high-yield-select-10-index/#overview

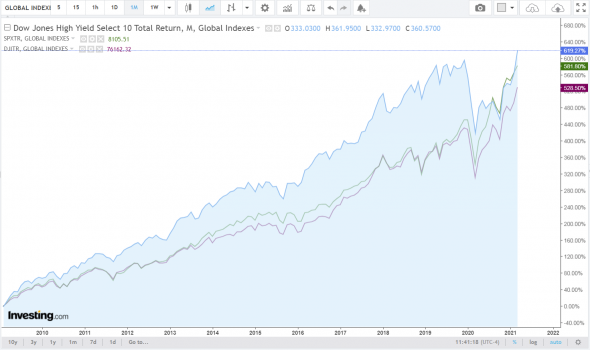

Сравнение динамики total return с SPXTR и DJITR после мирового кризиса 2008 года

Неплохо! Всего лишь 10 акций, которые значительно обгоняют SP500!

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Как накопить на квартиру. Считаем правильно.

- 26 марта 2021, 17:48

- |

Приветствую, уважаемые инвесторы. Как вы знаете, меня бы хлебом не корми — только дай посчитать что-нибудь. Сегодняшняя тема: долгосрочные накопления на большие цели. Квартира, дом, образование детей и т.п. При этом я не ставлю для себя целью рассказывать о действиях лежащих внутри самого процесса накопления: зарабатывать больше, тратить меньше, накопленное инвестировать с надлежащим риском и тд. Это уже достойно рассмотрено в различных источниках и большинством воспринимается как само собой разумеющееся. Скажу лишь, что на волшебные таблетки (халява) или счастливый случай (выигрыш в лотерею, нежданное наследство) я бы не рассчитывал. Самый рабочий вариант для большинства- это усиленно вджобывать, а чтобы это не казалось каторгой — любить дело, которое приносит вам деньги.

Так же вне рамок моей темы остается обсуждение, нужно ли вообще копить на квартиру. Наличие вариантов, таких как жить в съемном жилье или покупать квартиру в ипотеку позволяет иметь выбор, что уже само по себе хорошо. При этом тенденция, на мой взгляд, устойчивая — людей выбирающих опцию быть «гражданином мира» и не привязывать себя к какому-то конкретному месту становится все больше и больше. Причин для этого много, и не на последнем месте оказывается фактор цены современной недвижимости, в большинстве случаев очень и очень высокой.

Отсюда и тема выступления: «Считаем правильно». Раз цена очень высокая, то и расчеты должны быть точными (насколько это возможно).

( Читать дальше )

ОФЗ с защитой от инфляции (52 серия): доходность (рост номинала + НКД) выше, чем по другим ОФЗ, оценка РЕАЛЬНОЙ (а не официальной) инфляции в РФ

- 26 марта 2021, 08:27

- |

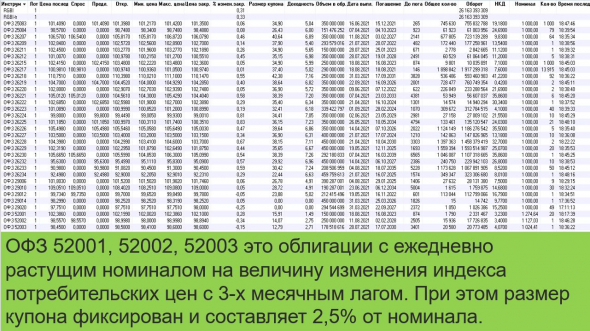

ОФЗ 52 серии

(с ежедневно растущим номиналом на величину индекса потребительских цен с 3-месячным лагом

и НКД, доходность рост номинала + НКД около 8% годовых, выше, чем по другим ОФЗ)

Цена = номинал х рыночная котировка в % + НКД.

Меньше всего дней до погашения — у ОФЗ 52001, погашение 16 08 2023г.

Т.е. курсовые колебания ОФЗ 52001 меньше, чем ОФЗ 52002, ОФЗ 52003.

Моя таблица текущих параметров для ОФЗ (обратите внимание на столбцы).

Столбец «доходность» — это фактическая доходность, исходя из текущей котировки в % о номинала.

По облигациям 52 серии этот столбец вводит в заблуждение, так как не учитывает рост номинала

(сейчас рост номинала более 6% годовых).

С учетом роста номинала, доходность ОФЗ 52 серии выше, чем остальных ОФЗ, если считать ИПЦ = 6%.

(сравнивая облигации с примерно одинаковыми сроками до погашения,

доходность 52 серии выше примерно на 2% годовых если считать ИПЦ = 6%).

ОФЗ 52 серии — это облигации с регулярным индексируемым номиналом на величину изменения индекса потребительских цен с 3-х месячным лагом.

Доходность к погашению можно посчитать, если предположить, какой будет индекс потребительских цен.

ОФЗ подходят для размещения временно свободных средств и удобны тем, что доходность — ежедневная.

Но главный недостаток сейчас — риск уменьшения курсовой стоимости, так как с января 2021г. котировки ОФЗ — в падающем тренде.

Кроме НФДЛ 13% — 15%, есть еще высокий скрытый налог, это инфляция.

Не смотря на более высокую доходность ОФЗ 52 серии по сравнению с остальными ОФЗ,

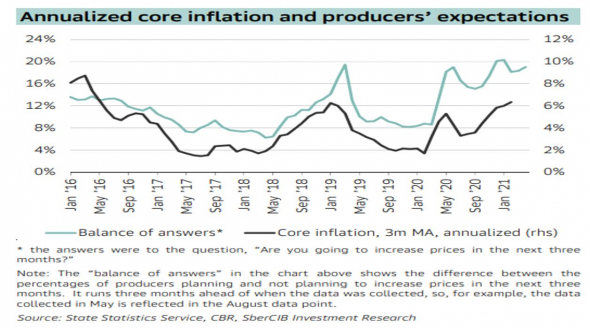

важно не обманывать себя и понимать, что реальная инфляция выше официальной.

Топ менеджеры собираются поднимать цены в среднем на 18% за ближайшие 3 мес. (бирюзовый график и правая шкала),

при этом, официальный CPI (индекс потребительских цен, потребительская инфляция) около 6%, данные Росстата март 2021г.

( Читать дальше )

Почему я предпочитаю подход Баффета а не Грэма.

- 25 марта 2021, 19:54

- |

По оценкам инсайдеров (Баффета) средняя долгосрочная доходность партнерства Грэм-Ньюман составляла около 20% годовых. По его же оценке четверть из этой доходности создала единственная сделка — покупка страховой компании Гейко.

Эта сделка воплощала в себе все идеи позднего Баффета:

1. Высокая доходность на инвестированный капитал.

2. Возможность реинвестировать полученную прибыль.

Именно эта комбинация создает быстрый рост внутренней стоимости.

Старые же идеи Грэма далеко не так хороши. Вот что об этом говорил Чарли Мангер:

"… Но я должен отметить, что Бену Грэму не помешало бы многое узнать как инвестору. Его идеи о том, как оценивать компании, были сформированы под воздействием Великого краха и Депрессии, которые почти уничтожили его, и он всегда немного опасался того, что может

сделать рынок. Это нанесло ему тяжелую травму и проявлялось до конца жизни в определенной боязни, и все его методы были разработаны таким образом, чтобы сдерживать этот страх.

( Читать дальше )

Нужно ли платить копеечный НДФЛ. Рассматриваем риски

- 25 марта 2021, 12:31

- |

За непредоставление декларации в данном случае предусмотрен штраф 1000 рублей. За несвоевременную уплату НДФЛ начисляют пени в размере 1/300 ключевой ставки ЦБ ежедневно (5,5% годовых).

Так что ваш риск чуть больше 1000 рублей. Если же дело дойдет до принудительного взыскания неуплаченного налога, то дело будет рассматривать мировой суд в приказном порядке (без уведомления) и добавится риск появления исполнительного производства, что в некоторых случаях крайне нежелательно. Ну и расходы по уплате госпошлины и исполнительского сбора.

Cyber threats: типы компьютерных атак (тезисы доклада ЦБ РФ) - !!!longread!!!

- 25 марта 2021, 12:12

- |

- Спрос на конфиденциальные данные клиентов, используемые для преодоления порога недоверия клиентов банков, привел к резкому увеличению рынка незаконно полученных баз данных финансовых организаций и услуг по «пробиву» счетов клиентов. Весь рассматриваемый период был отмечен резонансными утечками как из финансовых, так и из других организаций, не относящихся к числу поднадзорных Банку России.

- Другой важной тенденцией года стало продолжение многолетнего снижения количества наиболее опасных целевых атак на информационную инфраструктуру финансовых организаций, вплоть до их почти полного прекращения. Массовые рассылки вредоносных программ типа Cobalt Strike и Silence, привлекавших особое внимание индустрии информационной безопасности в прошлые годы, по спискам адресов сотрудников почти прекратились. Редкие результативные взломы привели к весьма незначительному по сравнению с прошлыми годами ущербу.

- Также почти полностью прекратились атаки на устройства банковского самообслуживания. При этом имеющиеся в распоряжении Банка России данные позволяют сделать предположение о появлении как минимум одной группы атакующих, сосредоточившихся на квалифицированном взломе финансовых мобильных приложений.

- Несмотря на эффектный, публично освещаемый уход из этого бизнеса операторов ряда хорошо известных программ, их общее количество по всему миру не уменьшилось. Однако именно от финансовых организаций стало поступать существенно меньше сообщений о выявлении шифровальщиков.

( Читать дальше )

Деньги ляжку жгут или что делать с 1,5 лямами рублей?

- 25 марта 2021, 08:49

- |

Исходный набор благ:

— работа есть деньги есть;

— квартира есть большая;

— семья;

— заначка 1,5 ляма рубликов (в $).

Чего хочу:

— новую машину;

— однушку под сдачу и для ребенка, когда вырастит;

— пассивный доход.

Хотелки не умещаются в 1,5 млн. руб. поэтому рассматриваю следующие варианты:

— машину и однушку в кредит — т.к. ставки на исторических низах;

— одну или две однушки в кредит — т.к. ставки на исторических низах;

— акции — боюсь покупать верхи;

— золото — проходил, НДС заплатил;

— облиги — риск роста ставок.

Есть еще один вариант: посидеть на заборе.

Интересно узнать ваше мнение, что бы вы делали на моем месте с 1,5 лямами свободных лишних рублей?

ЦБ РФ обсуждает с Минфином корректировки механизма налогообложения дохода по облигациям

- 25 марта 2021, 08:45

- |

«Мы пришли к ситуации, когда вы покупаете облигацию и выплачиваете накопленный купонный доход, но при этом в момент, когда вы получаете купонный доход, вы не можете уменьшить свой доход на сумму накопленного купонного дохода, который вы уплатили. Получается довольно странная ситуация, когда мы уплачиваем налог с дохода, который доходом не является», — заявил он, выступая на Международном финансовом форуме НФА.

«Очевидно, что из купонного дохода должен быть вычтен тот накопленный купонный доход, который мы уплатили первоначально при покупке облигации. При этом не надо забывать, что это правило имеет свои ограничения. Когда вы будите продавать облигацию или она будет погашаться, вы не сможете второй раз этот накопленный купонный доход учесть в уменьшении базы», — добавил Теплов.

( Читать дальше )

Мнение по рынку

- 24 марта 2021, 21:22

- |

Для тех, у кого в портфелях значительная часть экспортеров и иных активов с привязкой к доллару, беспокоиться не стоит. Даже если текущие волнения перерастут в полноценную коррекцию, то у нас есть подушка на такой случай. Главное, не растранжирить ее полностью при падении рынка на 10-15%. Я обычно рисую план своих действий, когда на рынке начинает пахнуть жареным. Это позволяет не поддаваться эмоциям и не совершать необдуманных сделок.

Мы видим рост многих сырьевых товаров, в том числе потребительских (сахар, пшеница, масло...). Если у нас растут цены на сырье, то это автоматически приведет к подорожанию продукции, что, в свою очередь, вызовет рост инфляции. ЦБ РФ уже начал действовать на опережение, подняв ключевую ставку на 0,25% до 4,5%. В развивающихся странах тоже ставки растут, США пока оставили ставку без изменения, но нужно понимать, если они начнут ее поднимать, то это будет тревожный знак для финансовых рынков со всеми вытекающими. Длинные трежерис постепенно разгружают в США, из-за чего растет их доходность, а это косвенно может свидетельствовать о том, что инвесторы все-таки закладывают рост ставок в ближайшее время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал