Избранное трейдера Станислав Станиславович

ВСМПО-АВИСМА - уникальная компания

- 14 сентября 2017, 17:14

- |

Фундаментальный анализ: все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

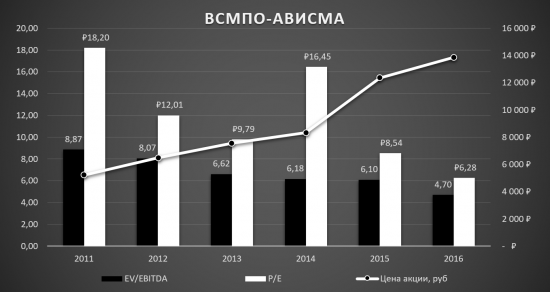

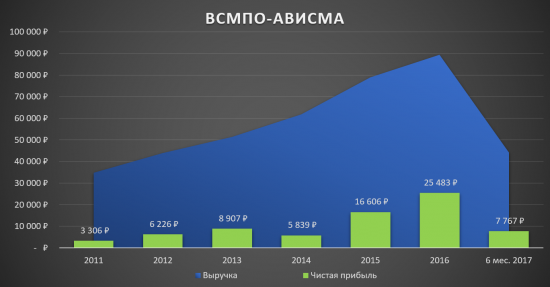

По мультипликаторам ВСМПО-АВИСМА оценивается не так уж и дорого, скорее всего справедливо.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 40 )

апдейт моих роботов, картинки, автоследование

- 14 сентября 2017, 15:20

- |

Основное изменение, как вы уже догадались, в том что я включаю автоследование, а иначе зачем пишут такие статьи? ;)

1. Я опять выгрузил недавно в эксель данные из тслаба по роботам чтобы посчитать разные метрики, как это было сделано в этих статьях

тут корреляция и начало smart-lab.ru/blog/264251.php

тут про эффект от лимитирования общей позиции https://smart-lab.ru/blog/264482.php

новые картинки будут ниже.

( Читать дальше )

410% на долгосрочной торговле. Как это делалось на практике.

- 07 сентября 2017, 11:23

- |

Коллеги, по файлу 2016 г. проделана большая работа, чтобы показать вам этот график для наглядности.

По каждой из 7 компаний, которые были в первоначальном файле, выгружены все котировки за каждый торговый день. По файлу смоделирован условный портфель на 100 тыс. руб, все бумаги находились в равных долях.

Как видим, доходность такого портфеля на сегодняшний день составила 383,6%, что немаловажно - без использования плечей и ребалансировок, т.е. «купил и забыл». При этом также были получены дивиденды порядка 30% к первоначальным вложениям. Они не учтены на графике и являются дополнительным бонусом. Итого 410% (или 310% с учетом вычета собственных средств).

Список компаний формировался на основе собственных методов фундаментального анализа. Большинство из них сейчас активно раскупают на объемах, например, МРСК Волги (более 500% роста) и ряд других дочерних компаний Россетей, Мосэнерго, хотя в момент покупки в январе 2016 года инвесторы считали эти бумаги шлаком. А аналитики заговорили о хороших мультипликаторах только в этом году. В чем же разница между их методами и моими и как удалось предсказать будущие мультипликаторы во время кризиса. Как проводилась выборка? Основу метода составили докризисные показатели за последние 10 лет, то есть годы кризиса не учитывались и можно было просмотреть только на то, на что, вообще, способна та или иная компания.

( Читать дальше )

Можно ли заниматься доверительным управлением? Ответ ЦБ!!!

- 04 сентября 2017, 21:22

- |

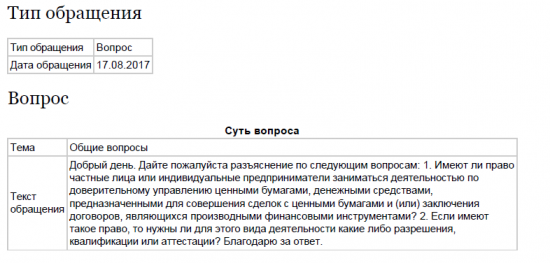

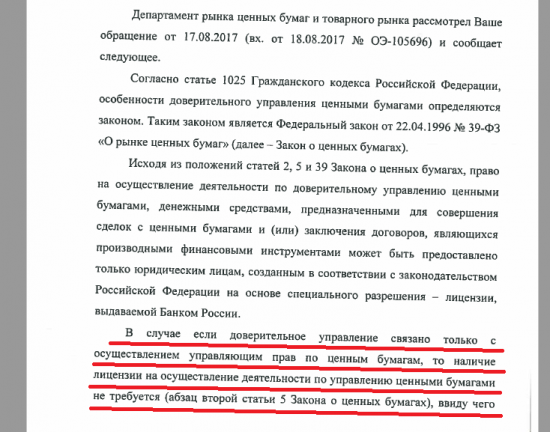

У меня возник вопрос о правовом статусе частного управляющего — физического лица.

И Я решил задать этот интересный вопрос прямо регулятору.

Сформулировал вопрос вот так

Через две недели получил ответ. И ответ был неожиданным для меня.

( Читать дальше )

Год регулярного инвестирования. Завершающий пост на смарт-лаб.

- 04 сентября 2017, 12:30

- |

Вот и подошел к концу первый год моего регулярного инвестирования в российский фондовый рынок. Какие результаты?

1) Сумма проинвестированных (вложенных) средств за год составила 6,750,000 рублей. За месяц изменилась на 50,000 рублей. Начинал я с 10,000 рублей и откладывал свободные средства от основного бизнеса.

2) Ликвидационная стоимость моего портфеля на сегодня составляет6,850,000 рублей. Таким образом это на 3% больше средств, которые я инвестриовал. Индекс ММВБ за тот же период (год) вырос наМИНУС 2%.

3) За год я смог получить дивидендов на общую сумму более 500,000 рублей. Эти 500,000 не входят в сумму ликвидационной стоимости.

4) Таким образом общая прибыль на сегодняшний момент составила немного более 700,000 рублей или более 10% от инвестиционных средств. В реальности — больше, т.к. деньги инвестировались постепенно. Это выше депозита и лучше рынка в целом.

( Читать дальше )

Робот по скользяшкам

- 02 сентября 2017, 08:03

- |

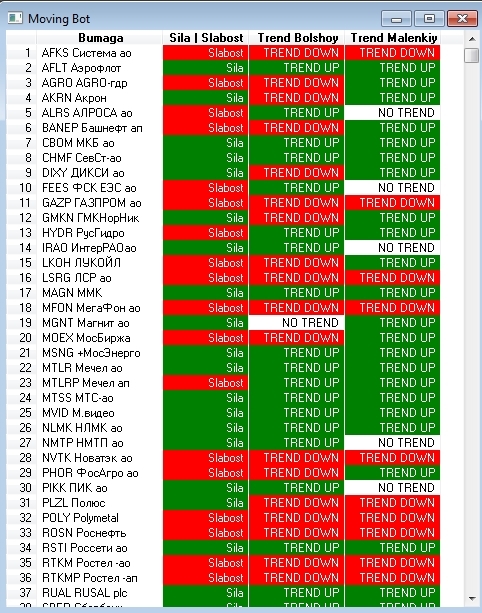

Мувинг с долгим периодом.

Мувинг с коротким периодом.

Робот не торгует, только анализирует рынок.

В КВИКе он выглядит так:

( Читать дальше )

Мой путь к успеху

- 02 сентября 2017, 06:00

- |

На пике цен я продаю небольшую недвижимость. Мне всего 24 года. Желая отложить средства на потом (как помудрею и смогу лучше ими распоряжаться), получить небольшой процент и опыт инвестирования, я меняю $50 тыс. на гривны и вкладываю в украинскую экономику: максимальная диверсификация по отраслям, горизонтам инвестирования, управляющим компаниям, открытым и закрытым фондам. Как активный акционер, я вхожу в состав наблюдательных советов: меня избирают на собраниях акционеров, передо мной отчитываются управляющие. Я борюсь с воровством даже в тех фондах, где не вхожу в наблюдательный совет (например: облигации после новости о банкротстве закупаются в фонд по номиналу из портфеля начальника управляющего), пишу разоблачающие статьи, обращаюсь в комиссию по ценным бумагам и милицию, информирую акционеров.

Это было то время, когда я не совершал сделки в 1 клик. И даже не звонил и не покупал акции через брокера голосом. Я на свой страх и риск вырывался на 2 часа с работы, летел в центральный офис банка на такси, подавал распоряжение на операцию с паями публичного фонда, бежал через 2 квартала, чтобы проплатить комиссию в отделении, и дальше нёсся обратно, чтобы эту квитанцию занести… И тогда мою сделку проводили… Так я пытался лавировать, чтобы сохранить то, что есть.

( Читать дальше )

Как связать финансовое образование и трейдинг. Помощь студенту.

- 31 августа 2017, 20:41

- |

Доброго времени суток! Прежде всего хочу сказать спасибо за возможность высказаться на данном ресурсе и попросить всех модеров, и Тимофея в частности, какое-то время не оффтопить тему. Уверен, найдется много людей, кому тема может быть сильно полезна. Спасибо!

Окончил второй курс по направлению Финансы и кредит далеко не самого топового вуза и озадачился своим дальнейшими действиями, посему прошу помощи с ответами на некоторые вопросы:

- Куда в дальнейшем метить, если хочу, что бы будущая работа была связанна с трейдингом/инвестициями, или хотя бы соприкасалась с ними, и что бы к моменту моего выпуска она не была оккупирована роботами и алгоритмами?

- Какие иметь компетенции, какие развивать, что учить?

- С моим будущим дипломом только бухгалтером или в Сбербанке помогать пенсионерам снимать деньги в банкомате. Посему стоит ли задуматься над получением CIIA/CFA?

- Что для резюме я могу сделать уже сейчас?

- Могу ли я сейчас устроиться куда-либо на младшие позиции и как это совместить с учебой? И стоит ли делать это вообще?

( Читать дальше )

В России уже три года не хватает денег на пенсии

- 30 августа 2017, 13:29

- |

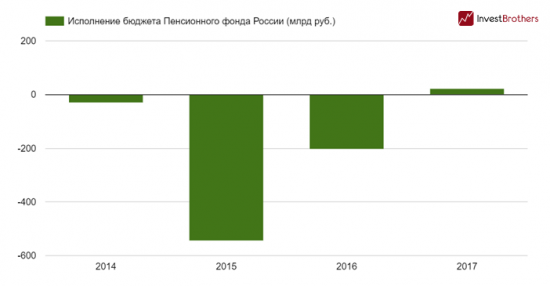

Пенсионному фонду России по итогам июля удалось выйти в профцит, если это достижение удастся удержать до конца года, то это будет впервые за последние четыре года.

За семь месяцев 2017 г. доходы Пенсионного фонда России составили 4,8 трлн рублей, в то время как расходы 4,78 млрд. Таким образом, профицит фонда был равен 22 млрд рублей.

В январе текущего года доходная часть фонда превышала расходную на 202 млрд рублей, однако уже к марту ситуация в корне поменялась. По итогам марта был зафиксирован дефицит в размере 47 млрд рублей.

Ситуация с пенсиями остается довольно-таки напряженной. За 2016 г. дефицит средств составил 204 млрд рублей, в 2015 г. – 544 млрд. То есть, для финансирования дефицита фонду необходимо было покрыть сумму в 748 млрд рублей.

Резюме

В 2016 г. средняя продолжительность жизни в России достигла почти 72 лет, что является рекордом за всю историю страны. Стагнация доходов населения не может покрыть растущие нужды пенсионеров, что вынуждает правительство финансировать дефицит.

По этой причине в последнее время так активно обсуждается вопрос увеличения возраста выхода на пенсию. Скорее всего, в ближайшее время гражданам России придется работать на несколько лет дольше перед тем, как выходить на пенсию. И это проблема не только нашей страны, а всего развитого мирового общества.

Ссылка на статью

( Читать дальше )

Торгуем легко #1

- 28 августа 2017, 22:21

- |

ВСЁ!!!

Не морочьте себе голову замысловатыми математическими конструкциями.

Важно только сколько БЫЛО и сколько СТАЛО… или ОСТАЛОСЬ, это уже кому как повезёт. :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал