Избранное трейдера US Trader

Владимир Левченко 19/04/16 Нефтяная эпоха завершена!

- 23 апреля 2016, 09:56

- |

youtu.be/FLHEes5Znfg

- комментировать

- ★3

- Комментарии ( 19 )

Нефть, что с ОИ???

- 22 апреля 2016, 23:51

- |

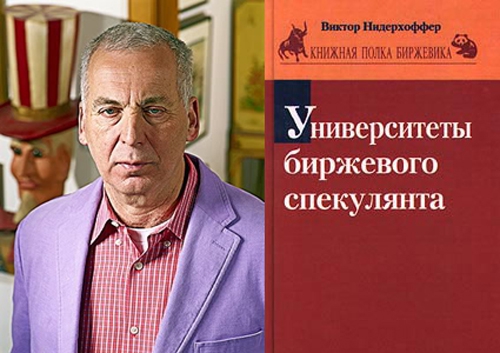

Виктор Нидерхоффер - Университеты биржевого спекулянта

- 22 апреля 2016, 23:21

- |

Недавно перечитывал первую книжку Виктора Нидерхоффера «Университеты биржевого спекулянта». Виктор — известный спекулянт 80-90 годов прошлого века. Одно время он считался лучшим специалистом по фьючерсам и опционам нью-йоркской фондовой биржи. Но моё внимание он привлек прежде всего упоминанием о том, что около 10 лет работал на Джорджа Сороса, распоряжаясь одним из маленьких фондов в $100 млн этого выдающегося спекулянта, политика и филантропа.

Как ни странно, в книге нет абсолютно ничего про технический анализ. Она скорее посвящена психологии и философии успешного спекулянта, помогающим ему выжить на рынке. Виктор рассказывает об аналогиях между поведением живых организмов животного мира и движениями рынков, о рисках игры с большим плечом, о фатальном влиянии мелких факторов типа спрэда или брокерской комиссии на вероятность выигрыша, о пользе научного подхода к анализу рынка и даже о роли секса в жизни биржевого спекулянта.

( Читать дальше )

Стратегия торговли на открытии торговой сессии

- 19 апреля 2016, 14:17

- |

Чтобы в первые минуты после открытия рынка найти хорошую сделку, нужно иметь метод, который позволил бы поймать хорошее движение независимо от наличия тренда. Такой метод дает описанная ниже стратегия.

Чтобы в первые минуты после открытия рынка найти хорошую сделку, нужно иметь метод, который позволил бы поймать хорошее движение независимо от наличия тренда. Такой метод дает описанная ниже стратегия.

Она относится к той категории стратегий, которые основаны не на строгих правилах, а на методических указаниях. В реальной жизни, рассмотренная формация может возникать разными путями. Уделите достаточно времени, чтобы попрактиковаться с ней и научиться распознавать ее различные варианты. Делать это лучше на истории, прежде чем переходить к торговле на живые деньги. Данную стратегию лучше применять к волатильным акциям, поскольку именно в них происходят самые большие движения за короткий отрезок времени. Ниже будут показаны примеры из волатильных акций, но можно этот метод торговли адаптировать и к менее волатильным бумагам — идея останется той же.

Первая сделка на открытии торговой сеcсии

( Читать дальше )

I love Goldman Sachs

- 19 апреля 2016, 04:15

- |

The Goldman Sachs Group, Inc.

Решил вести эту компанию. I love, the Goldman Sachs Group,Inc.

Я решил, что могу упускать некоторые вещи. А может действительно рынок хочет еще подорожать? Я отберу 8 лидеров, из 8 — ми

ведущих отраслей. Нефть сырьевая отрасль, не ведущая.

— Розничные продажи — Строительство — Перевозки

— Автомобилестроение — Железо(д|п) — Электротехника

— Нефтепереработка* — Банковский сектор

— Нефть*

Д|П — добыча|переработка

* Влияние отрасли переработки на цены сырья ( нефтепереработка производное, соответственно спрос на конечный продукт влияет на цену сырья).

Что я увидел на графике Голдман Сакс ?

Покупатели забиравшие акцию по 140$, после 16 числа ( ФРС ) оправдали ожидания. Краткосрочный рост после 16 числа на 10 $, свидетельствует, что часть покупателей вышла в кеш. Затем, повлияли новости апреля, я вижу спекулятивную составляющую и попытки скупить акцию по более низкой цене, что рынок и сделал опустив цену до 150 $, менее уверенные игроки продали актив по более низкой цене 150$, дальше актив был выкуплен до 160 $.

Голдман Сакс говорит мне покупать ее акции! Тем временем я знаю, одна компания не может идти против рынка. Самое важное, что я хочу сравнить между отраслями это — силу манипуляции, сильными компаниями в плане их капитализации. Скупал ли инвестор рынок, были ли манипуляции направленные на скупку в этих активах ?

График Голдман

( Читать дальше )

Лохи. взДохи. Нефть. (Видео подкаст)

- 18 апреля 2016, 16:07

- |

Это запись LIVE видео для facebook. Качество низкое.

Я регулярно записываю видео на своей страничке в FB. Тем кто хочет видеть Live https://www.facebook.com/aradchenko1 добавляйтесь в друзья

Поломать мозг над рыночными загадками. Повторяем пройденное:)

- 17 апреля 2016, 15:57

- |

Вы идете по дороге и видите сливовое дерево. Вы срываете одну сливу и съедаете ее. После этого появляется хозяин дерева и обвиняет вас в краже. В качестве наказания он предлагает вам съесть одно из трех драже, два из которых отравлены и могут убить вас в течение 30 секунд.

Драже трех цветов – зеленое, красное и синее. Предположим, вы выбрали зеленое. Тогда «хозяин дерева» сообщает вам, что синее драже отравлено, и убирает его в карман. Остается два – зеленое, которое выбрали вы, и красное. «Хозяин дерева» предлагает вам, по вашему усмотрению, поменять зеленое драже на красное, или оставить зеленое.

Вопрос:

Если вы по какой-то причине передумаете и поменяете зеленое драже на красное, увеличатся ли ваши шансы на то, что съеденная вами конфета не будет отравленной?

Ответ со ссылкой на видео после 21:00.

P.S. Да, эта задача напрямую связанна с принятием решений по сделкам на рынке. Развлекайтесь:)))

P.S.2. Правильный ответ — нужно. Нужно менять своё решение, поскольку тогда ваши шансы на выигрыш вырастают. Так же в коментариях висит видео «Проблема Монти Холла» — это и был ответ на задачку представленный наглядно.

Спасибо всем:))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал