Избранное трейдера Trader-san

Как торговать ложный пробой?

- 02 апреля 2022, 00:52

- |

Для опытных трейдеров ЛП — надёжный паттерн с хорошим соотношением риск/прибыль, но новички могут «лосить» на этом паттерне, поэтому разбираемся — как его торговать:)

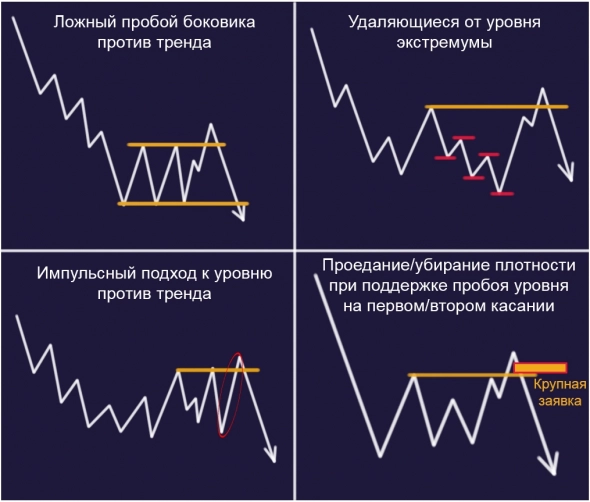

Когда стоит ожидать ложный пробой?

- Когда цена пробивает уровень на первом или втором касании против тренда;

- Когда цена подходит к уровню импульсно;

- Когда дальние от уровня экстремумы увеличивают локально расстояние до уровня;

- Когда на рынке в целом боковик/запильное направленное движение;

- Когда идёт новостное движение;

- Когда поводырь совершает импульсное движение, цена актива пробивает уровень за ним, а потом оба актива делают возврат;

- Когда появляется поддерживающая пробой заявка в стакане, которую убирают/разъедают сразу после пробоя.

( Читать дальше )

- комментировать

- ★29

- Комментарии ( 28 )

Многоточие

- 11 марта 2022, 22:31

- |

Расстаемся на позитиве:

Огромное спасибо опционному разделу Смарт-Лаба, всем его участникам.

Спасибо Старому Бесу за терпение с такой ученицей, за то, как щедро он делился опытом и отдельно за задачки, заставляющие думать.

Спасибо Антону ch5och, с вебинара которого началась для меня опционная тема.

Спасибо Виктору Фатееву за его OptionFVV.

Спасибо Борису Боосу за Игры Разума 2019, с которых для меня все началось. Спасибо всем участникам Игр.

Спасибо всем, кто стали мне тут учителями и друзьями.

Вернусь, когда будет понятно, что дальше.

Поддержку и развитие аналитика Виктора Фатеева продолжу.

Кому нужно — тот знает, как найти меня в Telegram

Профитов и да пребудет с нами сила!..

Торговля по тренду для новичков. Введение

- 22 ноября 2021, 13:10

- |

В начале апреля опубликовал свои Итоги 1 квартала. +11,4% на тот момент. Рынок был тяжелый, результат посчитал достойным. Но был один комментарий к посту, который заставил задуматься.

Рост рынка, по сути, безостановочно с 2015 года, привел к притоку огромного количества непуганых участников. Людей, мыслящих категориями «сколько иксов смогу сделать». Идущие во все тяжкие в погоне за подобной доходностью. И, конечно, вопрос времени, когда риски такого подхода реализуются.

Именно для новых участников задумал написать серию постов, рассказывающих о методе Trend Following, являющимся для меня «хлебом» уже более десятилетия. Мощный и зачастую несложный подход, который никогда не сломается.

Как правило, язык алготрейдеров непонятен большинству. Здесь попробую упростить и доступно объяснить природу трендов, механику работы трендовиков, плюсы и минусы этого подхода.

( Читать дальше )

Дарю торговую систему

- 15 ноября 2021, 01:13

- |

Вкладываешь 10 тыс.руб. -> торгуешь фьючом Сбера -> через год выводишь 35 тыс. Красота! Тебе больше не придется работать!))

Доходности системы выглядят так:

Система работает на минутках. Бэктест: 222 830 минут в 243 торговых днях.

Инструмент: фьюч Сбера на Мосбирже

ГО: 6 000 руб (с запасом)

Начальное депо: 10 000 руб. (с запасом)

Потери на каждую сделку: 5 руб. (комиссии + проскальзывания)

Кол-во сделок за 12 месяцев: 643

Доход на сделку: ~31 руб.

В конце каждого дня закрываем позу.

На утренней свече не открываем позу.

На выходе: 19 716 руб. (без учета реинвестиций)

Система очень простая. Всего один индюк с симметричным Стоп/Тейком. Можно торговать вручную в любом терминале.

Если пост наберет 100 звёзд, выложу описание. И даже если наберет 99, все равно выложу. Мне она нахрен не нужна, а тебе может сгодиться))

UPD:

Не думал, что пост привлечет внимание. Всем заинтересованным — спасибо! Вечером выложу описание вне зависимости от кол-ва звезд))

UPD:

А вот и та самая система — тынц.

Как улучшить свою жизнь в 2 раза!

- 16 октября 2021, 20:33

- |

Вы хотите получать больше наслаждения от жизни?

После применения рекомендаций из этой статьи ваша жизнь безвозвратно улучшится, как минимум, в 2 раза. Проверено лично. Готовы к изменениям? Начинаем!

1) Составьте список того, что доставляет вам удовольствие. Что вас радует в этой жизни. И теперь начните делать это чаще в 2 раза!!! Только что вы узнали секрет, как улучшить свою жизнь в два раза. Можно в 4 или 16… Делайте больше того, что делает вас счастливым.

Например, мне нравятся поездки на природу, в горы, на водопады. Раньше делал это один раз в год, теперь два раза в месяц. В результате улучшение жизни за год в 24 раза. Или люблю ходить в баню. Раньше парился один раз в месяц, теперь 2 раза в неделю. Увеличение кайфа в 8 раз.

Это так просто, что в это трудно поверить. Делайте чаще то, что вас радует. Найдите этот предел. Нравится ходить в кино, театр, рестораны, парки… так ходите чаще!

( Читать дальше )

Стоимостное инвестирование - последняя опора

- 19 июля 2021, 12:19

- |

Текстовая версия презентации с 29-й конференции Смартлаба.

Возможно выйдет более развернуто — смотрел видео видно что спешил, что-то забыл и т.д.

1. Сегодня мы наблюдаем настоящий бум инвестирования и увлечения трейдингом.

Буквально за два дня до конференции, я ездил на ГОСА РУСАЛа в Калининград и коллега, Павел Панкратов, рассказал удивительную историю, как в 2019 они пользовались услугами девушки-фотографа для свадебной фотосессии, а сегодня, зайдя на ее страницу в Instagram, они с большим удивлением обнаружили, что она стала инвесткоучем с тысячами подписчиков!

2. Миллионы инвесторов это не шутки.

И этот бум глобален. Все вокруг инвестируют в криптовалюту, участвуют в IPO, поставили себе приложения на смартфоны и участвуют в торгах!

( Читать дальше )

По статистике люди хотят только одного

- 10 июля 2021, 12:02

- |

советы как достичь желаемого от самого мощного и первого миллиардера в истории:

Джон Рокфеллер написал мемуары о своей жизни, где дал советы как разбогатеть.

1: По возможности работайте на себя, исполняя чужие цели вы никогда не разбогатеете.

2: Экономия и разумное ведение бюджета. Приобретайте товары со скидкой если есть такая возможность то лучше оптом.

3: Пассивный доход, для большого богатства старайтесь получить источник такого дохода, станьте инвестором и наслаждайтесь жизнью бесконечно.

4: Много общаться и всегда быть доброжелательным. Окружать себя успешными людьми, которые будут мотивировать вас на успех. У бедных людей психология бедности им никогда не достичь успеха и вместе с собой они будут тянуть и остальных.

5: Нужно быть ответственным за свою жизнь на все 100 %. Стараться изучать биографии успешных людей и их мысли.

6: Никогда не переставать мечтать, без мечты не будет и цели от которой нельзя отходить ни на шаг. Без мечты человек начинает умирать.

7: Стараться заниматься своим любимым делом, которое приносит деньги и удовлетворение жизнью. Это правило позволяет достичь не только хорошего финансового положения, но и успешной и радостной жизни.

Стиль Дракенмиллера.

- 25 июня 2021, 07:36

- |

Главное не в том, правы вы или не правы, главное, сколько денег вы зарабатываете, когда вы правы, и сколько теряете, когда вы не правы.

У любого большого профессионала есть свой почерк, свой стиль. Трейдинг и инвестирование – отнюдь не исключение.

На чем основан успех Стэнли Дракенмиллера? Каковы его методики?

1. По возможности использовать все инструменты: ценные бумаги и их производные, валютные пары (форекс), товары, наличные средства. Внимательно присматриваться к перспективным региональным рынкам. Чередовать длинные и короткие позиции, немедленно переходя от одной к другой. При наличии сомнений по поводу дальнейшего движения тренда или накануне возможных сильнейших потрясений (биржевых крахов) – сразу выходить в деньги и отходить в сторону до прояснения ситуации.

2. «Вы можете позволить себе быть гораздо более агрессивным, когда делаете хорошую прибыль» — цитата от Дракенмиллера. Суть этой компоненты стратегии от С. Дракенмиллера – максимально долго держать прибыльные позиции и максимально их наращивать, в т.ч. и используя кредитное плечо. И держать уже маржинальные позиции. Для этого надо иметь большое мужество. Именно это имел в виду Дракенмиллер, когда говорил: «Нужно иметь мужество, чтобы быть «свиньей».

( Читать дальше )

Тренду никто не фрэнд!

- 11 апреля 2019, 16:12

- |

Вчера прямо после выхода статистики зашортил нефть… Словил короткий стоп и наблюдая как она улетает на север, очень задумался.

Как после почти 10 лет торговли я могу делать такую глупость?!

И тут же вчерашнее обсуждение на Смартлабе Василия Олейника. Упорно борется с долгосрочным сильным трендом в нефти. Всем весело, но

от такой торговли же рехнутся можно! Не может быть чтобы она сам верил что так делать правильно. Не идиот же! Тогда в чём дело? Это

болезнь! Настоящая лудомания! Дай бог у него хватит здоровья, нервов и денег на такую борьбу, но хорошо это кончиться никак не

может.

Все знают что тренд — фрэнд! А вы ему? Кто умеет высиживать тренды?

Все боятся тренда. Даже Ливермор. Известная история с пшеницей. Забрал прибыль потому что было уже много в долларах и страх потери

заставил выскочить из сильного движения.

Плавный тренд кажется слабым и сидеть в нём долго и трудно… Вот-вот же сломается.

Сильный тренд с ускорением — развернётся же резко… Надо успеть соскочить… И перевернуться поскорее. Какая возможность

заработать! Ведь теперь он так же может ломануться обратно… ну хотя бы отскок! Короче шортим все дружно Сбер, хотя бы до 220.)))

( Читать дальше )

Набросок конспекта лекции про оверфиттинг - полезно всем

- 03 марта 2018, 23:51

- |

Решил начать писать небольшие заметки по алгоритмической торговле и всему что с ней связано. Возможно, когда-нибудь расширю, склею и опубликую в виде книжки. Пока же это просто наброски заметок, сделанные на скорую руку.

Можно часто слышать от тех, кто торгует алгоритмически, да и просто систематически, такие понятия как «оверфиттинг», «курвафиттинг», «зафит» и прочие ругательства с корнем «фит». Что все это значит?

На самом деле, все эти слова, как правило, используются для описания одного и того же явления, являющегося врагом всех трейдеров, торгующих систематически и пытающихся оценить исторический перформанс своих торговых логик — а именно, что «живой» аут-оф-сампл перформанс на реальном счете, как правило, хуже ожиданий, полученных ими при проверке своих идей на истории. Например, при тестировании торговой логики на истории трейдер с помощью своей модели «зарабатывал» 30% годовых, а в реале может в среднем иметь 10% годовых. Разница 20% годовых — может объясняться именно оверфиттингом (если нет других факторов — например, некорректный учет комиссионных и проскальзываний, или ошибка в торговом коде; но прочие факторы легко устранить, в отличие от оверфиттинга). На картинке в начале статьи — пример перформанса некоторого фонда в бэктесте и в реальности, наглядно иллюстрирующий написанное выше.

Оверфиттинг является следствием комбинации одного или нескольких из следующих факторов, положительно влияющих на бэктест (результаты прогонки модели на истории), что и создает у трейдера завышенные ожидания от своей модели. В этой части мы рассмотрим основные источники оверфиттинга, в следующей — поговорим о способах избежания или минимизации оверфиттинга при историческом тестировании моделей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал