Избранное трейдера Trendovik

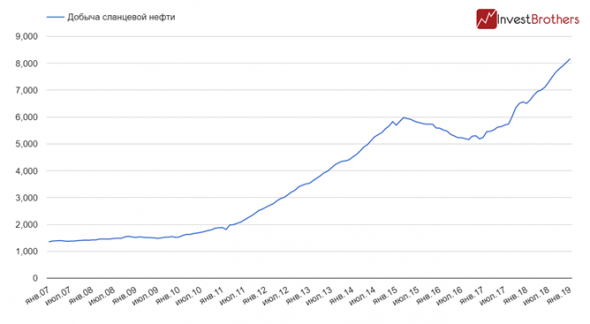

Сланцевые компании продолжат наращивать добычу, несмотря на обвал цен

- 19 декабря 2018, 13:31

- |

Несмотря на падение котировок нефти, сланцевики продолжают наращивать свою добычу.

Уже в декабре, по прогнозу Министерства энергетики США, производство на основных сланцевых месторождениях превысит 8 млн баррелей в сутки. А в январе 2019 г. добыча и вовсе приблизится к 8,2 млн баррелей.

Как обычно, львиную долю в производство вносит бассейн Permian, планируется, что в декабре и январе оно возрастет на 69 и на 73 тыс. баррелей соответственно. Таким образом, общий объем извлекаемой из недр нефти достигнет 3,8 млн баррелей в день.

Причем в начале следующего года должно будет произойти ускорение добычи на всех месторождениях. Скорее всего, это будет возможно благодаря сделанному запасу прочности в виде пробуренных скважин.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 13 )

ЕЩЁ раз о табло с курсами!=)

- 19 декабря 2018, 10:01

- |

Почитал тут в соседней темке некоторые комменты о новом законе, люди конечно не перестают меня удивлять)) Ну и как-то на ум пришёл один интернетовский мем, 5 минут в пеинте и вот..)

Вообще, кмк, если копать смысл глубже — это неразрешимая проблема человечества: мощь технологий неустанно растёт, но управляют ими всё те же люди у которых в крови бегать размахивая копьями в набедренных повязках.)

Удачных торгов сегодня!)

п.с. В соседней теме кстати сам вступил в комменты и случайно, в голову пришёл хороший пример:

Вот взять проблему смотанного пробега при покупке БУ автомобиля.

Это НЕ ОЧЕВИДНАЯ проблема, но почти в каждой семье в этой стране есть авто, очень многие покупают БУ авто, поэтому эта неочевидная проблема затрагивает мМИЛЛИОНЫ людей.

Ну и фиг с ним подумает неискушённый читатель, от смотанного пробега ещё никто не умирал… Думаете!? А представим гипотетически, атомобиль, который был куплен три раза и каждый раз перед покупкой продавец скучивал пробег, в итоге 4ый покупатель покупает авто, который эксплуатационно так сильно изношен, что уже не соответствует нормам безопасности и должен быть утилизирован. Что будет попади он в аварию?

И опять же — это вероятность касающаяся миллионов человек, и даже если 5 человек, погибнут из-за изношенного авто, которому смотали пробег, может стоить сравнить их с числом погибших от табло с курсами валют, такой ОЧЕВИДНОЙ проблемы, о которой так легко судить — нравится-не нравится, но которая не стоит и выеденного яйца!?

Лучшие Инновационные Компании США в 2019 году

- 17 декабря 2018, 23:06

- |

Всем привет!

Какие компании тратят больше всего денег на инновации?

В каких секторах стоит ожидать высокого прироста эффективности?

Об этом и многом другом поговорили в Прямом Эфире.

Содержание:

01:48 — Мировой Рейтинг Инноваций в 2018 году

04:40 — Почему так важно, чтобы экономика была инновационной?

07:30 — Самая Инновационная Экономика в мире с 2011 года.

08:55 — Абсолютные Лидеры по Инновациям в мире

13:00 — В какие отрасли идут деньги на инновации?

15:40 — Лучшие инновационные компании США в 2019 году

23:05 — Фундаментальный и технический анализ компании Amazon

31:25 — Фундаментальный и технический анализ компании Google

35:15 — Фундаментальный и технический анализ компании Apple

43:57 — Фундаментальный и технический анализ компании Facebook

46:45 — Фундаментальный и технический анализ компании Celgene

51:45 — Ответы на вопросы зрителей

Финансовый шторм имени Пауэлла. Обзор на предстоящую неделю от 16.12.2018

- 16 декабря 2018, 21:45

- |

По ФА…

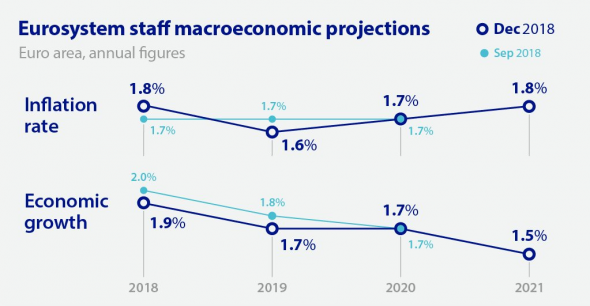

Заседание ЕЦБ

Заседание ЕЦБ было скучным и безрадостным, т.к. завершение программы QE совпало с замедлением экономики Еврозоны.

«Руководство вперед» констатировало факт завершения программы QE ЕЦБ в декабре 2018 года, формулировка по ставкам осталась неизменным, упор был сделан на рефинансировании с открытой датой.

Экономические прогнозы были изменены незначительно:

( Читать дальше )

Кризис - это плохо. Да ну?

- 16 декабря 2018, 21:40

- |

Нефть по 10$ . Кто эти посредники, для которых главное - объемы.

- 16 декабря 2018, 21:35

- |

Последнее время рынки какие-то неспокойные, колдуны околорыночники и прочие садоводы своими заговорами и удобрением в лице малышни-новичков не могут сломить медвежьи настроения. Инвесторы все больше и больше делают упор на социалку на трейдерских сайтах, что говорит — у них не все гладко, так как фирмы, которые обязаны (железобетон) отскочить — падают еще сильнее лидеров.

В целом я считаю — если кто-то давит на социалку и при этом пытался показать, что он акула — скорее всего его раздавили, его позиции обнуляются, долги зашкаливают и скоро за ним придут эти «опасные ребята в черных куртках». Ладно — все наверно не так, психология не работает, на самом деле у этих ребят, которые публикуют статьи о плавании в «далекие страны» или «плохих» женщинах — все в ажуре, просто они стисняются рассказать как купили на прошлой неделе новый BMW M6.

Лирика...

В одном из своих коротких постов https://smart-lab.ru/blog/507417.php (ответ от хомяка-инвестора) я писал о «вложениях в shale oil companies». Помню в году так 2012-13 на каждом нефтегазовом сайте были развешаны банеры -Invest in US shale exploration and production. Лол.

( Читать дальше )

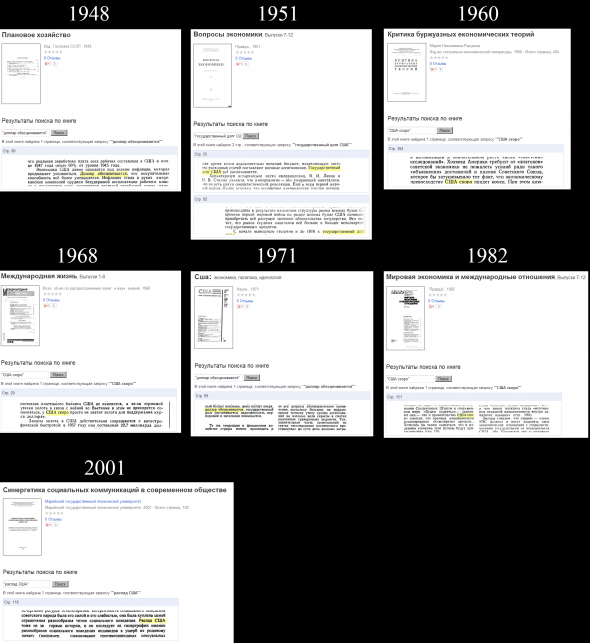

Как загнивали США

- 16 декабря 2018, 18:28

- |

1948г. — доллар обесценивается, экономика страдает от инфляции.

1951г. — госдолг США всё увеличивается, основные расходы идут на армию.

1960г. — экономическому превосходству США скоро придёт конец.

1968г. — запасы золота США сокращаются и скоро их не хватит для поддержания доллара.

1971г. — цены в США ползут вверх, доллар обесценивается, задолженности растут.

1982г. — времена американского доминирования безвозвратно прошли...

2001г. — распад США не за горами.

Шло время, поколения менялись, а шарманка играла одну и ту же песню...

Как российский преподаватель за 14 лет заработал 600 млн. долларов

- 15 декабря 2018, 15:33

- |

В ответ на пост Тимофея Кипр: ещё одна маленькая печаль

https://smart-lab.ru/blog/510931.php

Думаю, что если верить в себя и развивать свой бизнес, то все получится...

www.forbes.ru/karera-i-svoy-biznes/360059-dikie-yagody-kak-semya-prepodavatelya-sozdavala-internet-magazin

( Читать дальше )

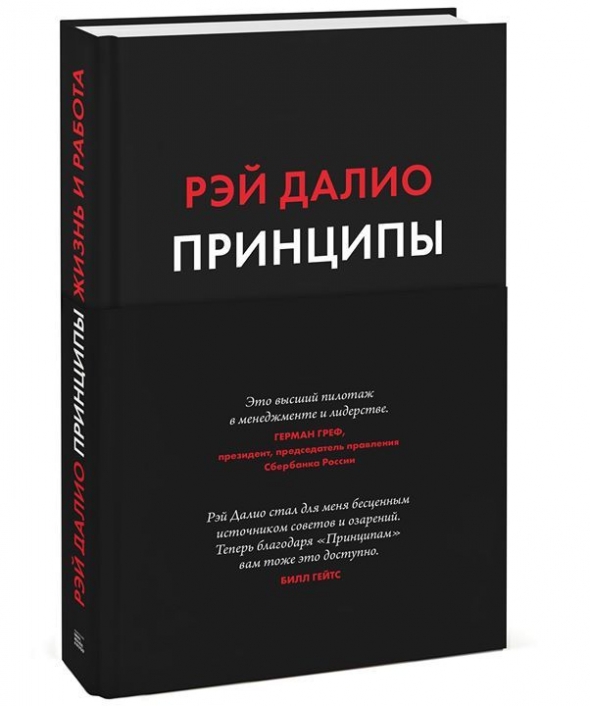

«Принципы» Рэя Далио. Конспект. Часть 7. Расширение команды. Палка о двух концах. Как мне удалось решить проблему инвестирования

- 14 декабря 2018, 17:20

- |

Команда Bridgewater пополнилась отличным парнем по имени Пол Колман.

Как я спрогнозировал «большую депрессию» В 1979–1980 годах состояние американской экономики было даже более плачевным, чем во время финансового кризиса 2007–2008 годов, рынки тоже отличались более высокой волатильностью. Ниже приведены графики, отражающие колебания процентных ставок и цены на золото вплоть до 1940 года. Как видите, ничего похожего в период до 1979–1982 годов не происходило.

Рис 3-5.

В марте 1981 года я написал статью для рассылки Daily Observation под заголовком «В ожидании следующей депрессии», которая заканчивалась словами: «Судя по величине выданных нами займов, следующая депрессия будет сопоставима или хуже той, которую мы наблюдали в 1930-е годы».

Я изучил данные по госдолгу и депрессиям в ретроспективе вплоть до 1800 года, провел расчеты, и у меня не осталось сомнений, что у порога долговой кризис, который спровоцируют развивающиеся страны.

( Читать дальше )

Денег все меньше, проблем все больше, дальше будет хуже. Обзор финансовых рынков.

- 13 декабря 2018, 20:45

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал