Избранное трейдера Vitastic

Акции, которые не боятся кризисов. Россия

- 10 ноября 2016, 14:02

- |

Мы продолжаем серию обзоров о компаниях, которые слабо реагируют на рыночные катаклизмы и устойчиво “делают своё дело”, платя дивиденды и повышая котировки.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 2 )

Оптимизация терминала QUIK. Увеличиваем скорость работы и стабильность QUIK-а.

- 08 ноября 2016, 12:24

- |

Если у вас возникают проблемы с использованием торгового терминала QUIK, то возможно пришло время сделать профилактику.

Следующие несложные шаги позволят значительно улучшить работоспособность QUIK-а.

1. Рекомендуем удалить все ненужные вкладки в терминале QUIK.

2. Рекомендуем отключить в терминале загрузку котировок для неиспользуемых инструментов.

3. Если и после этого QUIK глючит, падает, виснит:

Или после возникновения проблемы Рабочее место QUIK не запускается, или после запуска проблема воспроизводится вновь — рекомендуем выполнить следующие действия:

metastock.dat

alerts.dat

portfolio.dat

scripts.dat

После чего попробуйте запустить Рабочее место QUIK.

( Читать дальше )

Дивиденды 2016.Как словом увеличить ЧП во много раз

- 06 ноября 2016, 18:42

- |

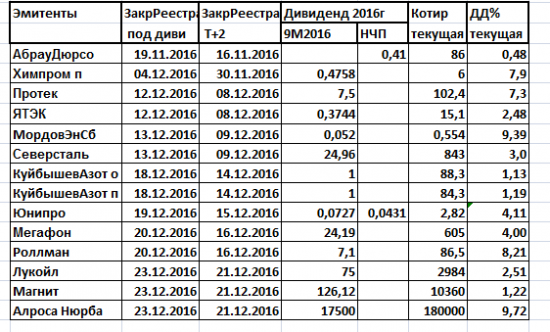

Уже можно выбирать, в каких дивитикерах из таблицы уйти под отсечку.

Ряд эмитентов исторически платит дивиденды ещё и по итогам года. Это Протек, ЯТЭК, Северсталь, КуйбышевАзот, Лукойл, Магнит и Алроса Нюрба.

Менеджмент Роллман клятвенно обещал выплатить ещё 7,1 рубль дивидендов по итогам 2016 года.

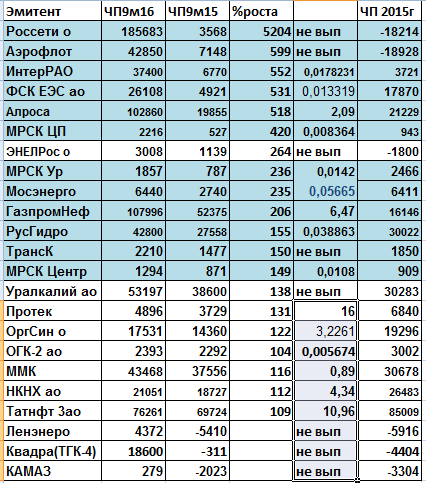

Делая таблицу Ударники чистоприбыльного производства я была значительно удивлена. Да, я ожидала позитивных результатов. НО! когда выстроила в таблице по ранжиру эмитентов, получивших рост чистой прибыли, то получила даже для себя неожиданный результат.

( Читать дальше )

Элвис, EV/EBITDA и фундаментальный анализ.

- 03 ноября 2016, 10:50

- |

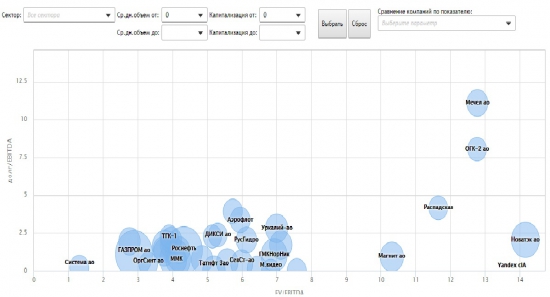

Элвис на конференции показал красивые слайды, а Тимофей сделал такие же графики на смартлабе. Видел что Тимофея просили в комментариях объяснить как пользоваться этими его

красивыми графиками с кружочками. Не уверен что он объяснит, поэтому написал этот пост.

Чистая прибыль

+ Расходы по налогу на прибыль

– Возмещённый налог на прибыль

(+ Чрезвычайные расходы)

(– Чрезвычайные доходы)

+ Проценты уплаченные

– Проценты полученные

= EBIT

+ Амортизационные отчисления по материальным и нематериальным активам

– Переоценка активов

= EBITDA

История создания.

Чтобы понять экономический смысл коэффициента EV/EBITDA нужно вернуться в 80-е годы прошлого столетия. Именно тогда появился на Уолл-стрит суперкрутой мужик Генри Кравиц.

Он фактически создал Leveraged Buyouts (LBO) — выкуп с помощью заемного капитала. Это метод, когда вы покупаете целую компанию с помощью займов или кредитов. Обычно это

делалось так, он находил компанию без долгов или с маленьким долгом но при этом с большим денежным потоком. При этом менеджмент плохо распоряжался этим денежным потоком

(примеров у нас полно — Газпром). Собирал пул кредиторов, готовых финансировать сделку. Объявлял выкуп по ценам выше рыночных. А после выкупа замещал большую часть акционерного

капитала долгом и направлял денежный поток на выплаты процентов и самого долга.

( Читать дальше )

Пересмотр портфеля акций. Ноябрь 2016.

- 01 ноября 2016, 19:46

- |

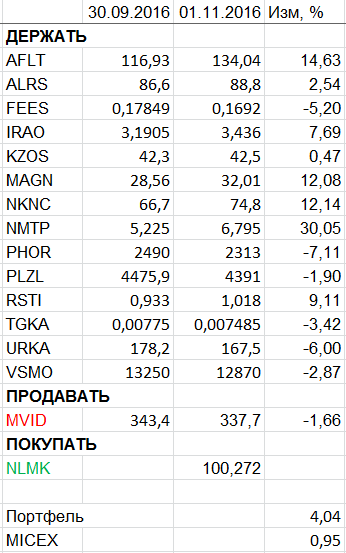

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции.

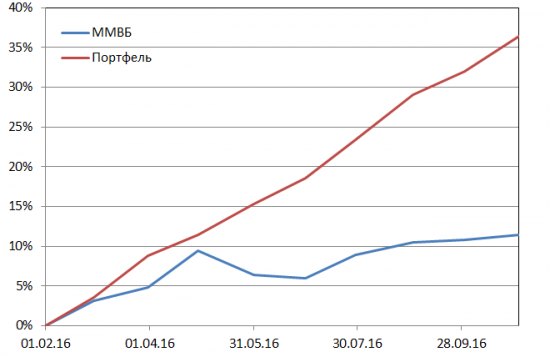

Статистика счета

Ниже представлено сравнение статистики торгового счета и индекса ММВБ с 1 февраля 2016 г. Из-за малой величины выборки (менее 3 лет) статистика на данный момент не значима.

( Читать дальше )

Про Газпром и небольшой мастеркласс по инвестированию.

- 30 октября 2016, 13:24

- |

По плану хотел сегодня продолжать публиковать «Суперинвесторов», но очередной пост про светлое будущее Газпрома поменял мои планы. Пожалуй убью надежды секты поклонников

«дешевого» Газпрома а заодно дам небольшой мастер-класс по стоимостному инвестированию.

Цена акции зависит от трех взаимосвязанных параметров — стоимости активов на акцию, денежного потока создаваемого этими активами и роста.

Начнем с балансовой стоимости капитала:

Газпром 456 руб на акцию.

Новатэк 190 руб.

Лукойл 3820 руб.

Татнефть 277 руб.

Теперь посмотрим как рынок оценивает эти активы:

Газпром 135 руб за акцию. P/B 0,3

Новатэк 665 руб. P/B 3,5

Лукойл 3104 руб. P/B 0,8

Татнефть 338 руб. P/B 1,2

Почему рынок согласен покупать рубль чистых материальных активов Газпрома за 30 копеек, а у Новатэка уже за 3,5 рубля? На этот вопрос два ответа. Начнем с первого — рентабельность:

( Читать дальше )

Что выгоднее депозит или арбитраж?

- 25 октября 2016, 09:58

- |

Их можно понять, у депозита есть ряд своих преимуществ

- Фиксированная процентная ставка

- Понятная доходность

- Защита капитала от потерь (до 1.4 млн. рублей)

- Отсутствие необходимости активно управлять позицией

Средневзвешенная ставка по вкладам физических лиц со сроком от 1 года

Предлагаю взглянуть на альтернативный вариант депозита, простейшая арбитражная стратегия. Покупаем валюту на Московской бирже в нашем случае доллар (USDRUB TOM) и продаем фьючерс с поставкой через 3 месяца на этот же актив (

( Читать дальше )

Стратегия LSV.

- 20 октября 2016, 13:37

- |

Немного разочарую тех, кто думал открыть для себя грааль. Точная стратегия фонда неизвестна. Вот что говорят сами создатели фонда:

Наша фирменная инвестиционная модель используется для ранжирования всей вселенной акций на основе различных факторов, которые мы считаем прогнозирующими будущую доходность акций. Процесс постоянно оттачивается и совершенствуется нашей инвестиционной командой, хотя основная философия никогда не менялась – это сочетание стоимости (дешевизны) и фактора динамики (импульс). Дальше бла-бла-бла про риски.

Но поскольку создатели фонда очень известные академические ученые Джозеф Лаконишек, Андрей Шлейфер и Роберт Вишни, то их работы хорошо известны. Вот на основе этих работ и можно вывести примерный алгоритм их стратегии.

( Читать дальше )

Основные инвестиционные идеи Олега Клоченка: осень 2016

- 18 октября 2016, 18:32

- |

О методике

Когда из акций в облигации надо переходить? Когда доходность акций становится выше, чем у облигаций — это значит что акции слишком дешевые. А вот когда купонная доходность по бондам выше доходности по облигациям => рынок на максимуме.

Я работаю с отчетами эмитентов. Есть список бумаг в моем портфеле — я читаю их отчеты. Плюс я начинаю глубоко изучать то, что попадает в поле зрения моих интересов.

Я гуляю по улицам — и смотрю, что происходит в экономике.

Новости читаю раз в неделю.

Прогнозы

Ставка ЦБ будет снижаться.

К тому времени когда она составит 6% рынок будет переоценен. А пока можно покупать. Был весной на 65% в бондах с переменным купоном, ориентированным на инфляцию. Вместе со снижением ставки цены на недвижимость будут расти. Ипотека будет более доступна. Китайцы пришли, будут строить, народ будет покупать.

Конкретные акции

Ленэнерго-преф наращивал по мере роста. Эта акция — самая крупная дивидендная история этого года.

Алроса — наращивал и наращивать еще не поздно.

ВТБ — стоимостная инвестиция. Надежная уверенная игра. Силой обстоятельств ВТБ начнет приносить в 2019-2020 году существенный дивидендный доход. Бумага будет переоценена, дивидендная доходность сожмется и её можно будет спокойно продать.

( Читать дальше )

Автоматическая авторизация в Quik

- 17 октября 2016, 20:08

- |

Просто сохраните в текстовый файл, например, autologin.lua и выберите его в квике.

--http://quik2dde.ru

local w32 = require("w32")

-- логин и пароль для терминала

QUIK_LOGIN = "login"

QUIK_PASSW = "parol"

function FindLoginWindow()

hLoginWnd = w32.FindWindow("", "Идентификация пользователя")

if hLoginWnd == 0 then

hLoginWnd = w32.FindWindow("", "User identification")

end

return hLoginWnd

end

timeout = 1000 -- таймаут между попытками поиска окна логина

is_run = true

function OnStop()

timeout = 1

is_run = false

end

function main()

while is_run do

sleep(timeout)

if isConnected() == 0 then

local hLoginWnd = FindLoginWindow()

if hLoginWnd ~= 0 then

local hLogin = w32.FindWindowEx(hLoginWnd, 0, "", "")

local nPassw = w32.FindWindowEx(hLoginWnd, hLogin, "", "")

local nBtnOk = w32.FindWindowEx(hLoginWnd, nPassw, "", "")

w32.SetWindowText(hLogin, QUIK_LOGIN)

w32.SetWindowText(nPassw, QUIK_PASSW)

w32.SetFocus(nBtnOk)

w32.PostMessage(nBtnOk, w32.BM_CLICK, 0, 0)

while not isConnected() do sleep(1000); end;

end

end

end

end

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал