SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Vitastic

Открытый интерес и позиции ФЛ-ЮЛ по фьючерсу РТС

- 25 сентября 2013, 20:37

- |

Здравствуйте!

Хочу обратить еще разок внимание на структуру позиций ЮЛ-ФЛ

тут отчетливо видно что ЮЛ опять начали набирать Лонг и ФЛ начали опять шортить вот тут видно как кривая загибается

optioner.org/open-positions/

если я не прав — исправьте ,)

Ведь

с 23 числа фРТС не пускали ниже 143600-144000

и сегодня опять как дошли на эту зону начался аккуратный неспешный выкуп оттуда снова при этом начал рости и ОИ обратно в сторону миллиона

Я так понимаю крупный оператор рынка еще не разгрузил свои позиции поэтому провоцирует снова покупать ,)

ПС

следите каждый день за лоу! и хай! прошлого дня чтобы не попасть в просак! Толпа всегда помнит этот коридор)))

Хочу обратить еще разок внимание на структуру позиций ЮЛ-ФЛ

тут отчетливо видно что ЮЛ опять начали набирать Лонг и ФЛ начали опять шортить вот тут видно как кривая загибается

optioner.org/open-positions/

если я не прав — исправьте ,)

Ведь

с 23 числа фРТС не пускали ниже 143600-144000

и сегодня опять как дошли на эту зону начался аккуратный неспешный выкуп оттуда снова при этом начал рости и ОИ обратно в сторону миллиона

Я так понимаю крупный оператор рынка еще не разгрузил свои позиции поэтому провоцирует снова покупать ,)

ПС

следите каждый день за лоу! и хай! прошлого дня чтобы не попасть в просак! Толпа всегда помнит этот коридор)))

- комментировать

- ★1

- Комментарии ( 8 )

Аттестат 5.0 ФСФР, новая работа, заключительная серия Декстера…

- 23 сентября 2013, 23:22

- |

5.0.

Сегодня я сдавал тест на аттестат 5.0 ФСФР (сейчас, наверное, будет называться 5.0 ФС ЦБ). Хотел пройтись до здания на набережной Грибоедова, 34 пешком, но классический питерский дождь заставил доехать на метро. Сдавал тест при УЦ СКРИН – у них очень хороший онлайн тест, советую — http://center.skrin.ru/Center.ashx?d=d&rid=1629

Так вот, приехал за полчаса до экзамена, поднялся на 4 этаж, на вывеске при входе написано «Высшая Школа Экономики», но сколько раз там был (уже в третий) – никого, кроме уборщиц не видел.

В широком коридоре собрался народ – человек 12, в основном молодые парни, еще было 2 девушки и женщина с опытом. Как я понимаю, это люди работающие в банках и инвест.конторах, отправленные от работы.

Сдал я тест за час примерно, попался билет со сложнейшими вопросами, как мне показалось. Было 75 вопросов, на симуляторе обычно 80-82, т.е. если вопросов меньше, то и они сложнее, соответственно. На симуляторе я обычно доводил до 88-91 баллов. Две главы с задачами (Глава 11-12) мне дались на 1/3, пришлось просто запомнить ответы.

( Читать дальше )

Простенький фильтр тренд/флет

- 23 сентября 2013, 19:41

- |

На видео мини-урок (ссорь видео слегка тихое), в котором рассмотрен метод фильтрации сделок по тренду. Как обычно платформу использую TSLab.

Для тех кто следит за сигналами робота, ссыль!

Итак, для тех кто не смотрит видео мои:

( Читать дальше )

Для тех кто следит за сигналами робота, ссыль!

Итак, для тех кто не смотрит видео мои:

- Берем просто свечи с объемом и в определенном направлении (отдельно суммируем расстущие свечи и падающие),

- Получаем две постоянно растущие линии, которые в целом покажут основной тренд (куда больше перевес туда и тренд общий)

- Чтобы не смотреть глобально, переносим на внутредневной режим, для этого суммируем свечи с условием внутри дня, естесно что вначале дня просто обнуляем счетчик.

( Читать дальше )

Гном. Седой. ЛЧИ.

- 23 сентября 2013, 19:11

- |

Эта история началась в конце июля. Седой, откинувшись на кресле, смотрел на мерцающие мониторы и прыгающие котировки наших маркет-мейкеров и вдруг сказал:

— а спорим, я напишу робота, который будет делать по пол процента в день?

— в смысле? У нас и так система делает не меньше. — Я посмотрел на него с непониманием.

— ну, что все твои умные железяки заточены под профит, это понятно. Навороченный HFT, маркет-мейкинг, фронт-раннинг… А я сделаю простого робота. В экселе.

Седой смотрел на меня серьезно. Похоже, он не шутил.

— давай. На что спорим?

— смотри. В сентябре будет ЛЧИ. 90 дней. Около 60 торговых сессий. Если я зарабатываю без рывков в кривой эквити 1.005^60 = 35% — то ты (последовало условие).

— Нихрена себе! Леха, а губа не треснет?

— то есть признаешь, что я смогу? — Седой выглядет нахально, глаза светились молодецким задором.

— и робот будет написан в экселе? И даст в среднем 250% годовых?

— Ну да. 1.005^250=3.5, то есть да, 250% годовых. Главное стабильно. Ты мне только гейт прикрути, чтобы заявки побыстрее, чем через квик посылались.

( Читать дальше )

— а спорим, я напишу робота, который будет делать по пол процента в день?

— в смысле? У нас и так система делает не меньше. — Я посмотрел на него с непониманием.

— ну, что все твои умные железяки заточены под профит, это понятно. Навороченный HFT, маркет-мейкинг, фронт-раннинг… А я сделаю простого робота. В экселе.

Седой смотрел на меня серьезно. Похоже, он не шутил.

— давай. На что спорим?

— смотри. В сентябре будет ЛЧИ. 90 дней. Около 60 торговых сессий. Если я зарабатываю без рывков в кривой эквити 1.005^60 = 35% — то ты (последовало условие).

— Нихрена себе! Леха, а губа не треснет?

— то есть признаешь, что я смогу? — Седой выглядет нахально, глаза светились молодецким задором.

— и робот будет написан в экселе? И даст в среднем 250% годовых?

— Ну да. 1.005^250=3.5, то есть да, 250% годовых. Главное стабильно. Ты мне только гейт прикрути, чтобы заявки побыстрее, чем через квик посылались.

( Читать дальше )

«Дивидендные аристократы» – пункт назначения 2019 год!!!

- 18 сентября 2013, 12:34

- |

Три месяца назад — «Модель Гордона» или рассмотрение акции, как облигации с постоянно растущими процентами по купонам, я на примере Coca-Cola Company, используя Модель Гордона и уровень дивидендной доходности пытался найти способы отбора компаний, подобных Coca-Cola, и вообще интересно было тогда, есть ли такие еще «случаи» подобные данной компании.

Компании подобные Coca-Cola Company, условно назову их «дорогими», мне тоже хотелось иметь в своем портфеле, но по моим же критериям они не проходят. Они «дорогие», но они либо еще больше «дорожают», либо остаются на тех же уровнях относительно фундаментальных коэффициентов, и котировки растут сообразно росту прибыли.

( Читать дальше )

Торговые стратегии реальных людей которые зарабатывают на рынке.

- 17 сентября 2013, 13:25

- |

1. Смысл стратегии: продать ближайшие колы вне денег и ближайшие путы вне денег ближайших опционов на следующий день после экспирации(к примеру если ртс=143, то надо продавать 145 колы и 140 путы). При пробое 145 — закрывать путы и покупать фьючерс ртс, при пробое 140 — откупать колы и шортить фьючерс ртс. Если цена возвращается в коридор 140-145 то на границе закрывать фьючерс. При идеальном раскладе(в том случае если середине октября будет между 140-145) потенциальная доходность до 40% в месяц. Знакомый товарищ говорит, что на такой стратегии делает в среднем около 10% в месяц.

PS: Не могу найти в чем подвох, вроде реальный грааль, который при любых движениях дает прибыль.

2. Стратегия на мой взгляд полный бред, но товарищ которой ей пользуется стабильной торгует в плюс(убыточных кварталов не было). Суть стратегии: ровно в 19:15 бросить 2 игральных кубика, синий и красный. Если выпадают одинаковые цифры. то просидеть целый день в кэше, если на красном выпадает 6, а на синем 1, то залезть на все плечи в шорт. если на синем 6, а на красном 1, но на все плечи в лонг. Если разница между ними небольшая, к примеру 4:3 в пользу красного кубика, то залезть в шорт без плечей. соответственно чем больше разница между выпавшими кубиками тем большее плечо. Выход из позиции осуществляется в конце торгового дня между 18:40 и 18:45

( Читать дальше )

PS: Не могу найти в чем подвох, вроде реальный грааль, который при любых движениях дает прибыль.

2. Стратегия на мой взгляд полный бред, но товарищ которой ей пользуется стабильной торгует в плюс(убыточных кварталов не было). Суть стратегии: ровно в 19:15 бросить 2 игральных кубика, синий и красный. Если выпадают одинаковые цифры. то просидеть целый день в кэше, если на красном выпадает 6, а на синем 1, то залезть на все плечи в шорт. если на синем 6, а на красном 1, но на все плечи в лонг. Если разница между ними небольшая, к примеру 4:3 в пользу красного кубика, то залезть в шорт без плечей. соответственно чем больше разница между выпавшими кубиками тем большее плечо. Выход из позиции осуществляется в конце торгового дня между 18:40 и 18:45

( Читать дальше )

Стратегия "Отбой от уровней"

- 17 сентября 2013, 11:35

- |

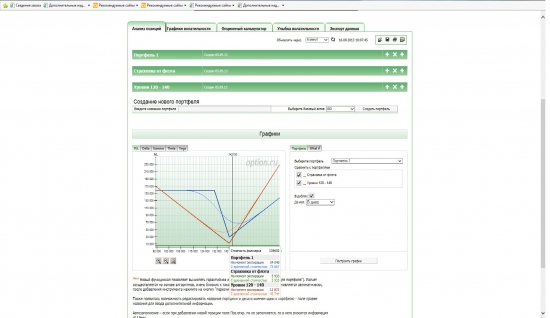

Всем привет! Хочу показать одну на первый взгляд практически безприбыльную стратегию, где мне часто многие говорили — Нужно делать всё наооборот, ты покупаешь лотерейные билеты! Это — «Покупка стрэнгла», т.е. покупка «полумусорных» путов и коллов. А теперь моё понимание: Я очень много просматривал вебинаров пытаясь просто услышать какую-то идею, и вебинаы А. Герчика в том числе и я очень ему благодарен, и наверное каждый может подтвердить, что основная его идея — это, то что цена ходит от уровня к уровню и вход в сделку от стопа! Мне не хотелось бы вдаваться в полемику, но то, что цена ходит от одного флэтового состояния до другого, образуя таким образом зоны проторговки — вполне можно назвать это уровни — факт. Итак, возьму фьючерс на РТС с периодом от экспирации до экспирации, по той же статистике нет одного, даже из флэтовых, месяца с движением менее 1 страйка. И продавая опционы центрального страйка у меня не было ни одного месяца без роллирования, но ситуации где необходимо было «прикрывать свой зад» встречались часто, забирая кучу средств на удержание позиции. Отсюда я взял очень простую идею — Торговля от уровней. Здесь я показал свой октябрьский портфель:

( Читать дальше )

( Читать дальше )

Роллирование опционного портфеля №4

- 16 сентября 2013, 11:02

- |

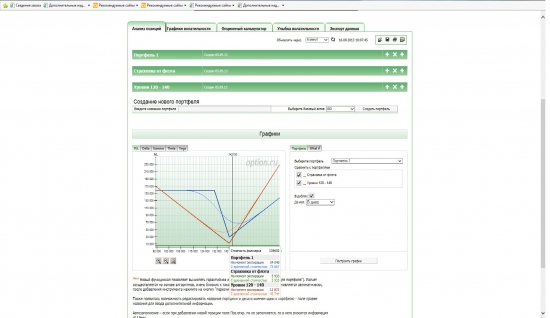

По теме: «Опционный портфель на РТС (октябрь). Приглашаю заинтересованных.»

http://smart-lab.ru/blog/140181.php

Привет всем! Рынок сегодня раздаёт подарки покупателям волатильности. Здесь конечно у каждого свои методы, я решил зафиксировать немного прибыли по первому портфелю продажей 140 коллов. Этим действием я поднял профиль только одного портфеля на момент экспирации порядка 30000 руб., причём сохраняется основная цель: заработать на любом движении, вверх или вниз.

Ссылка на портфель по состоянию на 16.09.: www.option.ru/analysis/option?shportf=3101bc2fde8751a8266238c4aa75c975#position

http://smart-lab.ru/blog/140181.php

Привет всем! Рынок сегодня раздаёт подарки покупателям волатильности. Здесь конечно у каждого свои методы, я решил зафиксировать немного прибыли по первому портфелю продажей 140 коллов. Этим действием я поднял профиль только одного портфеля на момент экспирации порядка 30000 руб., причём сохраняется основная цель: заработать на любом движении, вверх или вниз.

Ссылка на портфель по состоянию на 16.09.: www.option.ru/analysis/option?shportf=3101bc2fde8751a8266238c4aa75c975#position

Спред RIU - RIZ, деньги под ногами.

- 13 сентября 2013, 20:17

- |

Сейчас есть отличная возможность сыграть спред RIZ-RIU, соответственно шорт RIZ, лонг RIU. продажа RIZ получилась даже на 10п выше, чем покупка RIU, сейчас уже откатили, смотрю. Относительно безопасно можно тащить в пн на всю котлету.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал