Избранное трейдера Vladimir T

Облигационный портфель программиста

- 24 апреля 2019, 13:33

- |

Подвел итоги по своему специальному облигационному счету. Год назад я положил на отдельный брокерский счет 800 000 рублей, где решил торговать только облигациями.

Через год баланс счета стал ровно 1 000 000. Т.е. за год я заработал 25% годовых. Дополнительные средства на счет не вносил, но всю прибыль реинвестировал.

Основные факторы:

1. Заходил в первичных размещениях, продавал на вторичке выше номинала.

2. Несколько раз рисковал, покупая просевшие в цене бумаги (СилМаш лучший из всех)

3. Реинвестирование купонов (появилось много бумаг с ежемесячным купоном, и это очень круто, реально повышает доходность).

В 2018 году появилось реально большое количество малых облигационных займов и если вначале я еще пытался анализировать отчетность, выбирать стоит участвовать или нет, то сейчас у меня сложились другие правила, больше математического, технического характера.

Итак,

1. Участие в первичных размещениях.

Тут обязательно надо смотреть и отчетность эмитента и организаторов (их другие выпуски), т.е. проводить большую ручную работу.

( Читать дальше )

- комментировать

- ★82

- Комментарии ( 42 )

Грааль имени лузеров

- 24 апреля 2019, 10:29

- |

Это не банальный вопрос, если задуматься – как вообще можно проиграть на бирже?

Большинство «трейдеров» проигрывает, но как это возможно? Они что, все совершают сделки тупо наоборот? Тогда если поменять местами их входы и выходы, мы получим рабочую систему, осталось снять с лузеров мерку, выведать их драгоценный секрет? Это было бы прекрасно, но мир жестче. Никакого секрета здесь нет. В среднем проигравший торгует с профит-фактором, стремящемся к 1, принимая его за что-то другое.

Перевернутый грааль лузера будет точно так же сливать.

Как это объясняется? Если большинство играет на бирже с профит-фактором, стремящемся к 1, откуда минус?

а). Транзакционные издержки, и это не только комиссии. Проскальзывание опаснее тем, что менее очевидно.

б). Асимметрия проигрыша и выигрыша: если иметь миллион, выиграть 50%, потом проиграть 50%, то будет не миллион, а 750 тысяч.

( Читать дальше )

Как оценить торговую систему?

- 23 апреля 2019, 10:56

- |

Заметка продолжает вот этот ряд, наставляющий новичка на тяжкую правду: smart-lab.ru/blog/533326.php (как делать торговую систему), smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным), smart-lab.ru/blog/532375.php (гипотезы надо не щадить), smart-lab.ru/blog/533056.php (за математикой желательна физика).

Как оценивать систему? То есть предположим, что уже есть система, на тестере. Есть важные показатели стратегии, есть не очень. Прибыльность, максимальный дродаун, максимальный период просадки – это всем понятно. Менее очевидно, но важны: средняя прибыль на сделку и профит-фактор. Если тестер показал меньше определенных значений, торговая система не работает. И неважно, какая там прибыль. Вообще неважно, хоть 500% годовых.

Средняя прибыль на сделку важна, потому что это показатель хрупкости системы.

Если у вас на стадии теста средняя прибыль вышла 0.02% на сделку, это, весьма вероятно, приговор. В конкретных цифрах это, например, средняя прибыль в 10 единиц с контракта ценой 50000 единиц. Такая прибыль висит на соплях. Если чуть подует ветерок – повысятся комиссии, спреды, чуть изменится рынок – она опрокинется. При этом тестер может нарисовать вам любую прибыль, но вы должны быть умнее его. Начиная от 0.1% уже терпимо для гиперликвидов (на Московской бирже последние десять лет это были фьючерсные контракты на доллар и индекс РТС, сейчас еще брент). Проверял – терпимо, работает. На менее ликвидных инструментах показатель должен быть сильно больше.

( Читать дальше )

Бэнкинг по-русски: Как зачистка банков изменила бизнес по обналичиванию денег - от заката до рассвета

- 22 апреля 2019, 23:17

- |

Позволю себе кусочек плагиата, да простит меня Тимофей.

Поднял он тут тему как рождаются, расцветают и умирают бизнесы, вот решил я вставить свои «пять копеек»

авторский текст в хвосте топика

Эпилог...

Как зачистка банков изменила бизнес по обналичиванию денег

Зарплаты и материнский капитал, теневая инкассация и веерное обналичивание – описывает типичные схемы Росфинмониторинг

19 апреля 2019 года 00:35

Дарья Борисяк

Ведомости

Потоки наличных денег сместились из финансового сектора в торговый

«Слышала про обнальный перебой сегодня? Кэш не привезли из регионов, и еще обыски на рынках. Все в панике, клиенты копытом стучат. Все друг у друга занять пытаются, но пока безуспешно» – так в середине марта описывал трудности с поставкой теневых наличных в Москве мелкий финансист.

( Читать дальше )

Ценностное инвестирование. Когда забыл, зачем вообще покупаешь акции.

- 21 апреля 2019, 11:17

- |

Но от твоих действий суть акции не меняется-это доля в бизнесе. А суть любого бизнеса-генерация прибыли. Для себя и для владельцев. Это даже в гражданском кодексе вроде как записано.

В этом ценность бизнеса. А не в том что ты можешь купить или продать долю в этом бизнесе.

Покупая акции-ты покупаешь ценность. Но об этом в угаре трейда просто забываешь.

Собственно ты покупаешь акции чтобы владеть долей в этой ценности. Но это касается инвесторов. Трейдер не видит и не понимает что он покупает. Для трейдера акция-это просто товар внутренняя ценность которого значения не имеет.

К чему я вообще?

Прежде чем инвестировать на фондовом рынке, нужно проникнуться тем, а ЧТО собственно ты покупаешь на свои кровные. И тогда взлёты и падения оценки принадлежащих тебе ценностей другими участниками рынка (в основном трейдерами, которые и формируют текущую цену) перестанут волновать. Ну а если не перестанут, то хотя бы риск инфаркта от очередного обвала резко снизится.

Почему общеизвестные причины, по которым большинство теряет деньги, фуфло?

- 21 апреля 2019, 09:51

- |

1. Отсутствие дисциплины.

Это что за грёбаная чушь? Ты встаёшь на работу каждое утро, чтобы оплачивать счета? Ты переходишь дорогу на зелёный светофор или на пешеходном переходе? Ты умеешь водить автомобить и не выезжаешь на встречную полосу на трассе без причин? Ты умеешь не ссать в общественных местах, а терпеть до туалета? Ты умеешь терпеть голод? В конце концов, ты можешь стиснуть зубы и дочитать этот абзац до конца?

Поздравляю. В таком случае ты дисциплинирован. Так в чём же дело? Почему ты теряешь в рынке? Почему ты не следуешь системе? Причина в том, что либо твой метод х***ня, либо твоя система. Не в тебе. Ты постоянно пробуешь и ищешь новое, экспериментируешь, потому что способ, которым ты пытаешься вытащить деньги из рынка х***ня. Почему ты не пробуешь накачать колесо жопой? Или не пробуешь есть суп, втягивая его носом? Потому что есть нормальные рабочие способы, которые ты используешь, не изменяя им. Потому что они работают. Так что вся эта чушь про дисциплину это чушь. У тебя просто херовый метод или система.

( Читать дальше )

Как покупать роботов

- 19 апреля 2019, 21:15

- |

Часть 1. Как покупать роботов.

1) Помнить, что каждый робот — это некий алгоритм торговли. Не профессиональный трейдер, который может меняться, и не грааль. Помнится, про простой «Илан 1.0» (усреднялку) некоторые говорили — «о боже, он видит рынок лучше Сороса!». Да шыш-та-там. Просто чел дурак и ему повезло включить робота в нужный момент.

Как говориться — «не учите ни физику, ни химию, и ваша жизнь наполнится волшебством и магией».

Подумайте — понимаете ли Вы этот алгоритм? Если не понимаете — не покупайте. Когда разработчик говорит — «там мой супер-ультра-турбо-секретный код, который я опасаюсь что кто-то стибрит» — оставьте этого робота этому разработчику — пусть сам им и зарабатывает.

2) Все алгоритмы давно описаны и известны. Все индикаторы и их сигналы расписаны до атомов в толстенных книгах еще 50 лет назад. Все роботы (абсолютно все, 100%) — это та комбинация алгоритмов, сигналов и таймфреймов, до которой допетрил данный разраб на данном этапе своего развития. И эта комбинация, по его мнению, зарабатывает именно сейчас и именно на этом периоде времени.

( Читать дальше )

Отзыв о роботе "Sigma" от автора Робот - скальпер

- 18 апреля 2019, 23:35

- |

Доброго времени суток, уважаемые форумчане.

«Взяться за перо» меня заставила моя неосмотрительная покупка, которая стоила мне впустую потраченных денег. Суть в том, что 20.03.2019 я купил и запустил торговый робот «Sigma», который предлагается на «официальном сайте его автора», называющегося Робот – скальпер. Что бы не тратить время и дать Вам возможность быстро ознакомиться с тем, что это такое, даю ссылку: http://robot-scalper.ru/

За 29 900 рублей я получил, цитата: «Полнофункциональный безлимитный робот «Sigma» с пожизненной лицензией». Проблема, стара, как мир. Робот «расхвален до небес»: он предназначен для работы на флэте, но горазд как минимум не сливать и на любом тренде. Робот разработан для торговли на фьючерсах Московской биржи через терминал QUIK. По словам автора, которого зовут Денис Александрович С. (об этом далее чуть подробнее), на флэте робот закрывает в плюс 80-90% сделок. Работает с добавками (1 добавка равна 1 ГО) по схеме 1-2-3-4 (рекомендованные по умолчанию) или 1-1-2-2 (для трусливых). Но в Грааль «Sigma» превращается, если использовать не 4 минимально рекомендованные добавки, а 6 по схеме 1-2-3-4-5-6 или, все-таки для трусливых, 1-1-2-2-3-3. В качестве демонстрации работы робота, но не в качестве штатных рабочих настроек, предложено в первые торговые дни использовать схему 1-1-1-1. Все это изложено в «Руководстве пользователя», которая поставляется уже после покупки вместе с роботом. Но в ПЯТНИЦУ автор Денис категорически не советовал торговать, объясняя это тем, что пятница, это «трендовый день».

В первые две недели своей торговли (т.е. всего 8 торговых дней с 20/03 по 4/04) я торговал по схеме 1-1-1-1-1-1 на рекомендованных автором в качестве основных (для которых робот и разработан) инструментах – фьючерсах RI + Si. Робот совершал на флэте по 46-48 сделок за торговую сессию, из которых 24-26 были … УБЫТОЧНЫМИ. Каким-то чудом я оказывался в прибыли на 1000 – 1200 рублей. Я подумал, что все дело в консервативных настройках и поменял их на рекомендованные 1-2-3-4. Я перешел на 4 добавки т.к. я заметил, что 5-ая и 6-ая добавки вообще НИКОГДА не работают. И тут на рынке начались безоткатные тренды. Я стал сливать по 6000 и более рублей за сессию. Через 2 торговых дня я перестроился на 1-1-2-2. Слив уменьшился примерно до 3000 за сессию. Через 2 сессии я перестроился на 1-1-1-1. Слив продолжился по 3000 за сессию. Я выключил робота.

ВЫВОДЫ.

— Робот «Sigma» – полный отстой.

— Он дает профит исключительно на идеальном флэте и только при настройках 1-1-1-1. При малейшем тренде он сливает при любых настройках.

— Половина сделок являются убыточными при самых идеальных для робота условиях рынка, прибыль оставшейся прибыльной половины сделок лишь на 1000 рублей в день превышает убыток. Теоретически: у «Sigma» в месяце примерно 16 торговых дней. Максимальный доход 16.000. Минус налог 13%. Минус аренда VDN. Минус комиссия за ввод и вывод средств. Минус окупаемость самого робота. Что остается? Правильно. Дай Бог, половина.

Но даже если представить, что я зарабатываю на торговом роботе 16 000 рублей в месяц, то это заработком назвать нельзя. Моя мама получает пенсию 20 000 в месяц. Мне даже стыдно говорить, что мой доход от алготрейдинга меньше, чем пенсия моей 80-ти летней мамы, при том, что мой депозит составлял в первый день торговли 220 000 рублей.

Пару слов о других инструментах – фьючерсах SR и GZ. На них профит в лучшие дни приносил по 50-100 рублей в день. Так что через 8 сессий я их вообще не включал – что смеяться то?

И еще пару слов о личности автора «Sigma». Так как я впервые работал с терминалом QUIK, я попросил распаковать и настроить мне роботов на QUIK на VDN. За каждую консультацию я перечислял ему на карту Сбербанка по 1000 р. Денис с наслаждением тянул время. Потом ему показалось этого мало, и он потребовал с меня 5.000 рублей за завершение работ – я заплатил т.к. очень боялся ошибиться в настройках и установке. В сумме я заплатил ему за помощь около 10.000 р, хотя техподдержка у него заявлена бесплатная.

*персональные данные удалены из поста*

Мифы про выбивание стопов, кукловодов и заговор маркет-мейкеров.

- 18 апреля 2019, 18:00

- |

Достаточно часто приходится слышать от трейдеров о том, что рынком манипулирует какая-то невидимая рука, которая направляет котировки в нужную ей сторону. О том, что существуют некие лица, они же маркет-мейкеры, которые сутками напролет «охотятся на лосей» (в переводе со старотрейдерского – выбивают стопы, то есть продавливают цену туда, где скопилось огромное количество stop-lossордеров, тем самым собирая убытки трейдеров себе в карман).

Заблуждающиеся новички – это нормальное явление, поскольку любая информация, которая имеет хотя бы грамм логики, может восприниматься ими как святая истина. Заблуждающиеся «старички», которые все свои убытки сваливают на кукловодов и прочих рыночных массонов и тамплиеров – явление страшное, поскольку рассказывают они об ужасах творящихся на рынке, не редко с умным видом, трейдерам-новичкам. Конец всему наступает тогда, когда они начинают говорить о том, что торговать надо без stop loss и take profit, поскольку в противном случае stop loss обязательно выбьют маркет-мейкеры, а до take profit цена не дойдет, маркет-мейкер не пустит.

( Читать дальше )

Консенсус прогнозы ИНВЕСТДОМОВ. Модернизируя свои портфели

- 18 апреля 2019, 13:32

- |

Я потихоньку продвигаюсь к оптимизациям инвестиционных портфелей с использованием консенсус прогнозов инвестиционных домов.

Я оптимизировал сбор информации по инвестиционным прогнозам, и теперь практически в полном автоматическом режиме собирается и анализируется информация, которая предоставляется инвестиционными домами и агрегируется в удобном виде для анализа. Источником самих прогнозов является BCS-express.

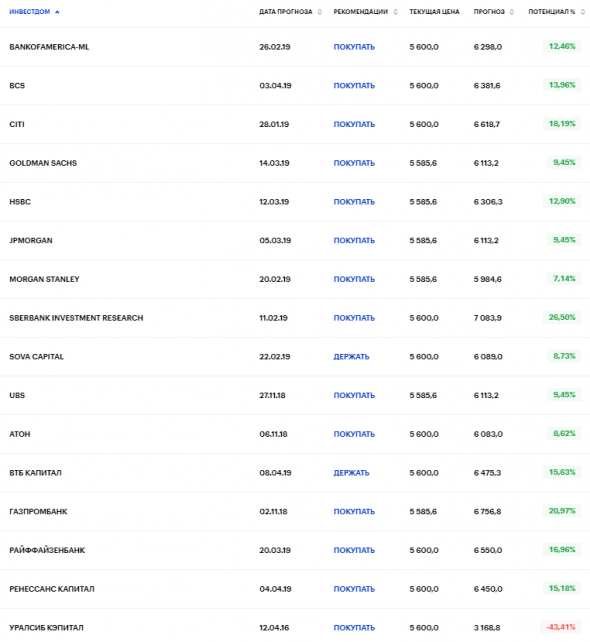

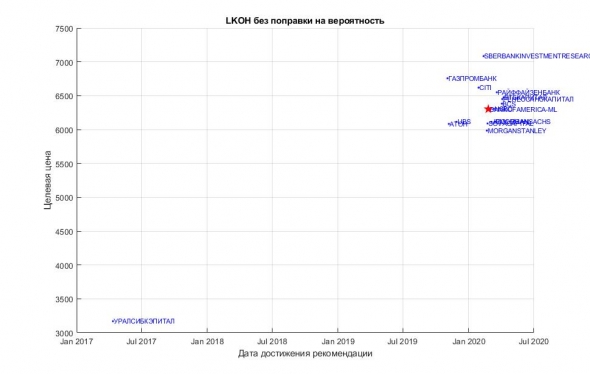

Так, например, выглядит информация по прогнозам на акции LKOH: (скриншот из BCS)

Конечно, не обходится без определённых допущений. Например, в данных БКС нет информации о дате к которой дается прогноз. Поэтому первым этапом, я считаю, что он дан на 1 год с даты выдачи прогноза. Вторым этапом я независимо друг от друга ищу два медианах значения среди таргетируемых цен и полученных сроков. Таким образом получаю нескорректированный консенсус прогноз по конкретному эмитенту

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал