Избранное трейдера Сергей Миллер

Как заполнить декларацию 3-НДФЛ – сальдируем убытки грамотно!

- 07 марта 2018, 20:20

- |

Добрый день, друзья.

Сегодня статья посвящена порядку не просто заполнения самой декларации, а как грамотно отметить в декларации полученные убытки в 2017 году, чтобы грамотно их сальдировать.

Разберем пример, в котором гражданин торговал через двух российских брокеров – у одного в 2017 году получен убыток, а у второго получена прибыль и с нее удержан был уже НДФЛ.

Можно ли в таком случае зачесть убыток и прибыль, если брокеры абсолютно разные? Конечно, можно. И я сейчас покажу, как правильно это сделать. Это совершенно не сложно.

Надо у прибыльного брокера запросить справку 2-НДФЛ. У убыточного брокера следует запросить справку об убытках (или налоговый регистр, в котором будет выделен убыток). И заодно я покажу, почему от убыточного брокера не хватит справки 2-НДФЛ, почему нужна справка об убытках.

Я буду показывать, как заполнить декларацию на программном обеспечении Федеральной налоговой службы, которую можно скачать с официального сайта ФНС России.

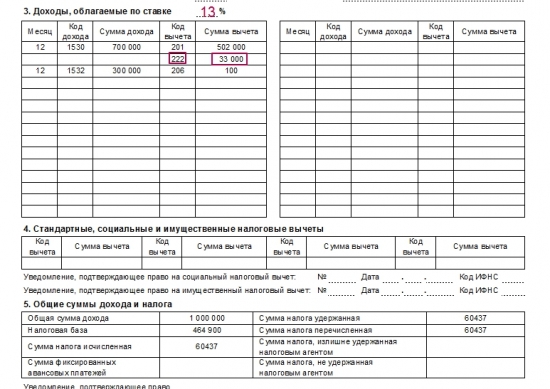

Когда вы получили на руки все нужные справки, то начинать работу следует со справки 2-НДФЛ, чтобы ввести данные по прибыльному брокеру. И вот тут, как показывает практика, возникают часто вопросы. Посмотрите на пример справки 2-НДФЛ: на картинке видно, что были операции с ценными бумагами и ФИССами.

( Читать дальше )

- комментировать

- ★180

- Комментарии ( 38 )

Набросок конспекта лекции про оверфиттинг - полезно всем

- 03 марта 2018, 23:51

- |

Решил начать писать небольшие заметки по алгоритмической торговле и всему что с ней связано. Возможно, когда-нибудь расширю, склею и опубликую в виде книжки. Пока же это просто наброски заметок, сделанные на скорую руку.

Можно часто слышать от тех, кто торгует алгоритмически, да и просто систематически, такие понятия как «оверфиттинг», «курвафиттинг», «зафит» и прочие ругательства с корнем «фит». Что все это значит?

На самом деле, все эти слова, как правило, используются для описания одного и того же явления, являющегося врагом всех трейдеров, торгующих систематически и пытающихся оценить исторический перформанс своих торговых логик — а именно, что «живой» аут-оф-сампл перформанс на реальном счете, как правило, хуже ожиданий, полученных ими при проверке своих идей на истории. Например, при тестировании торговой логики на истории трейдер с помощью своей модели «зарабатывал» 30% годовых, а в реале может в среднем иметь 10% годовых. Разница 20% годовых — может объясняться именно оверфиттингом (если нет других факторов — например, некорректный учет комиссионных и проскальзываний, или ошибка в торговом коде; но прочие факторы легко устранить, в отличие от оверфиттинга). На картинке в начале статьи — пример перформанса некоторого фонда в бэктесте и в реальности, наглядно иллюстрирующий написанное выше.

Оверфиттинг является следствием комбинации одного или нескольких из следующих факторов, положительно влияющих на бэктест (результаты прогонки модели на истории), что и создает у трейдера завышенные ожидания от своей модели. В этой части мы рассмотрим основные источники оверфиттинга, в следующей — поговорим о способах избежания или минимизации оверфиттинга при историческом тестировании моделей.

( Читать дальше )

Робот "Внутренняя сила"

- 02 марта 2018, 10:37

- |

---

Помните из физики понятие потенциальной энергии и кинетической?

Лук с натянутой тетивой имеет высокую потенциальную энергию. Потенциальная энергия ещё не реализована, но она есть и её можно измерить.

Например велосипедист на вершине горы стоит на месте, но обладает высокой потенциальной энергией.

( Читать дальше )

Торговля природным газом. Почти грааль :)

- 27 февраля 2018, 04:24

- |

Рынок природного газа штатов достаточно замкнутая система, все что добывается то и потребляется внутри. Правда есть немного импорта из Канады, но он весь компенсируется экспортом в Мексику и через недавно запущенные терминалы LNG. Последние пару лет итоговый баланс крутится около нуля плюс/минус доли процента. Таким образом внешнее влияние на цены исключается, разберемся что на них влияет внутри.

Газ обладает ярко выраженной сезонностью. Летом его потребление в основном состоит из двух примерно равных частей это генерация электроэнергии и химическая промышленность. Зимой, Америка начинает активно использовать пригодный газ для отопления (его доля среди прочих отопительных систем составляет порядка 50%) и в пики холодов, доля отопления в общем потреблении газа доходит до 30-35%, а это уже ощутимая доля, которая в свою очередь существенно влияет на цену.

Отлично! мы нашли зависимость которую можно торговать. Давайте разберемся подробнее от чего и как все таки зависит цена. На первый взгляд конечно же от погоды, но проблема в том что прогнозировать более менее точно погоду на длительные периоды не умеет ни одна из существующих на сегодня моделей, впрочем нам это и не нужно.

( Читать дальше )

wti cot

- 24 февраля 2018, 11:10

- |

За последнюю неделю наблюдается небольшое снижение спекулятивных позиций и параллельно сокращение хеджа производителями.

Если посмотреть на графики более близко:

( Читать дальше )

Поиск бегемотов (робот)

- 22 февраля 2018, 10:31

- |

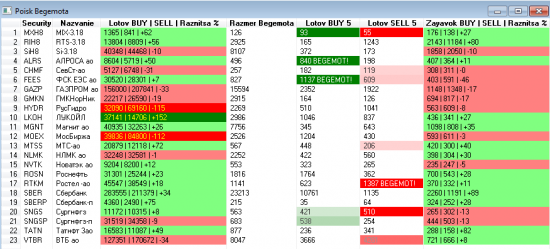

Робот одинаково работает с фьючерсами и с акциями.

Описание полей.

Security и Nazvanie — это код бумаги и её краткое название. Робот умный, он сам находит ближайший фьючерс. За 3 дня до экспирации он возьмёт следующий — более дальний.

---

Lotov BUY | SELL | Raznitsa %. Не все знают, но биржа транслирует в КВИК суммарное количество контрактов (лотов) на покупку и на продажу. Это все лоты для акций и все контракты для фьючерсов, выставленные трейдерами. Считаются даже очень дальние ордера за пределами видимости стакана.

Вам не нужен робот, чтобы их отслеживать. Вот они:

( Читать дальше )

Почему правильному Трейдеру НЕ нужны Инвесторы

- 21 февраля 2018, 13:32

- |

восторгаюсь их саморекламой по привлечению Инвесторов((((. То, что 19 из 20 хур сливают(((, мы уже знаем.

но если молчаливый Джон или Семён нормально торгует 3-4 Года с разумными коэффициентами, то почему он не ищет Инвесторов? Почему он не пишет простыни о своём величии?

сложим 2 и 2. Кто пойдет в Инвесторы к Правильному Трейдеру? Тот, кто знает его резалты за 2-3-4 Года и видит Сделки.

а кто видит Сделки и знает его резалты?

правильно, его Брокер...

Брокер и «подгонит» Инвесторов...

а клоунам, пиарящим себя на каждом заборе, Брокер их не «подгоняеТ»? Почему? А потому что знает резалты и Сделки самопиарящихся хур(((

Вам Брокер не «подгоняет»? Значит, продолжаем Работать…

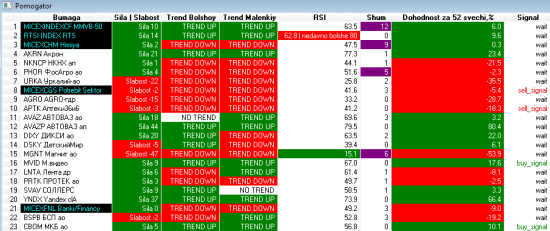

Робот Помогатор

- 19 февраля 2018, 10:09

- |

Робот предназначен для долгосрочных фундаментальных инвесторов. Это попытка подружить Уоррена Баффета с техническим анализом.

Робот анализирует отраслевые индексы и все входящие в них акции. В обойме робота 91 инструмент, в том числе Индекс ММВБ, РТС и три валюты: доллар-рубль, евро-рубль, евро-доллар.

---

В основе робота две скользящие средние:

1. Мувинг с долгим периодом 52 недели (год)

2. Мувинг с коротким периодом 13 недель (квартал)

( Читать дальше )

Опционы для Гениев (стратегия "Г2")

- 14 февраля 2018, 16:14

- |

Следующая стратегия. Тут я постараюсь дать вопросы, которые, надеюсь, смогут открыть ответы на свойства опционов. Тут будет все. И мани менеджмент и направление и даже опционы.

Посмотрим направленную стратегию на опционах. Почему то считается, что надо покупать кол при прогнозе роста рынка. Однако, продажа пута более эффективный способ получения прибыли. Если бы я знал как рисуются уровни, которые ни когда не пробиваются, я конечно, продавал бы опционы. Но проблема заключается в том, что я не знаю таких уровней. Поэтому необходимо иметь план, что если это не тот уровень. А если есть такой план, то все уровни пропадают. Вернее, теперь нам все равно где эти уровни. Где нарисуем там и будут.

Я уже писал про ДХ и там было выравнивание дельты по экспирации. Вот сей час мы рассмотрим эту стратегию внимательнее. В любой стратегии должен быть план. Не тот, который у вас на окне в горшке растет, а план торговли. Наш план будет иметь некий набор правил. Пойдем мы от обратного и решим для себя, сколько денег мы хотим заработать в этом месяце или недели. Потом от этого мы рассчитаем, сколько денег нам надо. Допустим 15000 в месяц. Теперь мы проводим уровни. Вы можете растягивать фибоначи или волны, я проведу уровни тупо по страйкам. Теперь цена как то там движется и пересекает страйк 122500 с низу вверх. Я жду закрытие часа и продаю 5 опционов пут по 3 тыс на 15 штук. Ну и как обычно бывает, цена разворачивается и следующий час закрывается ниже 122500, скажем на 122160. Мы тупо продаем 5 фьючей. Теперь мы смотрим на P/L позиции на экспари и доводим ее до 15000 методом продажи какого ни будь опциона. Можно это сделать на ЦС, можно рядом, можно накопить убытков и потом вывести на нужную нам прибыль. Так, что бы на экспари всегда была 15000. Короче, цена долго болталась и улетела до следующего страйка. Тут вы можете устраивать подобную комедию, то есть добавляться, а можете сидеть ровно и ждать своих 15 штук. Или, закрыть тот профит и начать сначала. Ровно через месяц вы их получите, даже если цена вернется, вы начнете продавать опционы и поддерживать эту пятнашку. И не нужны вам все эти Греки.

( Читать дальше )

США активно играют на понижение нефтяных цен

- 13 февраля 2018, 09:51

- |

Цены энергоносителей в понедельник продолжили испытывать слабость. Продажи длятся уже вторую неделю и только за последнюю неделю потери составляли по спектру наименований от 7 до 9 процентов.

Главной причиной сохраняющейся слабости нефтяных цен остается стремительный рост добычи нефти в США, который только за последнюю неделю прибавил сразу 0,332 мб/д. Добыча составила 10,251 мб/д и тем самым превысила исторические максимумы ноября 1970 года. Показатель добычи подпрыгнул столь стремительно, что теперь скорое смещение СА и России и пьедестала лидеров кажется многим уже делом ближайшего будущего. Так ли это будет на самом деле, мы узнаем уже в текущем году. Формально, судя по предыдущему росту добычи, потенциал для этого имеется. Кроме того, буровая активность обещает поддержать дальнейший рост добычи — за минувшую неделю число активных буровых установок в США выросло до максимального с января 2017 года значения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал