Избранное трейдера Йоганн

Что я понял, обучая модели.

- 05 июля 2020, 12:53

- |

Вернее так: что я увидел, обучая модели. Всякие подобные темы любят поднимать трейдеры, они отлично располагают для пространных рассуждений о рынке и жизни, а я это, можно сказать, увидел наглядно. В общем, наблюдения не что-то гениальное, мной открытое, не грааль, но я это наблюдаю.

Что я делаю:

Играюсь с моделями ML, играюсь гипер-параметрами – параметрами самих моделей непосредственно и моими какими-то входящими параметрами. Смотрю как меняются результаты в зависимости от этих параметров.

Что я увидел:

- Где-то закономерностей объективно больше, где-то объективно меньше. Если прочесываешь график моделями (с разными параметрами) по мат. ожиданию OOS результатов совокупности моделей и по их распределению видно, что из каких-то графиков закономерности извлекаются на ура, а из каких-то со скрипом. В данном случае график это пересечение по тикер-TF-временной отрезок. Да даже если брать только тикер, некоторые, что называется, палку воткни, она зацветёт, а в некоторых надо очень постараться, чтобы нащупать нормальные закономерности.

- Похоже, действительно легче прогнозировать на короткие интервалы. Но эта закономерность выглядит не так, как её обычно преподносят. Обычно в ходу какая-то такая версия: чем ближе, тем легче, типа на минуты легче, чем на часы и т.д. Я бы сказал, что подтверждение находит скорее следующее: чем больше отношение горизонта прогноза к длине промежутка времени, данные из которого непосредственно участвуют в прогнозе. Ну т.е. если ты принимаешь решение по 50 свечам, то на 2*50 можно прогнозировать с большей точностью (winrate), чем на 10*50 и т.д. При этом в другом контексте, например, если ты ушел на TF выше, ты эти 10*50 сможешь спрогнозировать уже с хорошей точностью.

- Объективно раньше было зарабатывать легче. По ошибке из большого промежутка времени сначала какое-то время брал для обучения данные не самые свежие, а самые древние и удивлялся очень приличным результатам моделей, на свежих данных моделям можно сказать драматически сложнее извлекать закономерности.

- комментировать

- ★10

- Комментарии ( 32 )

Инфляция говорите 3.7% годовых.

- 05 июля 2020, 12:03

- |

вот пример

цена за воду была 31 стала 35

за каналью была 17 стала 19

несложным методом можно сообразить что цена выросла на 4 и 2 рубля, Это мало, однако это составляет 400/31=12% и 200/17=11.76% соответвенно получаем рост цен за камуналку 12% ну +-0.5%.

Камуналка -это бездонная прорва, выгоднее иметь выгребную яму.

А какой положительный вывод? Все компании продающие камунальные услуги будут только расти. Потребление снизилось? Самоизоляция? На тебе -рост цен за это!

Тарьте госпада весь шлак самароэнерго и прочий сброд, там жоская привязка к инфляции.

А теперь скажите, лахтинцы, при чем тут доллар, а? Наверное потому что насосы, подшипники, провода по продаже электричества все из китая за НИКАМУ НЕ НУЖНЫЙ ДОЛЛАР.

ИНФЛЯЦИЯ В 3.7% НУ-НУ, ПОВЕРЬТЕ СВОИМ ПЛАТЕЖКАМ И ПОСЧИТАЙТЕ.

КВАРТИРА ЭТО УЖЕ КАК БОХАТО ПОЛУЧАЕТСЯ, НЕ МОЖЕШЬ ПЛАТИТЬ ПО 12% ВСЁ БОЛЬШЕ И БОЛЬШЕ — ИЗВОЛЬ, МИЛОСТИ ПРОСИМ НА СЕЛО.

РАНЬШЕ Я ПОКУПАЛ КВАРТИРЫ, ТЕПЕРЬ Я ДУМАЮ(ПЕРЕСТАЛ БЫТЬ ДУРАКОМ) ЧТО КВАРТИРА ЭТО ЖУТЧАЙШЕ НЕВЫГОДНО, ЛИБО СДАВАТЬ ИХ, НО КАК ТОГДА ОБЕСПЕЧИТЬ У НЕЁ ДОХУ ПО СДАЧЕ ПО 15%ГОДОВЫХ? ДА НИ КАК! Ипотекой вам цены держут на высоте+бремя увеличивают на 12% всё больше и больше. Были бы они дешевые квартиры, как при Ельцине, так там и киловатчас один был по 0.5 что ли? Это прикинь как мы богато стали жить… 4.8 делим и получаем рост в 9.6 раза.

России не нужны доллары

- 05 июля 2020, 09:32

- |

Если выбрасывать их на валютный рынок, то экспортировать несырьёвку будет невыгодно. А куда их ещё девать? Правительство делает вид, что всё нормально, пусть и дальше растут резервы до бесконечности. Но так не должно быть. Зачем вывозить из России природные богатства? Какой смысл в этом грабеже своей страны, своего будущего, будущего детей и внуков?

Давно прошли те воровские времена, когда сплошным потоком шли банкротства российских предприятий и вместо товарной пустоты страна нуждалась в огромных объёмах валюты, чтобы покупать товары за рубежом.

Сегодня бардак с бесплатными неподелёнными госпредприятиями закончился. Российские предприниматели не хотят пускать иностранных конкурентов на российский рынок. Да и правительство в этом не заинтересовано. Вот и текут по привычке миллиарды ненужных нефтедолларов в российские резервы. Российский экспорт значительно превышает импорт.

( Читать дальше )

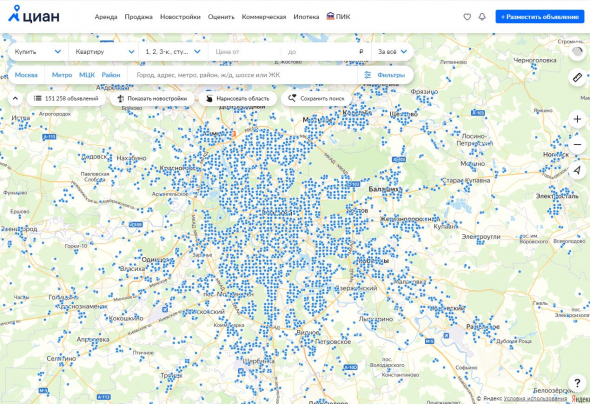

Реальная причина высоких цен на рынке недвижимости

- 04 июля 2020, 20:55

- |

Вот в Москве сейчас продается более 150000 квартир. Некоторые не продаются годами:

Как видим, львиная доля в пределах МКАД.

Есть такие люди — вечные продавцы, или люди, верящие в чудеса

Вот типичные ответы продавцов данной категории на ключевые вопросы при продаже недвижимости:

— Как долго вы готовы продавать квартиру? — Мы не торопимся.

— У вашей квартиры около десяти конкурентов с аналогичными характеристиками. — Наша квартира однозначно лучше. У нее нет конкурентов.

— Ваша цена опережает рынок на 5–10%. Покупатели видят это при изучении рекламных объявлений. Стоит оценить квартиру по рынку, чтобы процесс сдвинулся с мертвой точки. — Наверняка найдутся те, кому нужен именно наш дом, наша площадь и наш ремонт. Мы хотим получить именно эту цену, поэтому готовы

( Читать дальше )

Ожидали падения цен на недвижку ??? Ну-ну...

- 04 июля 2020, 19:00

- |

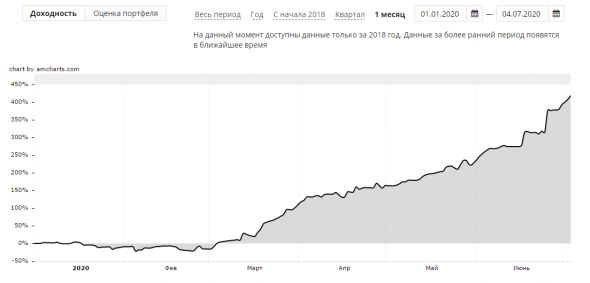

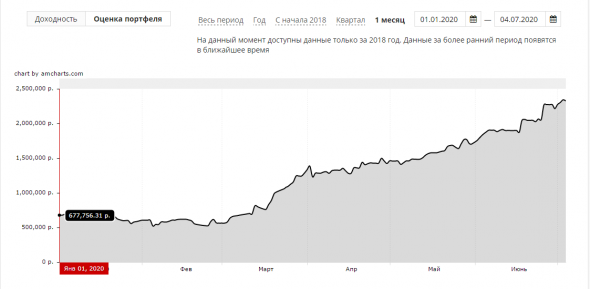

243% за I полугодие 2020 г. | ЛЧИ 2020 | Торговая система | Планы до конца года |

- 04 июля 2020, 14:47

- |

Продолжаю освещать результаты своей торговли для местной публики. Полугодие для меня выдалось достаточно успешным, благо волатильность возросла и позволила показать более менее достойные результаты. Итак приступим:

Результаты за 1 квартал я показывал тут

За 1 полугодие картина нарисовалась такая

в деньгах это выглядит следующим образом

( Читать дальше )

Я тут подумал о COVID-19 (пост 273)

- 04 июля 2020, 09:00

- |

Греф все еще держит многих сотрудников на удаленке.

А в метро стало много народу и многие без масок. А знакомая врач, доктор наук, говорит, что в ее больнице все койки-места заполнены.

Короче, многие расслабились и, думаю, зря.

Может это расслабуха вызвана была нашей статистикой перед голосовалкой?!

Почему же все страны не открывают границ перед нами?! Что они знают о covid-19 у нас в стране, чего мы не знаем у себя в России?!

Почему страны ЕС на нас наложили карантин?!

( Читать дальше )

Сovid оставил банковскую систему России практически без резервов

- 03 июля 2020, 15:30

- |

Из общего массива проблемных активов сформированными резервами на возможные потери банки покрыли лишь чуть больше половины — 4,9 триллиона рублей.

Таким образом, без покрытия остаются потенциально дефолтные кредиты на 3,6 триллиона рублей. При этом запас капитала в банковской системе на 1 мая составлял 4,2 триллиона рублей — на столько собственные средства банков превышали минимально допустимый уровень (8% для обычных банков и 10% — для системообразующих).

Иными словами, полное резервирование проблемных активов может оставить банковскую систему практически без «подушки безопасности». Более того, «при создании резервов в полном объеме показатель достаточности для некоторых системообразующих банков упал бы ниже минимально допустимого уровня», предупреждают аналитики Райффайзенбанка.

Чтобы этого не происходило, ЦБ ввел регуляторные послабления: банкам разрешено не признавать ухудшение кредитного качества заемщиков, если оно произошло вследствие COVID-19, и не создавать резервы по таким кредитам.

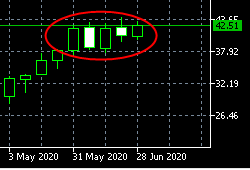

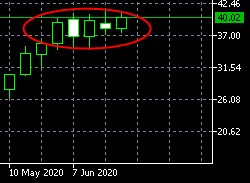

Второй месяц стоялово на рынке.

- 03 июля 2020, 14:59

- |

Вола в разы упала в сравнении в прошлыми месяцами.

Драйверов вверх нет, да и на чем?

И вниз так же не падаем, неясно что там с вирусом когда вакцина, что там дальше ФРС будет делать, и когда откроют экономику.

Все в ожидании.

Да ладно бы по дням стоим но и внутри дня ловить уже нечего больше месяца чего раньше давно не наблюдалось.

Недельки смотрим.

Брент и лайт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал