Избранное трейдера Ольга

Перспективы рубля - широкий взгляд

- 15 апреля 2020, 10:04

- |

Прислушавшись к риторике аудитории – пришел к выводу, что пора заняться анализом рубля и выявите перспективы «деревянного».

Как Вы уже поняли, в этой статье пойдет разговор о рубле, также рассмотрим прикладной вопрос, что делать с отечественными активами. Я приглашаю Вас в путешествие по базовым теориям оценки валюты, которые будут рассмотрены в процессе анализа перспектив российского рубля.

Также, рад буду видеть Вас в своем канале Телеграмм: https://teleg.one/khtrader

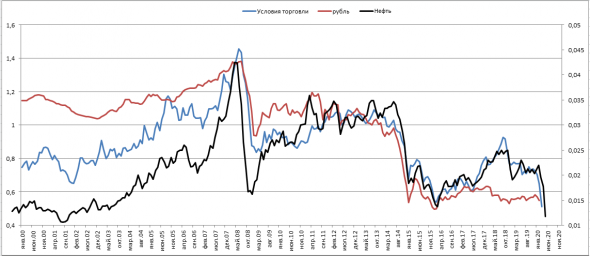

Итак, начнем повествование с печального момента, а именно жуткой зависимости национальной валюты от мировых цен на нефть и нефтепродукты. Что бы кто ни говорил, а рубль остается, максимально привязан к ценам на «черное золото».

Первая теория оценки валюты пришла к нам из теории международной экономики и называется «условия торговли». Она достаточно проста, это всего лишь соотношение цен экспорта и импорта, проще говоря, показывает, сколько можно купить единиц импорта, за единицу экспорта при нынешнем уровне цен.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 18 )

Почему я считаю, что дно ещё не достигнуто

- 13 апреля 2020, 15:39

- |

В конце прошлой недели видел большое количество постов и мнений, что падение на рынках отменяется, ФРС выкупит ВСЁ, и мы снова будем расти до небес. Это верно, ФРС, действительно, выкупит ВСЁ, ну или почти всё, но даже не смотря на это, я считаю, что дно ещё не достигнуто. Систему количественного смягчения/стимулирования или попросту вливания ликвидности придумали во время прошлого кризиса, и тогда она сработала, но тогда был именно финансовый кризис, а сейчас кризис реального сектора. Залить деньгами банки, у которых лопнул пузырь, и залить деньгами всю экономику, которая, по сути, встала – большая разница. Да, QE в современном его виде, практически не ограничен, и многократно превышает первые его версии, но, повторюсь, экономика стоит, она не воспроизводит деньги, и все эти вливания напечатанных денег будут просто проедаться.

Безусловно, в моменте, если денег в системе будет больше, чем нужно, они будут оседать на рынке, но проф. участники прекрасно видят ситуацию. Они видят, что платёжеспособный спрос сокращается, прибыли компаний падают, мировая торговля стоит, расходы и убытки растут. Кто будет покупать акции компаний в таких условиях? А вот на долговом рынке ожидается высокий спрос на американские деньги, потому что далеко не каждая страна может себе позволить безграничную эмиссию, тогда как проблемы у всех примерно одинаковые. Так что банки и фонды, выбирая инструменты для инвестиций появившейся ликвидности, на мой взгляд, скорее выберут международные долговые инструменты, нежели акции.

( Читать дальше )

Торговля опционами как реальный бизнес. Считаем ROE.

- 13 апреля 2020, 13:39

- |

Представим, что крупный акционер, обладающий большим капиталом, выбирает между тем, как открыть новый мусороперерабатывающий завод и вложиться в торговлю опционами. Как сравнить что лучше?

Нужно подсчитать ROE.

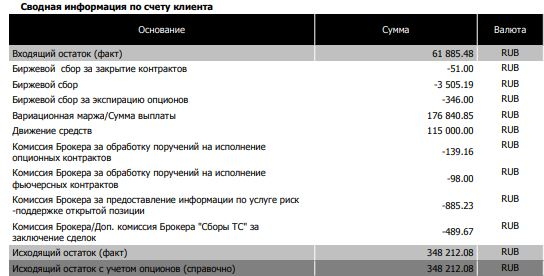

Я публиковал свою эквити за 1-ый квартал здесь, теперь мне стало интересно посмотреть на комиссионную составляющую процесса.

Делаем запрос брокеру на выгрузку данных с 09.01.2020 по 10.04.2020, получаем следующее:

Входящие активы (уставный капитал) = 62 000

Довнос (вклад в имущество) = 115 000

Исходящие активы = 348 000

Выручка = 177 000

Чистая прибыль = 171 000

Комиссия биржи = 3 902

Комиссии брокера от сделок = 727

Комиссия брокера за плечо = 885

Так как торговля идет на ИИС тип (Б), налоги отсутствуют и про 13% можно забыть. Все расходы учтены.

Теперь самое интересное, считаем ROE:

( Читать дальше )

Нет счастья в интрадее

- 10 апреля 2020, 21:26

- |

— Ну, что, как твои дела, интрадейщик?

Мой брат задаёт мне этот вопрос весь последний месяц, делая предательский акцент на последнем слове...

Но, обо всём по-порядку.

Уже писал о том, что 15 лет жизни я угробил на поиск Грааля в интрадейной торговле. Хотел разбогатеть… Нет, мне не нужны были океанские яхты или виллы на Канарах, я просто хотел много капусты. Как кролик, просто хотел завалить всю свою норку капустой, вот и всё. Простое кроличье желание :-)

Думаю, что многие, приходя в этот бизнес, испытывают похожие чувства… Все мы в чём-то кролики, да :-)

Так вот.

Два года назад я внезапно поумнел и решил покончить с внутридневной торговлей. Перешёл на дневной таймфрейм и дела сразу наладились. Можно сказать, я нашёл свой Большой Грааль. Кстати, любимчик смартлаба Карпуха — младенец по сравнению со мной, ведь у него только 10 лет бесплодных попыток найти Грааль, до моих 15 лет ему ещё далеко (ни в коем случае не желаю ему такой участи).

В общем, торговый Грааль найден, живи — не тужи. Но тут случился 2020-й год и на крыльях летучей мыши прилетел какой-то вирус. Рынок пустился в пляс. Проклятые гэпы каждый день… Да какие! По 5-8% в разные стороны, с ума сойти можно… На таком зверском рынке мой Грааль «прохудился» и я начал искать лекарство против

( Читать дальше )

Определение размера позиции – верный ключ к успеху в трейдинге.

- 10 апреля 2020, 15:55

- |

Дэвид Стендаль о сезонных паттернах

Как системный трейдер, я люблю программировать всё таким образом, чтобы в разгар торговли я мог сохранять спокойствие и позволять системам самостоятельно принимать все торговые решения.

Имея более чем 25-летний опыт в трейдинге и разработке торговых систем, основанных на импульсах и моделях, Дэвид Стендаль уделяет важную роль управлению рисками. Стендаль является учредителем и президентом инвестиционной компании Signal Trading Group (SignalTradingGroup.com) и занимается торговлей на глобальных фьючерсных рынках. Он придерживается систематического, эффективного и высокодиверсифицированного режима торговли. Принимал участие в создании различного финансового программного обеспечения, которое сосредоточено на оценке торговыхсистем, определении размера позиции и построении портфеля. Информацию о нем вы можете отслеживать в его аккаунте в Твиттер @ David_Stendahl.

( Читать дальше )

Топ лучших бесплатных скринеров для акций

- 09 апреля 2020, 15:43

- |

Отобрал самые лучшие и удобные сервисы для поиска акций. Среди множества торговых инструментов на американских рынках (и не только) эти ресурсы помогут вам отобрать лучшие акции для торговли и инвестиций.

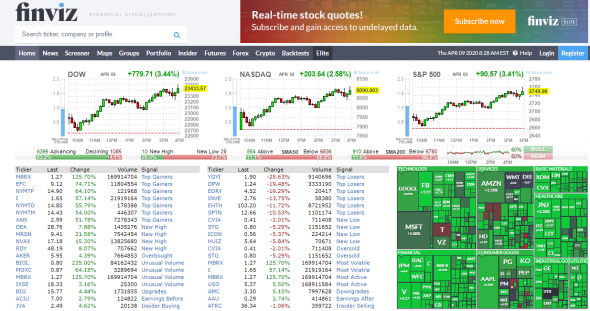

1.FINVIZ

Финвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

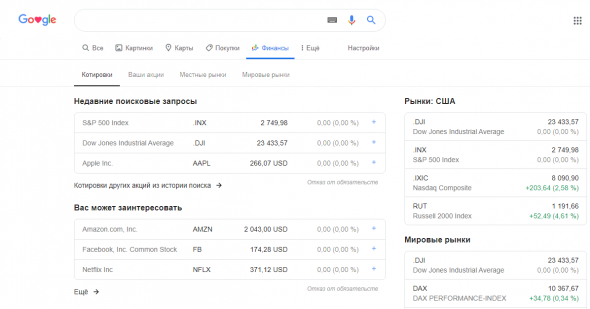

2. Google Finance

https://www.google.com/finance/stockscreener

Разработка от компании Гугл. Позволяет отслеживать новости по выбранным акциям и облегчает отбор путем ввода нужных критериев.

( Читать дальше )

Тактика и стратегия дилетанта. Мозговик #4-2020

- 09 апреля 2020, 15:03

- |

Тактика. Инфляция и золото. Нефть. Рубль.

Ссылочка: http://mozgovik.com/a/20200409.pdf

Подписка по емейлу: http://mozgovik.com/

Палю грааль от PROSTGUIDE.RU

- 09 апреля 2020, 12:04

- |

Хочу поделится с вами одним из действительно работающих паттернов Price Action - Метаструтурный зеркальный паттерн. В основе данного паттерна, лежит идея о том что время от времени на рынке образуются ситуации, когда цена начинает повторять свои предшествующие движения как бы в зеркальном отражении.

С помощью определения точек от которых цена в рамках зеркального паттерна с некоторой вероятностью отразится в будущем, можно определить не только точку входа, но и максимально точно рассчитать размер тейк-профита.

Грааль тут

без стоплоссов все заработают

- 07 апреля 2020, 12:38

- |

Привет всем!

Продолжим нашу прибыльную страховую деятельность, которую может легко вести даже домохозяйка.

Но мы немного изменим подход и теперь мы будет покупать одно и продавать другое, чтобы нам хватило в итоге 20000 рублей на все. Можно так заработать на безбедное будущее себе и ребенку.

Конечно, хорошо, если у вас есть 200000 рублей на страховую деятельность, но если нет, то придется заниматься так.

Минусы- тут нет недельных опционов и придется около получаса в дневное время торговаться за цену страховок, как при продаже, так и при покупки. А при 200000- можно быстро покупать и продавать ликвидные опционы на индекс РТС.

Да, чтобы понимать о чем тут- можно прочитать все мои статьи, которые вышли позже 18.03.20-го года. И смотрите видео, адрес которого есть в описании канала. В последних видео есть инструкция.

Мы продавали два пута (страховки от падения сбербанка ниже 19000 рублей) по 662, а сейчас они стоят 392. Надо откупить их- 662-392= 270*2= 540+ старая прибыль 4690= 5230… Это белое.

( Читать дальше )

Плохие новости

- 07 апреля 2020, 12:30

- |

С желанием заработать кучу денег. Особенно трейдеры.

Да и многие инвесторы. Доходность меньше тысячи годовых не устраивает. Особенно, у кого счета небольшие 2-5 тыс долл.

Да, на рынке бывает некоторые инвесторы или трейдеры делают супердоходность. Но их единицы. И в основном это часто удача. Либо человек очень опытный и занимается профессионально финансами. Тут нужны и знания и умения и опыт.

Много кто пишет в личку, подскажи мол, акции и куда вкладывать. И высокая доходность обязательно.

Но я не даю таких советов. Тут не все так просто. Важно правильно войти в рынок, понимать что за акция это. Понимать, что вы будете делать в той или иной ситуации. И еще ряд важных вопросов и нюансов. Человек без опыта, особенно который еще не знаком с просадками и не имеет правильной психологической подготовки. Не справится...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал