Избранное трейдера Виктор

Мои опционные тараканы.

- 07 июня 2019, 23:14

- |

Решил для себя сделать оценку популяции этих милых насекомых. Но, возможно, такая занятная семейка кому то еще пригодится?))

Таракан первый.

Никогда не сидеть подолгу в продаже волатильности. Не верить даже уважаемым людям, что iv>>rv почти всегда, хватать достойные хлебные крошки быстро и решительно, затем не менее решительно ховаться под плинтус.

Таракан второй.

Ежели в продажу волатильности все-таки занесло, не заниматься «защитой краев» и прочими интеллектуальными игрищами, а постоянно с максимально разумной частотой рехеджить позицию. Все мысли о возвратности цены, возвратности волатильности и возвратности денег отложить. Потом, под плинтусом в уюте и безопасности успеем их просмаковать.

Таракан третий.

Не бояться покупать волатильность. Купив же оную, не торопиться с рехеджем. Частый рехедж убивает прелести длинной гаммы с надежностью и неотвратимостью хозяйского тапка.

Таракан четвертый.

Ничего не любить. Не любить ни купленную волатильность, ни проданную, ни меднокрылых кондоров, ни ядовитых змей, ни прочую конструктивную геометрию. Любить только себя сидя под плинтусом.

Таракан пятый.

… убежал. Пятница, знаете-ли, у всех свои дела. Но, при необходимости, поищем))

- комментировать

- ★19

- Комментарии ( 53 )

Куда в опционах пропадают деньги?

- 04 марта 2019, 15:07

- |

п1. Первая причина опционных катастроф — ошибка в управлении рисками.

Люди приходят с депозитом грубо 50 тыр, им кто-то рассказал, что "опционы — грааль и вообще можно в легкую сделать +1000% за пару дней", встают на весь депозит (в лонг вставать ведь безопасно, мы же все помним про это, да?) — и через недельку с ужасом видят окровавленные ошметки счета. Понятно, что возиться дальше желание пропадает.

Потом приходят чуть поопытней. Им уже рассказали, что "профи в основном продают — и это легкие деньги. 50-60% годовых — не вопрос". Депозит уже тысяч 300. Продают края и, наверное, 5-10 недельных экспираций могут пройти вполне благополучно. Сначала продают по 1-2 лота, потом входят во вкус, продают по 10 лотов. Но бентли на эти копейки не купишь. Начинают грузить ГО по 50-80% в начальный момент. Дело же верное. Управление позицией примерно на уровне рассуждений: "Вот когда фьючерс дойдет до страйка, тогда и буду думать что делать. Или начну делать дельта-хедж, или отроллирую в следующий страйк

( Читать дальше )

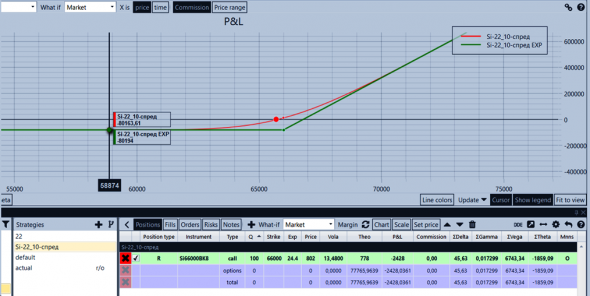

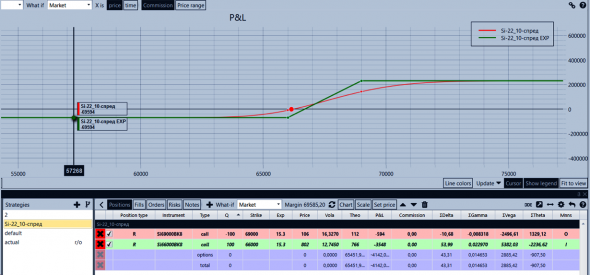

Пример отработки движения на Si на месячных опционах на реальных сделках. Кратенько.

- 16 ноября 2018, 10:37

- |

22.10.18. Открытие сделки. Основание для открытия — находимся у нижней границы предполагаемого диапазона хода цены (ниже покажу на дневке).

Цель — движение б/а до 69.

31.10.18 Цена стоит на месте, затем таки идет в нашу сторону. Достраиваем пропорциональный спред.

( Читать дальше )

Пример комплексирования методик направленной торговли на месячных опционах с отработкой флета на недельках. Реальные сделки.

- 21 сентября 2018, 16:02

- |

Эпиграф: «Заранее приношу извинения, что не о Скрипалях, Боинге, пенсиях и НДС, а о какой-то ерунде…»

Коллеги, всем добра! Хочу продемонстрировать пример объединенной работы различных торговых опционных стратегий.

Ранее: https://smart-lab.ru/blog/490930.php мною была представлен пример простейшей стратегия опционной направленной торговли от покупки, с некоторым минимальным вмешательством и корректировкой в процессе всего торгового периода. Как я уже отмечал, направленная торговля обеспечивает наиболее прибыльную торговлю в случае реализации прогнозируемого движения, применение же опционов в этой системе дает возможность в случае неблагоприятного развития ситуации ограничить максимально возможный убыток фиксированным значением в пределах установленного риска. Причем, в отличие от применения стоп-лосса, эта возможность сохраняется вплоть до срока экспирации опциона, что дает шанс пересидеть неблагоприятный период и дождаться таки реализации нужного сценария.

( Читать дальше )

Проект "Александр едет к Дедушке Баффету". Часть 3. осталось 48 дней - о "Стратегическом Инвестировании"

- 14 марта 2016, 07:01

- |

Предыдущие серии цикла:

часть # 0 Американский Шадрин: В гости к дедушке Баффету

часть # 1 Как меня забаннил Шадрин

часть # 2: 50 Дней до поездки к Баффету, или почему долгосрочным инвесторам надо переходить с отрубей на пиво

сегодня Часть # 3: 48 Дней до поездки к Баффету, или о стратегическом подходе к инвестированию

Итак, продолжаем то, что начали в части 2

Я повторю тезис из предыдущей статьи, немного его переформулировав и добавив третий пункт

- Системы фундаментального анализа, основывающиеся на балансовой стоимости компании, не работают для компаний 21-го века, основная ценность которых заключается в их Стратегии: брэндах, патентах, интеллектуальной собственности, бизнес-модели

- Модель Грэма Додда была разработана для индустриальной экономики, когда часто единственными активами компаний были их производственные активы. Тогда «value investing» прекрасно работала, теперь же утратила актуальность.

( Читать дальше )

Волны Вульфа и мои дополнения к классической теории

- 28 января 2016, 23:21

- |

Посвящается Волнам Вульфа. Заранее хочу отметить, что все графики представляют бычью формацию, это не укор, не намек и не пожелание просто влом еще 9 графиков рисовать))).

Немного по теории:

Условные обозначения:

- 1,2,3,4 и 5 – вершины. Вершина – это экстремум, образовавшийся при изменении направления движения цены.

— Торговая точка – точка, в которой совершается торговая операция. Различают три вида торговых операций – 1. Вход в позицию (совершается операция по покупке или продаже актива); 2. Фиксация прибыли (совершается обратная первоначальной операции торговая сделка); 3. Фиксация убытка (вынужденная обратная первоначальной операции сделка в случае движения рынка против открытой позиции).

ВАЖНЫЙ МОМЕНТ: нельзя искать «волну», пока не сформированы точки 1, 2, 3 и 4. Для схемы покупки вершина 3 должна быть ниже вершины I. Для схемы продажи она должна быть выше вершины 1. Кроме того, на лучших волнах вершина 4 будет выше вершины 1 для схемы покупки и ниже 1 для схемы продажи.

( Читать дальше )

Синтетика нам в помощь.

- 07 сентября 2013, 21:17

- |

Победитель навеял своим постом ;-)

В начале небольшое отступление. Представьте, что в одну руку Вы берете 3 стальных шарика, а в другую – 3 пластилиновых такого же размера. Теперь сжимаете обе руки. Что получилось? Стальных шариков осталось 3, а из пластилиновых получился комок неопределенной формы.

Тоже самое происходит и с опционными позициями. Казалось бы у победителя есть 3 разумные идеи: непропорциональный стрэддл, страховка от флэта и отскок от уровней. И графики по отдельности этих позиций выглядят как обычно. Но посмотрите как выглядит график общей позиции

Рисунок 1.

График прибылей и убытков всех трех позиций.

( Читать дальше )

Ценная подборка №25. Случайность или закономерность (торговые методы)

- 02 декабря 2011, 19:52

- |

Брюс Бэбкок

Одни трейдеры верят в то, что рынок эффективен. Другие верят, что он не эффективен. Одни покупают портфель индексных акций и сдаются на милость рынка, другие строят сложные прогностические модели, пытаясь предугадать дальнейшее движение рынка. Ошибаются и те и другие. Рынок не является абсолютно эффективным, то есть рыночные колебания не абсолютно случайны. Но и прогнозировать дальнейшее движение тоже бессмысленно, потому что угадать направление рынка еще не означает получить прибыль. Как нельзя лучше рынок характеризует знаменитый афоризм Брюса Бэбкока: «Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно». В этой статье я попытаюсь показать, чем предсказание ценовых колебаний отличается от зарабатывания денег.

Теория эффективного рынка подразумевает абсолютную случайность рыночных колебаний. Вся доступная информация уже заложена в цене актива, и все ценовые колебания являются случайными отклонениями от справедливой стоимости актива. Не существует недооцененных или переоцененных активов и любая попытка «обыграть рынок» в долгосрочной перспективе обречена на провал. Не существует ни фундаментального, ни технического анализа. Единственной эффективной торговой стратегией, по мнению сторонников эффективного рынка, является покупка всего индекса фондового рынка. Чтобы опровергнуть эту теорию, я проведу один эксперимент.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал