Избранное трейдера _xXx_

Опционы для Гениев (... а что Улыбка?)

- 10 марта 2018, 18:08

- |

Я было приготовил топик про зиг заг, но вы меня опередили. Однако, в обсуждениях были затронуты интересные темы. Темы не простые и я их хотел упустить, но видимо без них нельзя. Зиг заг потом разберем. Без данной темы не получиться.

Как мы помним из философии биржевой торговли, тут нет «бесплатного супа». То есть, если вы принимаете на себя риски, то вам за это платят. Если вы снимаете с себя риски, то платить приходится вам. Этот главный принцип и заложен в опционную модель. Я уже писал, что ноги стредла стоят на одном стандартном отклонении из расчета волатильности опциона. И тоже самое происходит внутри опциона. Если у вас продан стредл его профиль поднимается на одну тету в день, а зоны без убытка оказываются на ОСО (одно стандартное отклонение) от места, где был БА, когда вы вошли, через этот один день. Финрез получается из тетты минус на сколько ушел БА. И если актив остался стоять на месте, нам начисляется вся тета. Если актив немного сдвинулся: тета минус сдвиг. И если актив сильно ушел, больше чем вола опциона, теты не хватит, что бы покрыть сдвиг БА. Сдвиг определяется накопленной дельтой позиции.

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 70 )

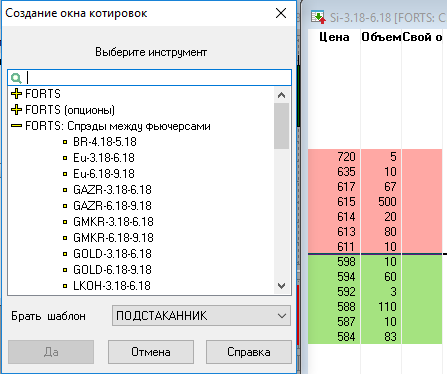

Роллирование фьючерса из одной серии в другую при помощи календарного спреда

- 09 марта 2018, 20:35

- |

Пример использования спреда (роллирования позиции):

Инвестор А имеет длинную позицию в объеме 4 контрактов RIM3. Для того, чтобы перенести свою позицию из RIM3 в RIU3, инвестор А должен купить 4 календарных спреда RIM3RIU3. В результате он закрывает 4 позиции по RIM3 и открывает 4 позиции по RIU3.

Результат торговли спредами:

| Позиция по первой ноге | Позиция по второй ноге | |

|---|---|---|

| Покупка спреда | Короткая позиция | Длинная позиция |

| Продажа спреда | Длинная позиция | Короткая позиция |

Судя по архиву, торгуются они уже с 2013.

и даже стакан непустой.

( Читать дальше )

Хочу и буду. Лабковский. Рецензия

- 09 марта 2018, 18:18

- |

Если коротко обобщить, то...

- Большинство из нас имеют покалеченную психику

- Причина: наши родители (как минимум у половины из нас отцы алкаши)

- Проявление: мы не умеем себя любить и это находит свое отражение в наших отношениях с окружающими.

- Следствие: наши дети будут такими же невротиками как и мы, т.к. мы будем вымещать на детях свои комплексы и неправильно их воспитывать.

- Что делать? Полюбить себя. Делать только то, что хочется.

- я уже в значительной степени созрел психически, но лучше осознал, что происходило со мной с 17 до 30 лет

- мне повезло с мамой, которая с одной стороны меня любила, с другой — давала мне достаточно свободы

- себя надо любить, это базис, который решает все остальные проблемы

- детей надо любить и давать им свободу

- деньги и гонка за деньгами фикция

- 90% российских мужиков одинаково забивают на детей, оправдывая это работой

- мне повезло с женой, но мой выбор тоже был не просто так

( Читать дальше )

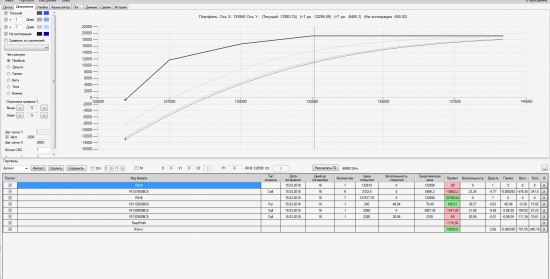

Опционы для Гениев (практика4)

- 28 февраля 2018, 13:19

- |

Мы пришли к 130 страйку. Вчера мы закрыли лодочника 132 страйка и вот у нас новый страйк. Мы будем переезжать на недельках. Я продал еще один колл 130 за 2170 и купил фьюч 130000. Теперь на эти деньги я покупаю два недельных пута по 750 на 1500. У меня еще 670 остается. Ну и там еще с прошлого раза был запас. Поэтому я не буду жадничать и откуплю 127500 колы. Так что бы у меня на этом страйке висело 5 опционов. При этом плановая прибыль составит 19700. Так как мы стремимся получить 16000 у нас лишние 3709. Можно было бы откупить еще 127, но жаба давит. Думаю ни чего случится не должно, а этот запас нам пригодится.

Теперь, что мы будем делать с недельными опционами. Остался один день. Фактически я купил два коротких фьючерса и завтра мне их выдадут по цене 130000. Если цена будет ниже, то общая конструкция выровняется на экспирацию. Если будет выше, то мне эти фьючи не нужны, да и их мне не дадут. То есть все произойдет в автоматическом режиме, надеюсь.

При подходе к 127 страйку будем посмотреть. Мы можем разрядить там обстановку если закроем часть позиции и перенесем ее на 130 или 125.

( Читать дальше )

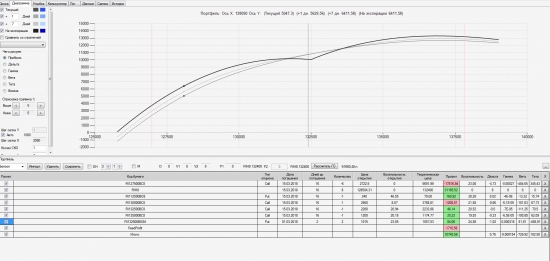

Опционы для Гениев (практика3)

- 27 февраля 2018, 14:51

- |

Вчера день тяжелый и я не торговал. Сегодня началось. Мы вернулись к 132500 и я продал один колл. Через час цена закрепилась выше. У нас получается 19279 на экспари, а план у нас 16000. Ну оставим этот запас что бы похулиганить. Пока так. Я не стал откупать 127500, там волатильность большая. Буду откупать когда цена туда пойдет и они начнут дешеветь.

Что бы не мучатся и проверять позицию каждый час, а там запил похоже, я захеджусь недельными опционами. Куплю путов 132500 2 шт. И что бы их компенсировать продам 135000 одну штуку. Когда цена отойдет от страйка, поменяю путы на фьючи.

( Читать дальше )

Торговля природным газом. Почти грааль :)

- 27 февраля 2018, 04:24

- |

Рынок природного газа штатов достаточно замкнутая система, все что добывается то и потребляется внутри. Правда есть немного импорта из Канады, но он весь компенсируется экспортом в Мексику и через недавно запущенные терминалы LNG. Последние пару лет итоговый баланс крутится около нуля плюс/минус доли процента. Таким образом внешнее влияние на цены исключается, разберемся что на них влияет внутри.

Газ обладает ярко выраженной сезонностью. Летом его потребление в основном состоит из двух примерно равных частей это генерация электроэнергии и химическая промышленность. Зимой, Америка начинает активно использовать пригодный газ для отопления (его доля среди прочих отопительных систем составляет порядка 50%) и в пики холодов, доля отопления в общем потреблении газа доходит до 30-35%, а это уже ощутимая доля, которая в свою очередь существенно влияет на цену.

Отлично! мы нашли зависимость которую можно торговать. Давайте разберемся подробнее от чего и как все таки зависит цена. На первый взгляд конечно же от погоды, но проблема в том что прогнозировать более менее точно погоду на длительные периоды не умеет ни одна из существующих на сегодня моделей, впрочем нам это и не нужно.

( Читать дальше )

Джон Рокфеллер врачи открыли ему глаза на правду: Потрясающий совет долголетия!

- 26 февраля 2018, 11:17

- |

Посвятив 50 лет своей жизни накоплению капиталов, он прославился, как самый богатый человек в США, так же как невероятно жадный, а после 50 отдавал свои богатства беднякам, при этом был прославлен своею щедростью. Поначалу все ненавидели Джона за алчность и чванливость, но пойже хвалили и благодарили за доброту и сострадание.

Всё это в конце концов сгубило его здоровье. После 50 миллионер выглядел невероятно старым, и был похож на мумию, волочащую свои конечности при ходьбе, хотя в молодости обладал крепким здоровьем и не менее крепким телосложением. Доведён был он до этого постоянной спешкой, потрясениями, напряжением. При падении доходов он начинал хандрить. Так один раз, перевозя зерно, цена которого превосходила 40 тысяч долларов, при этом он пожалел денег на страховку груза, в ту ночь был поднялся сильный ураган. ДжонРокфеллер так испугался о потери груза, что дождавшись рассвета, побежал к страховщику. Пойже он узнал, что с грузом всё в порядке, но был огорчён тем, что пришлось оплатить 150 долларов за страховку, и от этого слёг на несколько дней. И даже

( Читать дальше )

мысли по нефти и золоту

- 24 февраля 2018, 22:01

- |

выросла ли добыча на 70%?

может упал спрос?

( Читать дальше )

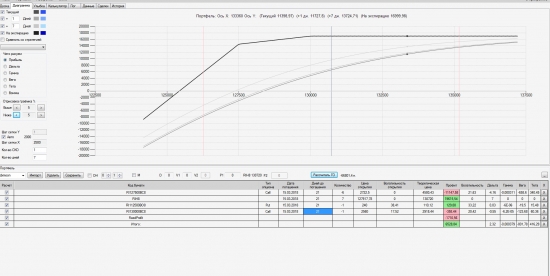

Опционы для Гениев (практика2)

- 22 февраля 2018, 21:03

- |

сделки так

RI130000BC8 |

Продажа |

2560 |

1 |

RIH8 |

Купля |

130220 |

1 |

RI127500BC8 |

Купля |

4180 |

2 |

RIH8 |

Продажа |

130200 |

2 |

Серией этих топиков я хочу подвести к одной мысли. Не важно, куда пойдет цена. Не важно, какая у вас торговая стратегия. Важно какие риски вы на себя берете. И какие прибыли планируете.

Книги, которыми вдохновлялся Барак Обама, когда был президентом

- 21 февраля 2018, 16:14

- |

1. Думай медленно… Решай быстро — Дэниел Канеман

Канеман на самом серьезном уровне и доступными словами объясняет, как устроен наш мозг, как устроено наше мышление, как работает механизм приятия решений человека. Наши действия и поступки определены нашими мыслями. Но всегда ли мы контролируем наше мышление? Нобелевский лауреат Даниэль Канеман объясняет, почему мы подчас совершаем нерациональные поступки и как мы принимаем неверные решения.

2. Задача трех тел — Лю Цысинь

В те времена, когда Китай переживал последствия жестокой «культурной революции», в ходе секретного военного проекта в космос были посланы сигналы, чтобы установить контакт с инопланетным разумом. Один из сигналов подхватила цивилизация, находящаяся на краю гибели, и теперь пришельцы готовятся вторгнуться на Землю. Узнав об этом, люди разделились на тех, кто готов отдать наш порочный мир под управление высшего разума, и тех, кто до последнего будет бороться против этого вторжения.

3. Короткая фантастическая жизнь Оскара Вау — Джуно Диас

«Короткая фантастическая Оскара Вау» живописует современный мир в непривычном, тревожном и завораживающем ракурсе, повествуя об извечной готовности человека претерпеть все — и рискнуть всем — во имя любви. Иначе, как подлинным литературным триумфом этот роман назвать невозможно, и со всей очевидностью, Джуно Диас — один из самых необычных, своеобразных и притягательных писателей наших дней.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал