Избранное трейдера a2009s

Секрет индикатора MACD

- 29 апреля 2015, 18:40

- |

Я знаю, что на данном рисурсе присутствуют в основном фондовые трейдеры, но индикатор MACD вещь универсальная. Ну, то есть строится он на основе скользящих, а скользящие в свою очередь на основе данных со свечей, поэтому можно резюмировать что работает он и под форекс и под фондовый рынок. Ну, я думаю это вы и так знаете)

Так или иначе хочу поделиться одной находкой, которую я узнал про этот индикатор. На евро баксе для дневных и недельных графиков похоже на чудо. На фондовом не тестировал, но очень интересно ваше мнение на эту тему. Видео прилагается.

- комментировать

- ★107

- Комментарии ( 34 )

“Все про Миф о рыночных Корреляциях”

- 28 апреля 2015, 20:38

- |

“Все про Миф о рыночных Корреляциях”

Люди любят иллюзии.

Люди создают иллюзии.

Люди живут в иллюзиях.

Иллюзии позволяют нам преобразовывать окружающую действительность под наш психологический комфорт, позволяют нам не замечать того, что мы не хотим видеть и позволяют нам верить в то, что облегчает нашу жизнь. Иллюзии иногда бывают полезными, но чаще всего – они вредны, так как создают ложное представление о мире и заставляют нас совершать неправильные поступки, что в итоге – приводит к потерям и разочарованиям…… Так происходит во всех сферах нашей жизни. Фондовый рынок – не исключение. В этой статье я бы хотел подробно остановиться на одной из главнейших и одной из вреднейших иллюзий отечественного ФР, а именно - мифе о том, что динамика наших акций повторяет динамику основных мировых инструментов или как говорят в обиходе – “ходят” за ними.

Этому мифу много лет, фактически он возник еще на заре появления отечественного ФР (1996-1997 годы), чему я был свидетелем. Но уже к концу прошлого века окончательно стало понятно, что это – миф. Помню, как в 1999-ом году на одном из фондовых ресурсов мы с коллегами написали шутливую памятку “Как писать аналитические обзоры”, которая высмеивала выпускающиеся тогда как под копирку обзоры рынка, все как один выстроенные лишь на сопоставлении корреляции динамики наших индексов с изменениями цен на нефть и Доу-Джонс ( СнП тогда еще был не популярен). Мы тогда были абсолютно уверены, что этот миф доживает последние дни и был связан исключительно с молодостью нашего рынка и соответственно – молодостью и наивностью отечественной аналитической мысли )) Даже в жутком сне мы не могли представить, что спустя почти 15 лет развития нашего рынка, этот миф не только не растаял, но более того – расцвел пышным цветом в риторике фондовой инфраструктуры и настолько плотно укоренился в сознании участников рынка, что является уже фактически незыблемой истиной, которую все воспринимают на веру и не подвергают сомнению, как какой-нибудь сакральный религиозный постулат ))

( Читать дальше )

***У меня кость широкая*** Воскресный трэш от Школоты

- 19 апреля 2015, 18:24

- |

1. Если ты жирная, то надо меньше жрать и валить в спортзал ©

Вот здесь наткнулся на очень логичное сравнение трейдинга и бизнеса:

Да это разные миры, но фундаментально они ничем не отличаются, и там и там правит бал — борьба за ограниченный ресурс, и его величество «эффективный» рынок порождаемый ею. Поэтому прежде чем заниматься либо бизнесом, либо рынком подумайте какую «неэффективность» вы собираетесь использовать

Поскольку у меня уже есть свой бизнес, и кроме него я планирую начать новый проект, то эта тема мне крайне интересна. А ведь Смарт-лаб не устает писать о том, что трейдинг – это исключительный вид деятельности; что здесь – все сложней, чем в бизнесе; что здесь «песец как важна психология!»

( Читать дальше )

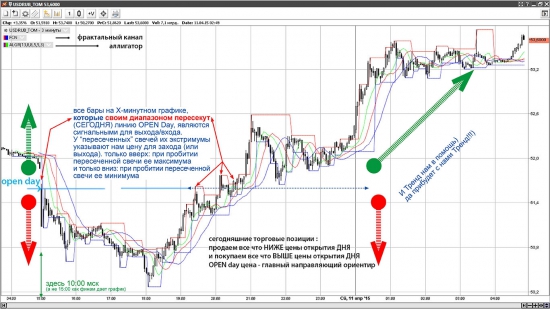

очередной "грааль" от очередного "гуру" рынка... наглядности добавил

- 16 апреля 2015, 02:06

- |

но так же должно работать везде где есть хорошие движения в течении дня — большие размашистые однонаправленные желательно — по сути подойдет до всего что ликвидно на всех рынках но я пишу на примере Si и ориентира цен открытия USDRUB_tom

Открытие дня как цена ориентир будущего движения — вниз или вверх весьма пригодня для прибыльных сделок

смысл в том, что цена равная открытию дня позволяет достаточно легко выбирать куда же ставить в течении дня — лонг или шорт. далее стоит лишь делать максимальные плечи дабы собирать с рынка не только покрытие инфляции/дефляции (при плече 1 к 1 всегда даже при точном следовании за рынком мы ведь лишь покрываем удешевление доллара к рублю или наоборот — покупательная стоимость при плече 1 к 1 лишь остается прежней относительно вчерашних дней и только — но нам то нужны деньги как символ обогащения а не просто равенство покупательной стоимости? во всяком случае в валютах это актуально -поняли надеюсь смысл — смысл вкладывать в торговлю не в том чтобы сохранить, а в том чтобы сверх-обогатиться — это для чайников написал)… далее

берем позиции фьючерсами — они позволяют взять риска на 500-800% больше — а где риска больше там и выхлоп автоматом МОЖЕТ во столько же раз ПРЕВЫШАТЬ вложения если сравнить туже сумму при наличной покупке валюты (даже TOM — там все же спреды и комисы выше фортс-а и свопы никто не оплатит кроме покупцов -нас т.е., торгашей)

( Читать дальше )

Шадрин. Сборник исследований и опытов в сфере инвестирования. 2011-2015 гг.

- 12 апреля 2015, 23:58

- |

«Нет никакого смысла пытаться помочь людям, которые не помогают себе сами. Человека невозможно заставить подниматься по лестнице, если он сам не желает подниматься». (Эндрю Карнеги)

Ко мне периодически обращаются люди с просьбой осветить тот или иной вопрос по инвестициям, или по методикам отбора акций в мой портфель. Обычно людям даю несколько ссылок из своего блога. Но так как мой блог за 4 года разросся до гигантских размеров (данный пост будет уже 955 на сМарт-Лабе) – найти что-то быстро уже проблематично даже мне. Пишу на разные темы, в том числе и далекие от инвестиций.

Решил составить сборник своих постов, которые считаю наиболее интересными и полезными для новичков и не только.

Это своего рода – «37 самых интересных постов Шадрина, по мнению Шадрина» (пытался сократить до 20 – никак не получилось, возможно, еще что-то более важное пропустил – можно в комментариях добавить).

( Читать дальше )

итоги 1 кв.

- 10 апреля 2015, 13:53

- |

Дальше надо наблюдать. При появлении сигналов разворота начну набирать позу наверх с целями 57-58…

Надоел трейдинг. Разочарован.

- 07 апреля 2015, 21:31

- |

Нет я не слился. Депозит в этом году немного пощипало но не критично. Разочарование трейдингом вызвано не этим.

Торгую 5 лет. Решил посчитать, плюсы и минусы.

Мои достижения:

1. С трейдинга купил машину. (добавил разницу до новой продав старую)

2. 5 раз всей семьёй съездил на море.

3. Несколько раз выводил небольшие суммы.

Всё.

Теперь минусы.

1. Время. В течении 5 лет практически ежедневно думал о трейдинге. (Трейдеры меня поймут). Ну скажем, в день посвящал трейдингу 3 часа. Каждый день, включая выходные и праздники. Итого затрачено на трейдинг 5475 часов = 684 раб. дн. = 98 недель = 2 года!

2. Нервные переживания. Неудачи, крупные просадки, недополученная прибыл и т.д.

3. Десоциализация.

По глупой наивности я считал себя удачливым трейдером. Ну как же, не слил ни одного депозита! Правда пополнялся несколько раз при просадке в 70% на первых порах. Но ведь это не в счёт). Я, тупой идиот, думал что такой умный-разумный и вхожу в эти самые пресловутые 3 процента! Кое что имею с трейдинга, а вскоре (несомненно!) буду жить только с него и притом неплохо! Ха-ха!

Взял я лист бумаги и посчитал, что я реально заработал на трейдинге за 5 лет. Оказалось, за вычетом налогов и всех расходов за 5 лет я заработал чистыми 127000 руб. Да, да 127 тыр! А я почему то наивно полагал, что в плюсе как минимум на пол лимона. Меня и последняя цифра не особо вдохновляла, а теперь вообще пшик.

Конечно, кроме трейдинга у меня есть ещё источник дохода. Маленький собственный бизнес. Там я полностью себе хозяин и работаю когда хочу или очень нужны деньги. Чем больше работаю тем больше получаю. В среднем выходит 10 долл\час.

Так вот за время занятия трейдингом я просрал как миниму 54 тыс. долл. или 3 млн. руб.!!!

127 000=3 000 000 Вот такое у меня волшебное равенство.

Ну и нах мне это надо.

Если честно и откровенно, то я дебил, оставаясь как бы зарабатывающим трейдером, по факту просрал хорошую однушку в Подмосковье.

Которую, между прочим, можно было сдавать всю оставшуюся жизнь и получать 2 среднестатистические пенсии.

Вот так я просрал свою пенсию! На государство особо не надеюсь.

( Читать дальше )

Инвестициям в облигации ровно год. Управление портфелем #3

- 05 апреля 2015, 18:19

- |

2014 год был сложным в плане инвестиций в долговые ценные бумаги, т.к. обострение политической и экономической ситуации в стране, вынудило Банк России к проведению ужесточения денежно-кредитной политики, а именно к росту ключевой ставки.

В итоге ключевая ставка в 2014 году выросла с 5,5% до 17% на конец года.

Это, конечно же, негативно сказывалось на общем финансовом результате инвестиций в облигации. Отрицательная переоценка с каждом новым увеличением ключевой ставки вновь и вновь «съедала» накопленную прибыль и даже приводило в ряде моментов к его отрицательному финансовому результату в целом.

Для многих кто инвестирует средства на долговом рынке это было большой проблемой в прошлом году и далеко не многим удалось сохранить свои инвестиции даже на нулевом уровне.

( Читать дальше )

Полезные приложения для рынка ценных бумаг (бесплатно)

- 09 марта 2015, 13:01

- |

1. "Анализ статистики цен финансового инструмента" — отличная возможность увидеть основные поведенческие характеристики цен финансового инструмента такие как волатильность, риск, анализ свечей роста/падения, VaR и ряд др.).

Подробное описание:

http://abnsecurities.blogspot.ru/2013/10/blog-post_27.html#more

Скачать бесплатно можно здесь:

http://www.h2t.ru/market/item/analiz-statistiki-cen-finansovogo-instrumenta.html

или

http://1drv.ms/183iMOX

2. "Портфельные инвестиции на российском рынке акций по модели Марковица

( Читать дальше )

Черная суббота Школоты #5

- 07 марта 2015, 19:58

- |

Суббота есть суббота © и я подвожу итоги пятой недели тестирования мой торговой системы.

Итоги месяца опубликованы в предыдущем выпуске Черной субботы Школоты

Вчерашний день меня снова подкосил: я вырубился спать и не написал юбилейный ))) пост №20 с ежедневными результатами торговли. Впрочем, и результат невелик – не больше, чем некоторые органы легендарного Гульки ))) В пятницу получилась только одна сделочка, которая увеличила мой депозит лишь на 52 руб:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал