Избранное трейдера Андрей Васильевич

🔥 Трейдинг vs Real Life. Почему тебе сложно торговать в плюс.

- 25 июля 2020, 09:55

- |

Вы когда-нибудь задумывались, почему вам так сложно торговать в плюс? Я думаю, что задумывались. А какой будет самый популярный ответ? Уверен: «дисциплина»!

Но почему так? Давайте разбираться.

Трейдинг противоречит всему тому, к чему мы привыкли в жизни. Представим диалог реальной жизни и трейдинга.

Реальная жизнь: “Если ты устроишься на работу, ты будешь иметь стабильную зп”

Трейдинг: “Стабильный заработок? Ага, разбежался!”

В трейдинге нет зарплаты. Нет стабильного заработка. Можно не то, что заработать, а вообще уйти в минус.

Реальная жизнь: “Если хочешь стать профессионалом в чем-то используй правило 10000 часов. Практикуйся как можно больше!”

Трейдинг: “Проводишь сутки перед моником? Отлично! Бонусом получаешь недосып, депрессию, ухудшение отношений в семье. Деньги? Какие такие деньги? Смотри пункт 1!”

Трейдер считает, что если он будет сутками сидеть за компьютером, мониторить рынок каждый день, то он будет в плюсе. Это ошибка. Время, потраченное за сидением около монитора не гарантирует результат, а скорее наоборот. Начинается самокопание, регулярная проверка сделки, “ой, всё развернулось” и т.д. Одним словом – переторговка. Итог вы сами знаете.

Реальная жизнь: “Если хочешь больше зарабатывать, делай больше работы! Бери еще проекты, делай больше деталей за смену, давай больше концертов!”

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 21 )

★10 характеристик жадности трейдера! Проверь себя, трейдер!

- 23 июля 2020, 10:20

- |

2. Вам кажется, что каждая сделка сулит прибыль (делите шкуру НЕубитого медведя).

3. Пытаетесь оправдать ценовой ориентир по открытой сделке (самообман).

4. Вы постоянно испытываете стресс во время торговли (Вас просто «трясёт и колбасит» от трейдинга!).

5. Если спросить Вас про анализ сделок, то Вы его забросили (Главное — стараться «срубить» как можно больше «бабла»).

6. Боитесь остаться вне, якобы, прибыльной сделки (типа, боязнь НЕ купить лотерейный билет: а вдруг там выигрыш?!).

7. Тильт и переторговка («Остапа понесло...»).

8. Стремление отыграться через увеличение риска: рост плеча, мартингейл, «пересиживание в убытках» и усреднение (мне просто НЕ может НЕ повезти!).

9. Вы не выводите деньги с биржи, а находитесь под магией сложного процента.

10. Вы убеждаете себя, что всё вышеперечисленное — это временно. Как достигните… («чего-то», у каждого свои цели: сумма депозита, доходность, плавность Эквити и т.д.), то станете НОРМАЛЬНО системно торговать…

( Читать дальше )

5 хороших сервисов для фундаментальной оценки акций

- 16 июля 2020, 19:45

- |

Сделал подборку полезных сервисов. Большинство из них платные, но есть возможность демо-периодов. Рекомендую посмотреть и попробовать.

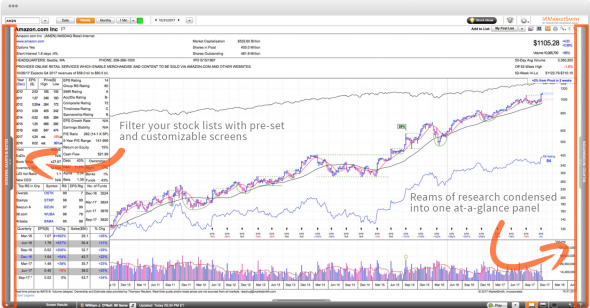

Investor's Business Daily

Сайт: investors.com

Стоимость: ~$20 за продукт в месяц

IBD считается второй деловой газетой в США после издания The Wall Street Journal. На основном сайте газеты много новостей, мнений, аналитики. Также есть различные скринеры и рейтинги — по дорогим акциям, дешевым акциям, ETF.

Наибольшую популярность сервису принесла аналитика акций по системе CAN SLIM. Это инвестиционная стратегия, которую основатель IBD Уильям О’Нилл описал в книге “Как делать деньги на фондовом рынке”. Стратегия сочетает фундаментальные данные и ценовую динамику, чтобы находить компании-победители. Во многом благодаря CAN SLIM издание и стало успешным. Сегодня оно имеет почти миллион человек регулярной читательской аудитории.

( Читать дальше )

«Современная денежная теория» (MMT): не современная, не монетарная, не теория

- 15 июля 2020, 13:25

- |

“Современная денежная теория” (MMT) заполучила нового героя и новую библию. Стефани Келтон, профессор экономики в SUNY Stony Brook написала книгу “Миф о дефиците: современная монетарная теория и рождение народной экономики”. Профессор Келтон была советником президентских кампаний Берни Сандерса, и ее идеи все чаще находят поддержку у левых прогрессистов. Вполне возможно, что у нее есть будущее либо в администрации Байдена, либо даже в Совете Федеральной резервной системы, что свидетельствует о том, как быстро наш политический и культурный ландшафт сместился в сторону левого прогрессизма. И левый прогрессивизм требует “Новой экономики”, чтобы обеспечить интеллектуальное прикрытие того, что по сути является политическим аргументом в пользу безболезненной раздачи плюшек правительством.

Основной аргумент Келтон, впервые выдвинутый гуру ММТ Уорреном Мослером в 1990-х годах, довольно прост: федеральные расходы не зависят от доходов. Функция налогов состоит в том, чтобы регулировать спрос и, следовательно, инфляцию; функция федеральных заимствований состоит в том, чтобы регулировать процентные ставки. Государственное казначейство может создавать и тратить столько денег, сколько пожелает, чтобы стимулировать рост, особенно когда экономика в упадке. Если инфляция резко возрастет, могут быть увеличены налоги, чтобы вывести деньги из экономики.

( Читать дальше )

Гайд по ресурсам, часть №2: биржевые и рыночные данные

- 15 июля 2020, 11:46

- |

( Читать дальше )

Этот роман дал мне огромную пользу в начале моего пути, как трейдера ... продолжает приносить пользу и сейчас! Богатство покупает вам самый дорогой товар - время!

- 14 июля 2020, 15:38

- |

Если вы читали рецензию на книгу «Богатый папа, бедный папа» Роберта Кийосаки, которую я опубликовал недавно, то помните, что я рассказывал про свое увольнение с завода «Адмиралтейские Верфи», после того, как у меня произошел сдвиг парадигмы. Можете прочитать тут, если интересно.

Так вот, у меня были сбережения, примерно 1000$ и я решил использовать их на образование в финансовой сфере, а именно в трейдинге, и записался на курс «от А до Я» компании ФОРЕКС КЛУБ. Меня подкупило то, что в пакет входило обучение, много книг по торговле, а еще +50$ на первый счет! В общем на первом занятии, менеджер по фамилии Спартак рекомендовал нам эту книгу, сказав, что «Скользящий по лезвию фондового рынка» Александра Дэвидсона — это самое лучшее и полезное чтиво дня нас, новичков. Ну и я, переехав на новую, сьемную квартиру, что бы сьэкономить денег, пока не работаю и учусь, стал читать. И так получилось, что эту книгу я прочитал первой после Роберта Кийосаки, хотя в комплекте от FOREX CLUB было много других полезных книг, о которых я расскажу вам позже. Кстати, первый свой 1$ я заработал именно с Форекс Клуб (специально закрыл позицию, и записал в дневник результат, хотя она и могла пройти дальше) и свой первый диплом трейдера получил у них же, но об этом потом. Вот так выглядел их обучающий курс.

( Читать дальше )

Что я понял после 10 лет трейдинга. Но честно намного раньше.

- 12 июля 2020, 18:09

- |

Уровни, индикаторы, фибоначи, волны разволновки, бабочки и прочая хрень НЕ работает от слова ВООБЩЕ.

Особенно секретный индивидуальный индикатор который знает куда пойдет цена. Или 5-я зашла волна за 4-ю А в ВС чертим треугольник.

Прогноз не удался но вы понимаете разволновка немного поменялась.

50% встали в шорт 50% в лонг эти заработали другие потеряли. В следующий раз наоборот и так до бесконечности.

50% аналитиков за лонг 50% за шорт в 1-м из 2-х раз угадал я красавчик ГУРА. Это в первые два года трейдинга я их слушал с открытым ртом ВААУ крутые дядьки как же они все знают особенно на РБК, РБК уже не смотрю лет 5. Мы думаем цена пойдет туда другие нет пойдет в другую сторону. Думальщики хреновы)))

Демура сколько там угадывал? НА 10-й год угадал по рублю по золоту еще будем 10 лет ждать когда оно будет по 35тыщ?

Демура уже на пенсии будет.

УГАДЫВАЛЬЩИКИ будущего не более.

Забудьте их не слушайте, думайте своей головой, результат будет ЛУЧШЕ!!! Их профессия говорить а не торговать.

( Читать дальше )

Алготрейдинг: Полноценный обучающий курс

- 10 июля 2020, 10:52

- |

Примерно полмесяца назад в сеть сам автор курса Саро Микаелян выгрузил на ютуб канал ранее платный обучающий материал,

но ныне теперь в свободном доступе по ссылке (плей лист ютуб — https://www.youtube.com/watch?v=nH9IH3dcaXI&list=PLkOKzEcOo_g9v6vAMHMGn-8ezVpdM5j-e&index=15)

( Читать дальше )

Ценные уроки моего первого года на ранней пенсии. История молодого пенсионера из США

- 09 июля 2020, 13:52

- |

Я люблю почитать в интернете истории людей, которые сейчас на пути к финансовой независимости или уже достигли её. Мне интересны истории не тех, кто внезапно стал богатым (благодаря случаю или удаче), а тех, кто планомерно шел к этой цели на протяжении многих лет. К великому сожалению, в рунете не так много людей, которые уже достигли своей «ранней пенсии» и спешат этим открыто поделиться.

Но что касается иностранного сообщества FIRE — там с этим все в порядке. В интернете сотни блогов, посвященных теме FIRE, которые ведут обычные инженеры, программисты, врачи, учителя из других стран (в основном США). Можно сказать, что это большая семья, где каждый радуется за успехи своих собратьев, может поддержать советом или наоборот — обратиться за помощью. Достаточно посмотреть на сообщество FIRE на Reddit’е, которое насчитывает 750.000 активистов.

Время от времени я почитываю эти блоги, но в большинстве своем они слишком скучны для меня. Дело в том, что многое о чем пишут «ранние пенсионеры» из США просто не актуально для нас — жителей России. Там свои налоги, свои пенсионные фонды, свои инвестиционные программы (к примеру REIT’ы, которые у нас в стране пока не развиты) и т.д. Но вот узнать какие эмоции испытывает человек, который достиг финансовой независимости, и как меняется его образ жизни — очень интересно, даже если он живет на другом конце планеты, в другом государстве с другими законами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал