Избранное трейдера agl76

Очередные покупки. Быть счастливым.

- 10 февраля 2016, 00:28

- |

Не плыви по течению, не плыви против течения — плыви туда, куда тебе нужно.

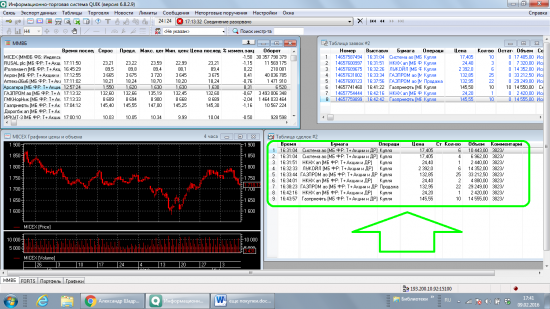

Как я и планировал, сегодня осуществлял очередные инвестиции. Перевел деньги на брокерский счет, это часть «расчетных» с моей уже прошлой работы.

Купил на 60 тысяч рублей 5 российских акций: АФК Система, НКНХ ап, ЛУКойл, Газпромнефть и Газпром. В моём портфеле уже были позиции по данным акциям, увеличивал доли по ним. Наверное, это пятерка – одни из любимых моих позиций, после акции, сами знаете какой.

Это первые покупки российских акций в этом году…

С Газпромом из-за тех.ошибки при вводе заявки (кол-во акций и кол-во лотов перепутал) пришлось спекульнуть даже. Вспомнил былые времена. Купил по 132,85 руб. – через 4,5 минуты продал по 132,95 руб. Да уж.

Система, ЛУКойл – хорошие компании, с потенциалом роста акций. Система – делает достаточно много интересных инвестиций на дне рынка, через 5-10 лет, развив их, она будет выводить свои непубличные дочки на IPO - ожидаю хорошие дивиденды. Плюс – вечный дисконт Холдинга – купить Систему выгоднее, чем МТС сейчас.

ЛУКойл – хорошая частная нефтяная компания. Корпоративное управление, дивиденды, собственники – гуд. Еще решение вопроса с квазиказначейскими акциями подстегнет рост акций (в ближайшие 2-3 года грядут законодательные изменения по этому вопросу). Дивидендный аристократ!

Газпром и Газпромнефть – отличный госбизнес, но приставка «гос» скорее всего мешает. Ожидаю роста дивидендов – до нормативных 25% (а то и 35%) по МСФО у Газпрома. У Газпромнефти – хороший рост производственных показателей. Оценка обоих компаний не актуальна их финансовым показателям.

НКНХ ап – среди этой пятерки акций, наиболее рисковая ставка. Сейчас очень интересен вопрос по дивидендам за 2015 год. Все помнят про «финты с благотворительностью» (вывод активов в бюджет Татарстана, минуя корпоративный канал – дивиденды). Такое может повторится…

Опасно? Опасно!

А также стоит вспомнить историю, которая произошла прошлой осенью. Компания объявила, что планирует построить две установки по производству этилена на 1,2 млн т, а не одну установку на 1 млн т. Строительство может обойтись в 500 млрд руб., оценивал гендиректор компании Азат Бикмурзин. Совет директоров планировал предложить акционерам прекратить выплачивать дивиденды на период строительства и провести допэмиссию акций. Возможно, эти планы будут скорректированы на фоне падения цен на нефть, иначе это может стать препятствием для успешной приватизации.

НКНХ постоянно генерирует денежный поток, платит высокие дивиденды, сильно недооценена на бирже. НКНХ торгуется на уровне 1,6 EBITDA, хотя нефтяные компании в среднем торгуются по 3–4 EBITDA.

НКНХ – один из крупнейших игроков на мировом рынке синтетических каучуков, выпускает более 100 видов продукции, в том числе каучуки, а также пластики. Почти половину продукции компания экспортирует в Европу, страны СНГ, Северную Америку, Азию, Южную Америку, Африку. НКНХ направляет на дивиденды не менее 15% чистой прибыли, за 2014 г. акционеры получили 30% прибыли (2,7 млрд руб.).

Плюс драйвер для роста – приватизация татарских компаний

Участвовать в приватизации НКНХ интересно, прежде всего, группе «Таиф. Посмотрим, что будет. Или она взлетит на 35 руб. или упадет к 10 руб., после выхода новости о дивидендах?

Из-за таких историй, как НКНХ – грустно бывает. Жаль, когда хорошая компания, но для миноритарных акционеров — акция в этом случае не финансовый инструмент.

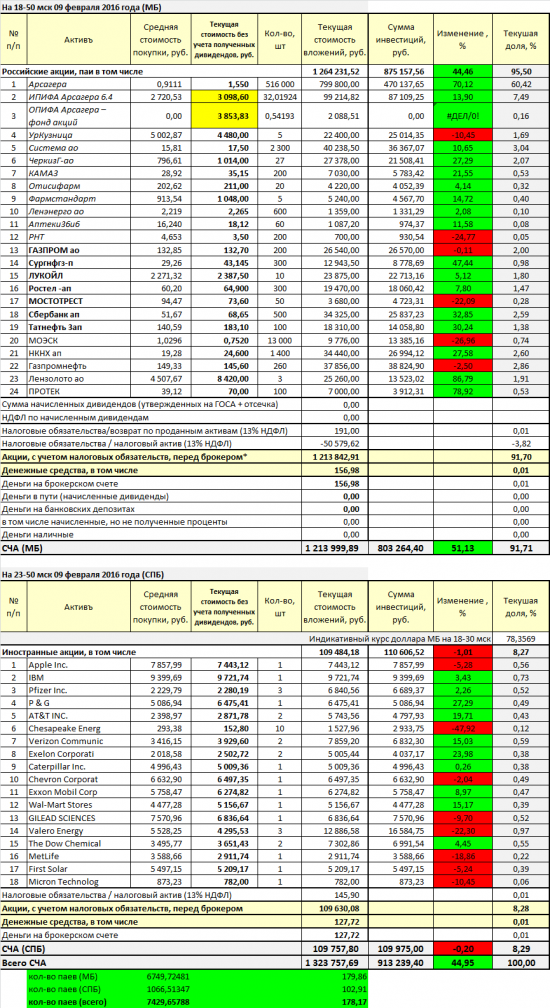

Мой портфель акций, после покупок стал таким:

Мой портфель устанавливает очередные исторические рекорды по СЧА и размеру профита с начала проекта «Разумный инвестор»:

СЧА 1 323 758 рублей

Профит + 410 518 руб.

Всё идет по плану. Покупаю, покупаю. Регулярно покупаю.

Я планировал в течение следующих 2 лет осуществлять покупки своей самой крупной инвестиции в портфеле, но текущие котировки выше 1,5 руб. никак не дают это сделать. Это дорого для компании с операционным убытком. До 1,25 руб. я готов покупать.

Сейчас я временно остановлюсь.

В принципе, я сделал уже всё что мог, итак доля на один актив более 60% — это было много и опасно.

Но я сделал всё правильно. Цена может и дальше расти, а может и упасть. Успокаиваю себя, что и текущая доля (516 тыс. акций) вполне себе хорошая, и при успехе бизнеса УК – она сделает меня довольно богатым человеком (при акции 1000 руб. за акцию, например).

Тут нужно придерживаться золотой середины. Купить ровно столько, чтобы и при неудаче, мое благосостояние кардинально не ухудшилось, а при успехе – я бы вполне ощутил его. Полмиллиона акций УК Арсагера уже хороший портфель.

Помимо глобальных планов доведения доли в уставном капитале УК Арсагера до 2%, у меня есть другие направления инвестиций – иностранные акции (делаю регулярно по 500 долл. в месяц), интересные отдельные идеи (наподобие сегодняшних покупок), и покупка продуктов УК Арсагера (паев фондов «акции-6.4» и «фонда акций»).

На последнем я больше и сфокусируюсь сейчас. Буду покупать паи ПИФов, так как не могу купить акции Арсагеры.

Многие это посчитают рекламой, но это для меня реально выгодно – купить сразу портфель интересных идей, выгоды по налогам, и так далее. Я пишу про свои инвестиции и не более. Ничему и никогда не призывал, все сами должны думать своей головой. Ответственность за ваши деньги – только на Вас!

И кстати, на позапрошлом заседании Совета директоров УК Арсагера было принято решение об обнулении скидок и надбавок при покупки/продажи паев (остались скидки, только при удержании паев менее 1 года). Так что пайщику стало еще выгоднее инвестировать через УК Арсагера.

Покупка продуктов коллективного управления – это своего рода эволюция инвестора. Покупать какие-то акции самостоятельно – это хорошо, даже увлекательно. Но на это нужно время, на поиск информации, на отбор акций. И желание в первую очередь. И не факт, что потраченное время будет вознаграждено дополнительной доходностью. Знать все возможности – жизни не хватит.

Да и в жизни столько еще интересных вещей и занятий, что всё тратить на чтение отчетов простому человеку нереально. Гораздо проще это поручить профессиональным управляющим.

Я нашел таких, я знаю, каким образом они делают отбор, и мне очень это нравится. Их подходы совпадают с моими, я именно так и хотел бы, чтобы ими управляли. Можно сказать, что я сам бы лучше так не сделал.

Отдельные истории – это хорошо, но это всё будет уходить в прошлое, так как, эти все темы есть в ПИФах. И покупая по 30-50 тыс. руб. в месяц проще и выгоднее купить именно через ПИФ.

Успешных инвестиций!

P.S. Сегодня мой первый день безработного, а вчера был последний рабочий день в страховой компании. Погода на улице соответствует внутреннему состоянию. Грустно и спокойно.

Именно спокойствие. При наличии, хоть небольшого, но капитала, Ваша жизнь становится более спокойной в этом плане. И чем больше капитал, тем спокойнее. Вы не переживаете из-за начальства, из-за работы, из-за того, как Вам добыть средства к существованию. Вы более свободны.

Конечно, я еще не достиг – полной инвесторской нирваны, когда меня перестанет волновать даже цена моего портфеля – достаточно будет знать, сколько я получаю дивидендов в год. Но я к этому иду…

Но всё к лучшему. Сейчас есть время подумать, почитать книги, позаниматься своими делами. Не думаю, что это продлиться долго. Я обожаю, такие промежутки времени, когда можно просто остановиться.

Скоро новая работа, новая жизнь. Очень интересно, что будет дальше? Этот интерес к жизни и делает меня счастливым…

Всё только начинается!

Желаю всем быть счастливыми, ценить каждую минуту.

P.P.S. И да, я написал про очередной рекорд по счету – завтра начнется падение! Кроме этого, стоит добавить, что весь рекорд в основном за счет переоценки одного актива в портфеле!

К ночи нефть ускорила свое падение – упала с 33,2 до 30,5 долл. за баррель. Завтра и наш рынок также начнет снижаться. Но это не в первый раз, так что всё в норме — через месяц очередные покупки.

Я нахожусь на этапе накопления, и снижение рынка – мне в плюс. Моя доходность из-за покупок внизу будет выше по итогу инвестиций…

Сегодня же под закрытие рынка еще купил 3 акции Chesapeake Energy Corporation (CHK) по $1.96, увеличил позицию с 7 до 10 акций. У компании серьезные проблемы, возможно, это банкрот, но небольшую долю готов держать.

Кстати, в американском портфеле пришли первые дивиденды.

- комментировать

- ★12

- Комментарии ( 70 )

Целевая цена – «дорожная карта» инвестора. Часть #2.

- 10 марта 2015, 23:27

- |

«Не мы зарабатываем прибыль на фондовом рынке. Это компании, акции которых мы покупаем, зарабатывают ее для нас». (Уорренн Баффетт)

Начало — Часть #2

Теперь, когда продавать акции?

О четвертой и пятой из линейки «целевых цен».

4) Индекс Грэхема. Первая это — Классическая формула Грэхема —

(Р/Е)*(Р/BV) = 15*1,5 = 22,5

Данная формула взята из работ автора знаменитой книги с таким же названием – Бенджамина Грэхема. Его часто называют «отцом инвестирования на основе ценности» (англ. value investing).

Книга «Разумный инвестор» («The Intelligent Investor») была написана еще в 1949 году, а до этого, были еще, но немного сложнее для чтения — «Анализ ценных бумаг» («Security Analysis») — 1934 год, «Анализ финансовой отчётности компании» («The Interpretation of Financial Statements») — 1937 год.

( Читать дальше )

Целевая цена – «дорожная карта» инвестора. Часть #1.

- 09 марта 2015, 20:21

- |

«Цена — это то, что ты платишь. Стоимость — это то, что ты получаешь. Не имеет значения, говорим ли мы об акциях или носках, я предпочитаю покупать качественный товар в тот момент, когда он недооценен» (Уоррен Баффетт).

Предисловие.

Тема тем для стоимостного инвестора – это «справедливая» или целевая цена.

Определение того, «что получаешь» - в этом и есть вся соль стоимостного инвестирования.

Покупка акции с «запасом прочности» (в виде дисконта к её «справедливой цене») уже подразумевает защиту инвестора от потенциальных потерь, конечно, при разумной диверсификации инвестиций.

Стопы, линии поддержки/сопротивления, пересечение средних, уровни фибо и прочая ересь из черчения графиков (так называемый тех.анализ) – просто фантазии, основанные на том, что человеческий мозг всегда ищет закономерности, даже если их нет.

( Читать дальше )

Проект «Разумный инвестор»: очередные покупки, девальвация и ММВБ-3000.

- 09 ноября 2014, 20:41

- |

«Ваша правота не зависит от согласия с Вами других людей». (Уоррен Баффетт)

В Питере обычная дождливая осень. По окончании короткой рабочей недели я совершил очередные покупки акций в свой портфель – Лензолото ао, Система, Газпромнефть, НКНХ ап, МОЭСК.

( Читать дальше )

Презентация и все расчеты по проекту «Разумный инвестор».

- 06 апреля 2014, 15:05

- |

Как и обещал на конференции сМарт-Лаба, выкладываю свою Презентацию по проекту «Разумный инвестор», и все расчеты. Мне кажется, всё достаточно подробно описано. Где активные ссылки — это файлы для скачивания, они в дропбоксе лежат.

Презентация

Хочу заметить, что это модельный портфель, больше как пример возможностей фундаментального анализа, всё несколько упрощенно, и в реальной жизни всё будет несколько иначе. Нужно дополнить приемлемой диверсификацией, риск-менеджментом (ограничение доли акции в портфеле), а также использовать и другие системы отбора – например, для компаний роста, дивидендных акций, циклических компаний, и прочее…

К вопросу по «оценке менеджмента» - в принципе финансовый результат он характеризует и этот показатель. Если менеджмент хороший, то и правильные решения должны отразится на отчетах…)) Ну а так, Сечин, Миллер, Костин, Греф – кто лучше, или хуже?

( Читать дальше )

Проект «Разумный инвестор». Россия – страна возможностей!!! Июль 2013 года

- 01 июля 2013, 18:15

- |

Представляю результаты проведенного анализа работы своих фильтров фундаментального анализа по отбору акций в инвестиционный портфель с июля 2006 года по настоящие время. Аналитики считают эти семь лет потерянным временем для долгосрочных инвесторов, но я думаю, это было одним из самых лучших отрезков времени в истории фондового рынка России именно для разумных долгосрочных инвесторов!!!

Существует статистика, что за 3-5 лет 80% инвесторов (и спекулянтов) проигрывают индексу! 13% работают с той же эффективностью и лишь 7% выигрывают. Почему так сложно попасть в это число счастливчиков?

Ведь нужно просто выбрать несколько акций из индекса, которые покажут результат лучше индекса. И делать это каждый год! И я бы еще добавил дополнительное требование: показывать доходность не только выше индекса, но и выше (или равную) банковскому депозиту. И тогда Вы будете очень успешным инвестором! И если будете делать так лет 20-25, то станете легендой, а если лет 50, то «вторым Баффеттом».

( Читать дальше )

Какой СМЫСЛ покупать акции? Выкупи себя из рабства – купи раба!

- 23 мая 2013, 21:14

- |

Не надо бояться покупать акции. Надо бояться их не покупать.

Сейчас начал читать книгу про инвестиции компании «Арсагера», довольно большая работа получилась у них – около 300 страниц. Я прочитал всего лишь 1/7 часть книги, но скажу, что написано довольно интересно и доходчиво. Спасибо им!!! Большой и полезный труд!!! Хорошо бы данную работу взяло на вооружение Министерство образования РФ для прививания правильного понимания в сфере инвестиций, того гляди через 30-50 лет в России появились бы обеспеченные пенсионеры. Вот ссылка на работу — pdf-формате.

Приведу одну главу из книги:

«Почему большинство людей боятся покупать акции и не используют их как способ увеличения своего благосостояния? Люди плохо понимают СМЫСЛ владения акциями. Большинство видит смысл в том, чтобы продать их дороже, чем купили. Но при этом люди не понимают, как надо покупать и владеть акциями, чтобы они действительно сделали их богаче.

( Читать дальше )

Инвест идея: АФК Система - 100 рублей!

- 10 октября 2011, 08:35

- |

Идея покупки акций ОАО «АФК Система» на том основании, что её части стоят дороже, чем холдинг в целом (и даже больше, зачастую оказывалось, что АФК Система оценивалась всего лишь по своей доли в одной компании МТС) — уже не нова, и у многих совсем не вызывает никого интереса (ну что «третий эшелон», неликвид). Но все-таки хочу еще раз пройти по стопам, тех кто уже считал «сколько стоит АФК Система».

В начале 2008 года stagirit считал — получилось 59 рублей http://www.stagirit.org/node/1960 .

В конце 2009 года Элвис Марламов - расчеты давали апсайд в 120% http://www.buffett.ru/actions/index.php?article=3321 .

Также в конце 2009 года Газпромбанк — дал потенциал роста +42%, интересный обзор, конечно уже устарел, но можно посмотреть, что получилось, что изменилось за 2 года

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал