Избранное трейдера aik

Сбербанк-брокер. Торговля на срочном рынке на смартфоне через QUIK для андроид

- 27 сентября 2019, 09:29

- |

Сбербанк-брокер. Торговля на срочном рынке на смартфоне через QUIK для андроид.

Актуально и для других брокеров, использующих QUIK в качестве терминала для торговли на Российской бирже.

В сбербанк-брокере есть приложение для торговли акциям на смартфоне на ММВБ, называется Сбербанк инвестор. Это приложение не позволяет совершать сделки на срочном рынке. Но на срочке можно торговаться через приложение QUIK для андроида. В этом посте я опишу, как это можно сделать.

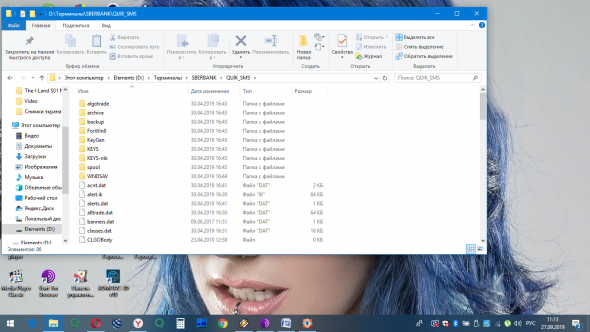

- Устанавливаем приложение QUIK для андроида через Play маркет.

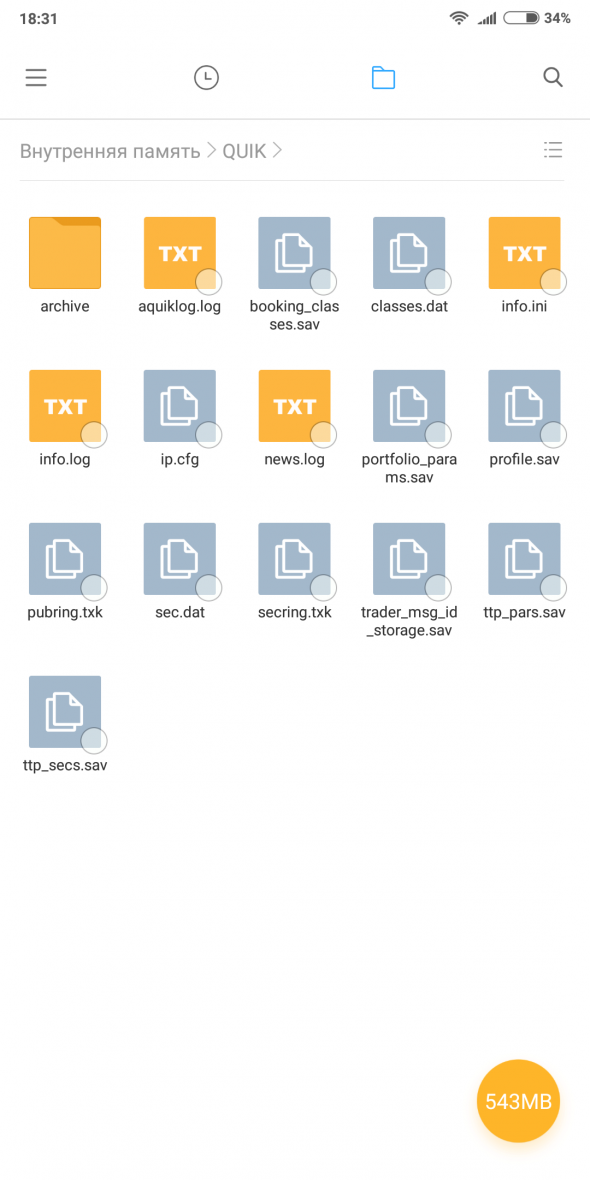

- В компьютере c установленным Квиком находим в папочке Keys открытый и закрытый ключ (файлы называются pubring.txk и secring.txt).

- Копируем эти два файла на смартфон в папку с установленным квиком.

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 14 )

Чем заменить S&P 500, если не хотите покупать фонды (ETF)

- 23 сентября 2019, 13:18

- |

Набирает оборот тенденция, когда люди не хотят платить ежегодную комиссию за обслуживание фонда (ETF), вместо этого пытаюсь воссоздать индекс в своем портфеле путем покупки всех акций, входящих в этот индекс. Она может быть также связана с недоверием провайдеру (УК), ведь инвестируя в фонд (ETF), вы не становитесь владельцем акций, а только владельцем паев. То есть юридически собственником акций является фонд, а ваши права учитываются во внутреннем учете фонда. И кто знает, что может случиться на глобальной арене, бывает и что 175-летние фирмы разоряются (недавний пример — Thomas Cook). И где тогда искать ваши активы. Выходит, что владеть акциями надежнее, чем производными от них инструментами — паями фонда (ETF).

( Читать дальше )

Супер база по дивидендам! (сам сделал :))

- 22 сентября 2019, 21:05

- |

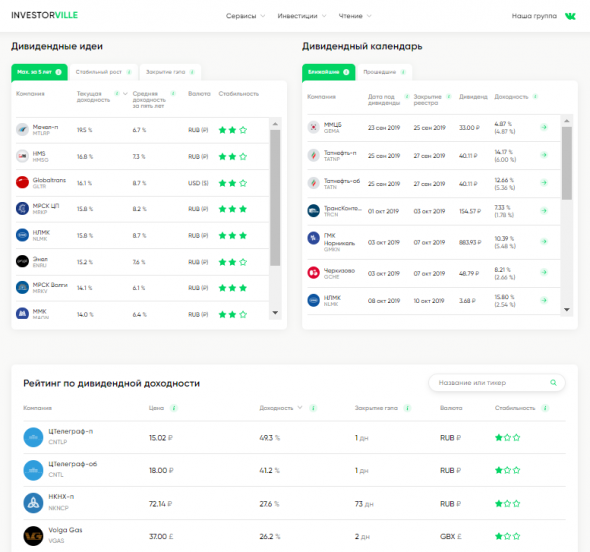

Я периодически работаю над своим онлайн проектом и недавно сделал очень крутую штуку, которой хотел бы поделиться со Смарт-лабом, так как считаю, что сделал очень качественную базу по дивидендам российских компаний

Помимо нее на сайте еще куча всего интересного, но ниже хотел бы остановиться только на ней: https://investorville.ru/dividends

I. Начну с того, что на основной странице вы найдете три раздела:

1) Дивидендные идеи (по доходности, росту и закрытиям гэпов — все самое основное)

2) Дивидендный календарь

3) Рейтинг по всем российским компаниям (все российские компании со всех бирж)

Если что-то непонятно — внизу каждой страницы есть FAQ

II. Особое внимание я уделил расчету дивидендной доходности — она считается очень качественно, как если бы это считал аналитик.

В отличие от остальных сервисов, я собираю данные еще и по рекомендациям Советам Директоров. Когда СД рекомендует дивиденд — у меня это отражено.

Даже сложные случаи, когда, например, Evraz plc торгуется в пенсах, а платит в долларах — у меня все верно будет рассчитано :)

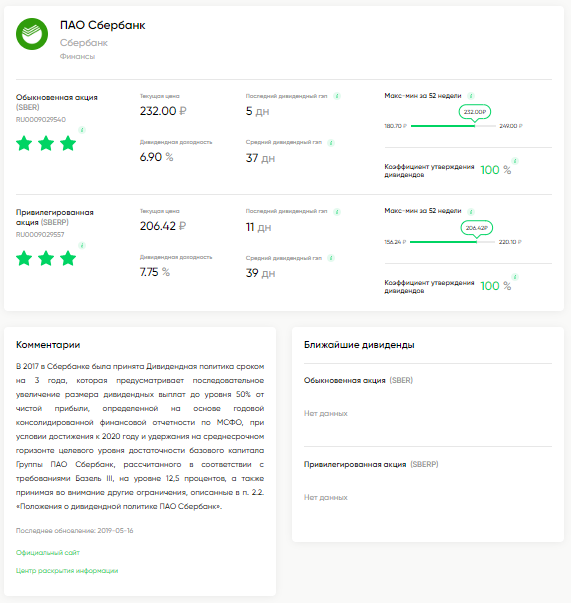

III. По каждой компании есть своя страничка, выглядит это так (https://investorville.ru/dividends/sberbank):

Это верхняя часть — тут есть:

- мин-макс за 52 недели

- дивидендная политика

- коэффициент утверждения дивидендов (всегда ли ГОСА/ВОСА утверждали рекомендации СД?)

- дивидендные гэпы (я еще считаю «средний гэп за 5 лет» — дело в том, что одна компания может заплатить 1 руб. и закрыть гэп за 1 день, а другая 10 руб. и гэп за 5 дней — последний вариант точно лучше, и «средний див гэп» как раз это учитывает, это «средневзвешенный показатель»)

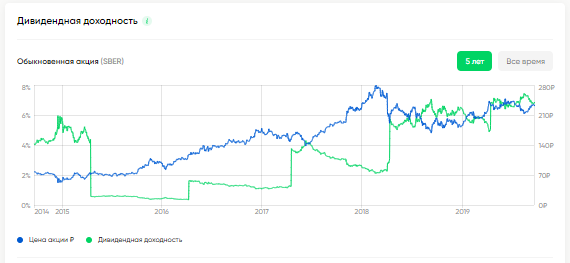

Ниже будет такой график, который подскажет вам какая у Сбера раньше была дивдоходность (выясняется, что текущая дивдоходность довольно высока, может быть хорошее время для покупки?)

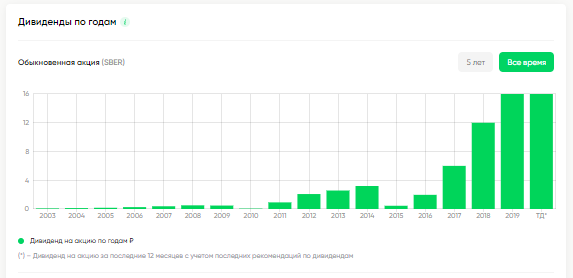

Также есть и группировка дивидендов по годам (такое правда есть у многих других сервисов)

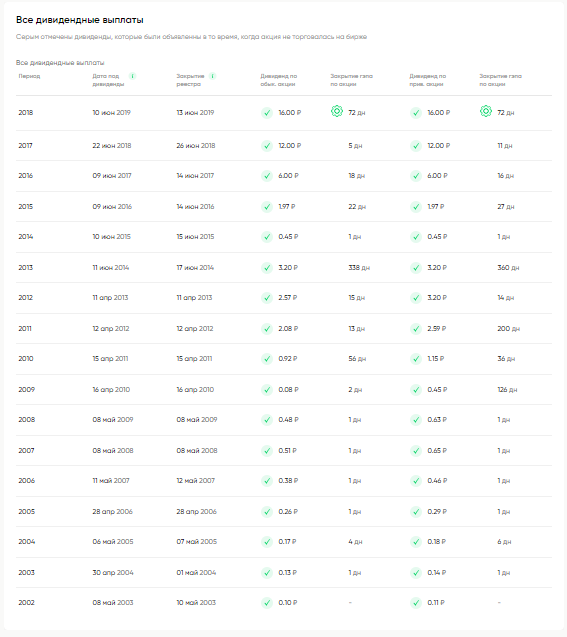

Ну и конечно все дивидендные выплаты:

И конечно еще несколько уникальных фишек:

1) Вы всегда сможете посмотреть в таблице выше был ли утвержден дивиденд Собранием акционеров или нет. Например, по НМТП за 9М 2015 г. собрание не утвердило рекомендацию СД (такое бывает редко, но можете убедиться сами: https://investorville.ru/dividends/ncsp )

2) На примере НМТП вы можете посмотреть и более старые дивиденды — те, которые были объявлены, когда компания еще не была публичной — такие дивиденды окрашиваются в серый цвет

3) Ну и для каждой дивидендной выплаты посчитан див гэп! Теперь вы можете анализировать все российские компании и по этому показателю, имхо, очень удобно. Знак «шестеренки» означает, что дивидендный гэп еще не закрыт.

Мой сайт: https://investorville.ru/

Моя группа ВК: https://vk.com/investorville

Буду рад ответить на ваши вопросы и комментарии :)

P.S. если вы нашли ошибку, то, пожалуйста, дважды перепроверьте свои расчеты, т.к. я очень тщательно работал над точностью данных :)

Трейдинг и дауншифтинг в солнечной Турции

- 22 сентября 2019, 14:30

- |

Торгую я на американской бирже через IB. Среднесрочно.

Теперь о плюсах и минусах Турции и как избежать вторых и насладиться первыми

1) Жил в Алании, метров 300 от лучшего пляжа клеопатры. Главная засада турецких пляжей это каменные плиты у входа в море. Выбирайте место без них. Снимал двухкомнатную квартиру с евроремонтом, балконом, бассейном и охраной за 1500 лир в месяц. ЖКХ 50 лир в месяц (вода 7 и 30+ электричество) Зимой отопление кондеем и счет растет до 150+. Вода от нагревателя. Зимой ночью холодно, днем дожди. Летом очень жарко но можно спасаться в море

( Читать дальше )

Лучшие эмитенты России. Результатам анализа МСФО за последние 12 лет. (Часть 2)

- 22 сентября 2019, 13:39

- |

smart-lab.ru/blog/542189.php

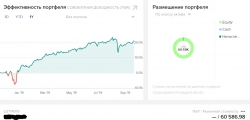

Для начала подведу промежуточные итоги портфелей созданных в мае 2019г. С тех пор прошло 118 дней, почти 1/3 года. Так как дивиденды портфели на смартлабе не учитывают пришлось это делать самому — ручками. Учитывал следующим способом: реинвестировал в ту же акцию по цене закрытия дня через месяц после отсечки.

Сначала бенчмарки:

SBMX - 10.09%

FXRL - 10.21% smart-lab.ru/q/watchlist/Sergey_Sergeevich/9595/

Теперь модельные портфели

Топ 5 - 17,26% smart-lab.ru/q/watchlist/Sergey_Sergeevich/9610/

Топ 10 - 13,09% smart-lab.ru/q/watchlist/Sergey_Sergeevich/9621/

Топ 15 - 8,97% smart-lab.ru/q/watchlist/Sergey_Sergeevich/9622/

Худшие 5 - 12,89% smart-lab.ru/q/watchlist/Sergey_Sergeevich/9611/

Как видно, худшие оказались совсем не худшими ))) Фактически лучше индекса только топ 5 и худшие 5, при этом худшими 3-мя акциями, получившими убыток, оказались:

Алроса (13 место в ранжировании) - минус 13,5%

( Читать дальше )

Как торгует Суперфизик и ...я

- 21 сентября 2019, 20:54

- |

1. Теория заговора:

Суперфизик — инсайдер, закупает огромные объёмы фьючей нефти. 16.09 получил огромный профит, но позицию продолжил увеличивать ещё 3 дня. Максимум ОИ достиг вечером 18.09 = 3.44млн.к. 19.09 ОИ уменьшился до почти 3 млн.к. 19.09 и 20.09 активности никакой не проявлял.

Т.е. затарился, поставил стоп и погнал по бабам!

2. Но тут один товарищ высказал такую мысль: «он торгует простой тех. анализ, только на большом таймфрейме».

И данная версия имеет право на жизнь!

Получил сигнал лонг и давай набирать свою позу. Цена вниз — хорошо (дешевле куплю), цена вверх — ладно (всё равно будет выше). Поза к 13.09 была где-то в половину текущей, т.к. цена падала 3 дня, решил не доводить до максимума. 16.09 получил большой профит и продолжил наращивать, т.к. добавляться надо, когда поза даёт профит. В итоге набрал позу по своим рискам (по ГО максимум 8 млрд. руб.) и дальше просто Ждун профита 1-8 недель. Даёт прибыли течь, всё правильно! :))

( Читать дальше )

Риски корпоративных облигаций о которых, Вам не скажут.

- 20 сентября 2019, 16:41

- |

Эмитент выпуска облигации собирает внеочередное собрании владельцев облигаций и выставляет Новации в которых ближайшие оферты выкупа переносит (отменяет по сути), погашения купонов переносит, в итоге дает компенсацию в 1 копейку за 1 облигацию за изменения в выпуске.

25% владельцев выпуска облигации благополучно сольют её в 0,01% цены номинала т.е. лихо останутся без денег, так еще НКД обнулят в 0 если эмитент облигации не предоставит результат собрания владельцев облигаций в офис МосБаржы в срок.

Т.е. эмитент кинет, да еще бюрократия биржевая.

Т.е. по сути 25% рискуют остаться с ценой бумаги 10 копеек + НКД 0 если продать её за эти 10 копеек на туалетную бумагу.

Чудо компания, которая такое вытворяет называется АО «Открытие Холдинг».

Никогда не доверяйте что Вам кажется красивым, современным и высокодоходным (кинут с большей долей вероятности).

Навеяно очередной офертой (аферой) этой конторки.

Брент, физики, юрики, ОИ ...

- 20 сентября 2019, 12:32

- |

Если честно, я стараюсь писать посты про то, что знаю более менее. Чего и вам желаю. Посты с догадками, заговорами, предположениями автоматически вызывают, думаю не только у меня, какой то неотвратимый рвотный рефлекс.

Вы опять все начинаете рассматривать ОИ фуча в узких рамках. Почему никто из вас не смотрит вширь и в глубь. Почему вы думаете, что идет направленная позиция? Почему вы не смотрите хотя бы опционы на нашем рынке (не говоря уже про западные), где опционеров с десятками миллионов рублей разорвало так, как Андрей Мурманск рвет грелки? Почему вы эти повышенные заявки в стакане и их цены не наложили на опционы и не посмотрели картину в целом?

Я бы все таки на вашем месте старался писать, особенно заявлять с уверенностью, о том, о чем хорошо понимаете. А не на уровне физики юрики.

иГРЫрАЗУМа 2019. kachanov. Текущие позиции

- 19 сентября 2019, 21:27

- |

Отчет по основной позиции публиковал ранее: иГРЫрАЗУМа 2019. kachanov. Сентябрь-19

К нему добавить нечего, поэтому для отчетности просто приведу текущие позиции.

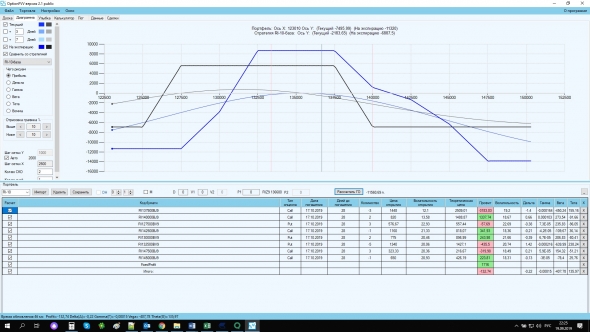

Традиционный кондор с экспирацией на 17/10. Открывался классический вариант примерно неделю назад. После различных коррекций, связанных с изменением цены на текущий момент представляет из себя что-то все еще похожее на кондор. Черная линия – начальная позиция. Синяя – то что имею в текущий момент. Увеличение начального риска — осознанное решение. Прихожу к выводу, что спрэд с диапазоном страйк-страйк слишком зажат по рискам. Поэтому частично пробую вариант через страйк, посмотрим что будет получаться

На уход цены в опасную область 137,5+ реагировал конструкцией в двухнедельных опционах с экспирацией 26/09. Фактически прибылью защиты спонсировал смещение края основной позиции.

( Читать дальше )

Большая подборка полезных ресурсов для инвестиций на американском рынке

- 19 сентября 2019, 18:17

- |

Общая информация о компаниях:

Альтернативы: Google Finance, Morningstar

WeBull (удобное приложение для смартфона, iOS/Android)

Финансовые показатели компаний:

RocketFinancial (три формы отчетности с историей за 20 лет)

Macrotrends (графики основных показателей)

FinaSquare (только крупные компании, с большей детализацией)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал