Избранное трейдера aik

НЕФТЬ. СОТ. EWA. и чуть-чуть VSA. 1812.

- 24 декабря 2018, 16:31

- |

НЕ надо путать просадку с засадилкой.

===================================================================

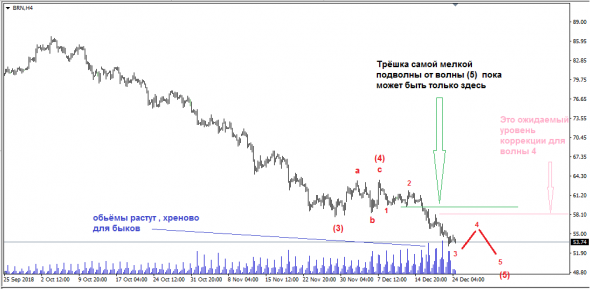

В прошлом блоге было

Вариант продолжения такой:

если сейчас уже пошли ниже 57 не сделав С цешечку на 67.30, то с высокой долей вероятности можно утверждать, что пятерка вниз будет очень сильной со сквизовой соплей на конце.

Сейчас имеем такой раскладец.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 12 )

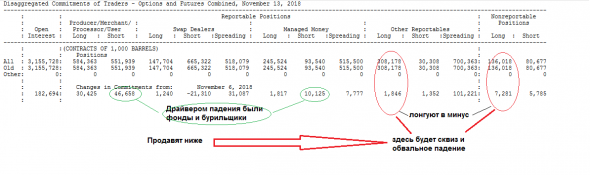

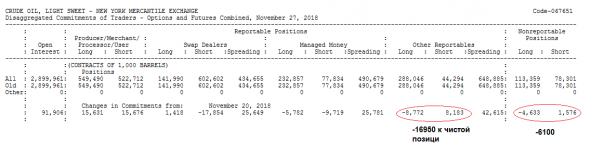

wti cot и пару мыслей на ночь

- 23 декабря 2018, 21:11

- |

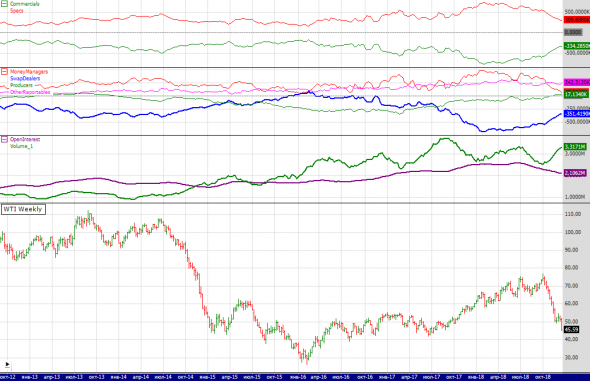

Ситуация, даже с лагами, всё ещё в районе 300 тысяч лонгов. Крайний раз, когда хэджеры отгрузили последную бочку нефти последнему хомячку это закончилось для wti ниже $30. Ну посмотрим, как будет в этот раз.

wti, nymex:

( Читать дальше )

Коротко про американский рынок

- 23 декабря 2018, 13:04

- |

У самого у меня американский счет в кэше больше чем на половину (про российский рынок стараюсь регулярно писать в своей группе vk.com/investorville)

Но это только потому, что я не нашел подходящие идеи. Снижение S&P 500 мне на руку, возможно вскоре я что-то и куплю.

В этой связи Баффетт все грамотно сказал еще в феврале 2018 г.

( Читать дальше )

Направленная торговля опционами с использованием календарных спредов

- 16 декабря 2018, 15:09

- |

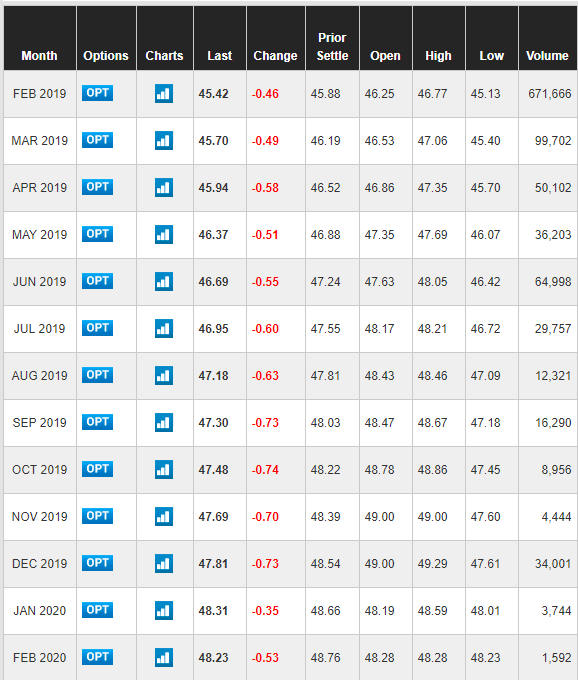

На данный момент в недельных сериях опционов в связи с праздниками не удобно создавать какие-либо позиции. Поэтому, примеры будут на месячных опционах. На недельных всё то же самое но в четыре раза быстрее и дешевле по премиям.

Первое, что пытаются делать трейдеры при направленной торговле опционами, это купить опцион в предполагаемом направлении движения базового актива. При ожидаемом росте – купить колл, при ожидаемом падении – купить пут. Чаще всего, если движение базового актива было не достаточно сильным, такая позиция приносит убыток. Это происходит потому, что со временем опцион теряет свою цену. Называют это временным распадом опциона. Но есть способ избавиться от такого негативного влияния времени.

Основная идея заключается в следующем: Производится покупка опционов с более дальним сроком исполнения и одновременно с этим, для компенсации временного распада, продаются опционы с более близким сроком исполнения.

( Читать дальше )

Маркет-нейтральная стратегия на производных VIX

- 11 декабря 2018, 22:34

- |

В этой статье рассмотрим простейшую маркет-нейтральную стратегию из производных инструментов на индекса страха для S&P 500 (VIX). В основу положим контанго фьючерсов на VIX. Будем опережать SPY.

Использовать будем ETF на фьючерсы разных сроков. Всё это мы приготовим в Quantopian. Поехали!

( Читать дальше )

Обзор мультипликаторов - электросети (МРСК)

- 09 декабря 2018, 21:41

- |

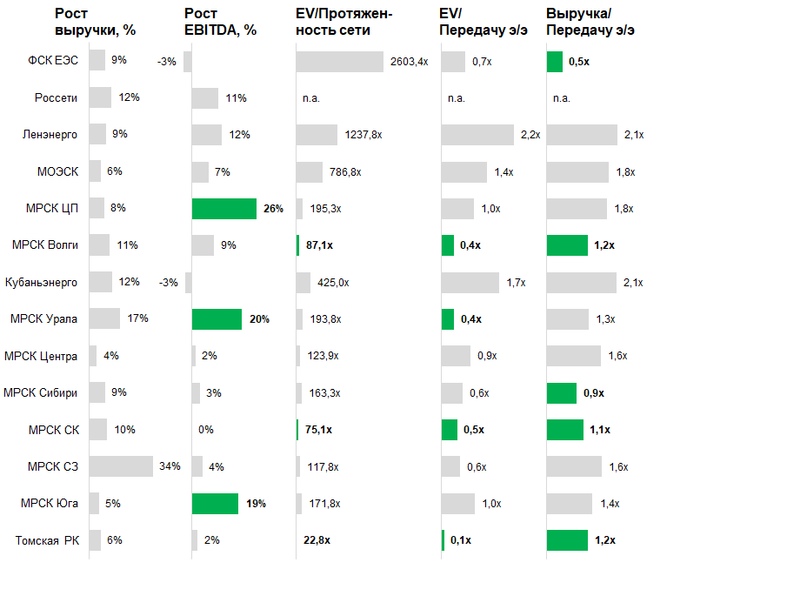

Пишу следующий обзор, на этот раз электросетевые компании (МРСК) — это ФСК ЕЭС, Россети и ее дочки

У большинства сетей довольно существенный долг, поэтому EV почти всегда выше. Исключение – самая мелкая из публичных сетей Томская распределительная компания (у нее большая денежная подушка)

( Читать дальше )

Несколько неудобных вопросов, касающихся методов расчета справедливой стоимости опционов. Вопросы 3,4.

- 04 декабря 2018, 16:30

- |

3. Оправдано ли использование логарифмического нормального распределения для описания терминального состояния базового актива

Можно догадаться, почему именно логнормальную модель распределения использовали Блэк и Шолес при решении задачи о нахождении справедливой стоимости опциона. Модель с гауссовыми приращениями брать было нельзя – она допускает уход цены БА в отрицательную область. Следующая, относительно простая логнормальная модель вполне годилась. Найденное на ее основе решение стало основой всей современной теории опционов.

Теперь ложка дегтя.

Мы предполагаем, что приращения цен акций, входящих в расчет индекса РТС, независимы и подчинены закону логарифмического нормального распределения. Поэтому при вычислении цен опционов на эти акции мы используем формулы БШ.

Но, согласно Центральной предельной теореме, из этого же предположения следует и то, что распределение приращений их линейной комбинации (то есть самого индекса РТС) должно быть близким к нормальному, тогда для расчета стоимости опционов на индекс РТС правильнее использовать формулу Башелье. Тем не менее, мы используем формулу БШ. Видимо, в расчете на то, что кривая волатильности все исправит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал