Избранное трейдера aik

Сколько стоит опцион?

- 29 июля 2016, 19:00

- |

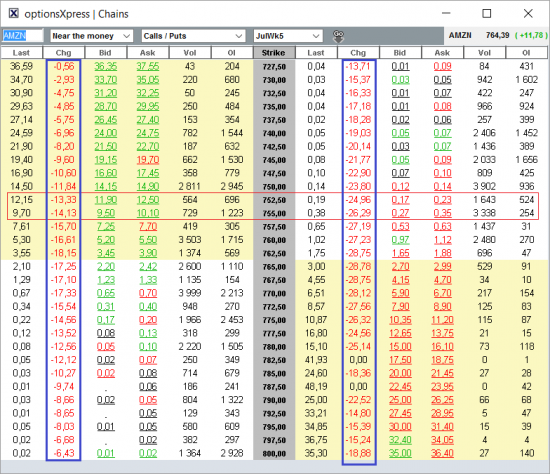

Чтобы понять динамику рыночных опционных цен, следует участвовать в реальных сделках или хотя бы наблюдать с интересом за изменениями опционных премий. Для меня никакое кино не сравнится с этим интереснейшим процессом. Я знаю, что самый большой интерес у человека бывает только тогда, когда он сам в сделке. Но человек разумный, интересующийся трейдингом, способен изучать и наблюдать изменение цен даже тогда, когда он не в сделке. Скажу сразу, я не считаю, что среди читающей публики найдется много (>/=1) разумных людей, интересующихся трейдингом с целью понимания. Я пишу для себя, потому что таблица опционов AMZN сегодня отражает важные факты в опционной торговле. Однако, вдруг чудо случится и найдется кто-то, кому будет интересно.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 33 )

Интересные события опционного рынка. 26 июля

- 26 июля 2016, 21:58

- |

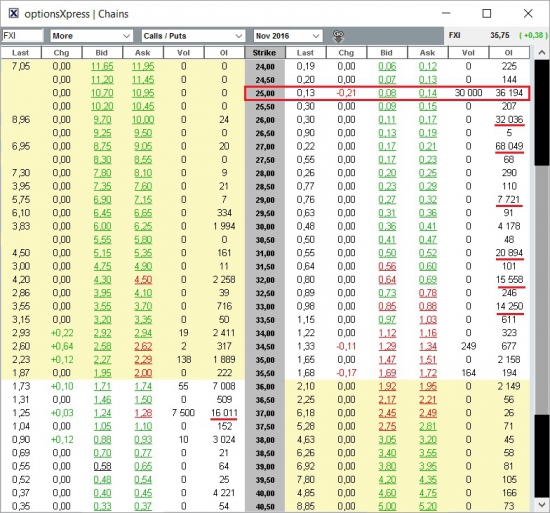

Поскольку открытый интерес по этим опционам уже на сегодня 36 194, мы не можем сказать, была ли это сделка, открывающая позицию, или это был выход из ранее открытой позиции.

Но любопытный факт, что открытый интерес на пут опционах OTM этого ETF значительно превышает открытый интерес на колл опционах. Это может служить фактором, отражающим ожидания падения китайского рынка осенью. В качестве хеджирующих позиций опционы глубоко «без денег» не имеют смысла. А тут мы видим, что большие объемов в OI именно у пут опционов «без денег». Возможно, это продажи «голых»пут опционов ОТМ в таких больших количествах, что маловероятно. Предположить, что это составляющие пропорциональных пут спредов тоже нельзя — слишком велика разница между OI пут опционов «в деньгах» и «без денег». На опционах ближнего месяца, августа, отрытый интерес выглядит более сбалансированным.

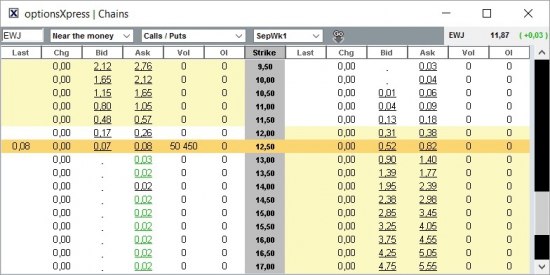

Открытый интерес по опционам EWJ

- 25 июля 2016, 18:38

- |

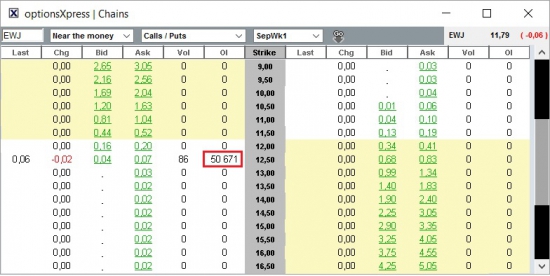

Убыток по открытой позиции в 50 000 по маркету (0.04) составляет — 42%, по последней сделке всего -14% от $350 000.

Когда голова трейдера на "плечах".

- 25 июля 2016, 13:13

- |

«Плечо» в трейдинге — это возможность купить/продать на рынке ценные бумаги, за сделку с которыми нужно заплатить больше, чем сумма свободных средств на счете.

То есть, в случае превышения уровня капитала на счете у брокера имеет место покупка/продажа ценных бумаг с использованием кредита от брокера. По указанию регулятора для покупки/«короткой»продажи акций у американского брокера допустим уровень кредитования в размере, равном собственному капиталу трейдера при условии, что собственный капитал на счете выше $2 000. Если есть $2 000, то акции можно покупать и продавать «в короткую» на $4 000. При нарушении условий кредитования, позиция ликвидируется брокером. И это единственный случай, когда трейдер может получить для работы денег больше, чем у него есть своих.

Операции и создание стратегий с «короткими» опционами требуют обеспечения и размер этого обеспечения рассчитывается на основании цены базового актива в рамках собственных свободных средств трейдера на счете. Если есть $2000 на счете, то суммарная стоимость опционной позиции, включая купленные и проданные активы и опционы не должна выходить за рамки этой суммы.

( Читать дальше )

Акции TRGP

- 25 июля 2016, 11:56

- |

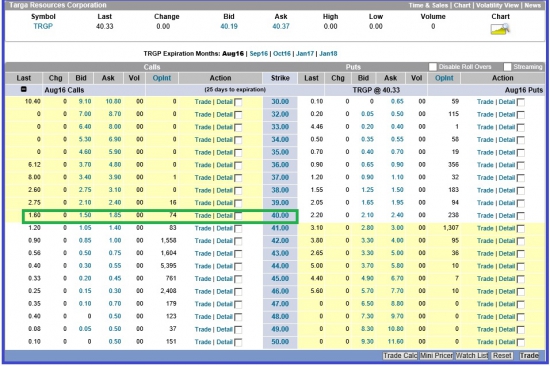

Компания Targa Resources Corp. из Хьюстона штат Техас в составе партнерства занимается поставками натурального и сжиженного газа в США.

29 июля по акциям Ex-Dividend Date. Предыдущую неделю цена акции снижалась под давлением мировых цен цен на энергоносители и достигла уровня поддержки.

Но предстоящая дата Ex-Dividend Date может повысить цену акции от текущего уровня $40.33 к уровню $43.50 и выше. Отчет о квартальных результатах совпадает с Record Date 2 августа. Величина дивидендов $0.91.

Купить акцию по цене $40-40.5 с неагрессивной целью $43-43.5. Закрыть позицию до 29 июля. Стоп на 39.5.

Или купить колл август 2016, страйк 40 по цене 1.5-1.7. Покупать/продавать опционы только лимитным ордером в середину ценового спреда.

( Читать дальше )

Индекс S&P500 и цены на нефть за неделю.

- 24 июля 2016, 16:47

- |

Чем пугали перед Brexit? Тем, что всё-превсё обвалится, что экономика вся развалится, что Европа сгинет на 25% вниз… Конечно, все это случится когда-нибудь. Но сейчас, за истекший месяц, все случилось наоборот. Уже отмечено, чем сильнее вопли в СМИ, тем они провокационнее. Весь фон так сильно напоминает июль 2008 года, что трудно поверить, будто результат в августе будем иным, чем тогда. Но сознание привыкло учитывать двойственность версий. И когда рынок показывает такие результаты день за днем, то нельзя игнорировать факты и закрывать глаза на беспрецедентный рост.

Вчера прошел календарный месяц со дна голосования в Великобритании. Вот результат этого события, отраженный в значениях индекса S&P500 SPX.

В своей реакции на Brexit значение фьючерса за месяц проделало путь от 2120 до 1981.5 за два дня и в дальнейшем, развернувшись, достигло исторического максимума 2 170.25

( Читать дальше )

У нас в стране "любой кухарка" может...

- 23 июля 2016, 17:08

- |

В конце концов, все люди взрослые и у каждого взрослого своя голова. Каждый живет по-своему, как хочет. Хотят они верить в сказки, пусть верят. Нужно по мере сил быть дальше от таких сказочников. Я бы не стала об этом писать, но меня на это подвигла вот

( Читать дальше )

Интересные события опционного рынка. 22 июля

- 22 июля 2016, 21:14

- |

Сегодня была проведена значительная сделка на колл опционах iShares MSCI Japan ETF (EWJ + $0.02 to $11.86). Было куплено 50 000 по цене $0.07 контрактов первой недели сентября (экспирация 2.09.2016), страйк 12.5. Открытый интерес был нулевой, спрос тоже нулевой. Спред на момент покупки составлял Bid/Ask 0.04/0.09. Кроме того, что эта сделка носит направленный бычий характер, еще и цена покупки была больше смещена к верхней границе ценового спреда, то есть, кто-то очень хотел непременно купить. После этого при нулевой активности на других страйках, по страйку 12.5 продолжились сделки и сейчас объем составляет 50 450.

Цена бумаги полгода не выходит из диапазона 10-12.3.

( Читать дальше )

Опять торгуем заседание FOMC.

- 22 июля 2016, 15:57

- |

На рынке есть регулярные события. На таких регулярных событиях происходят обычные для этих событий реакции участников рынка, и странно было бы не воспользоваться этими событиями для получения прибыли. Причем, чаще всего, эта работа на регулярных событиях носит стратегический характер, без суеты и нервов. FOMC проводит в год восемь заседаний. Всякий раз при этом рынок «колбасит». К этому событию растет общая волатильность рынка, которая сразу после решения и пресс-конференции Йеллен снимает с опционов ATM на ES 1.5-2 пункта. Есть активы, особо чувствительные на это событие. Если работать восемь раз на решении FOMС и двенадцать раз на выходе месячной статистики по занятости, выходящей каждую первую пятницу перед открытием рынка, то работа трейдера сводится к 20 рабочим дням в году).

Я и раньше писала о том, как эти регулярные события использовать в работе. На этот раз я хочу показать, как использовать Ratio Call Spread для получения прибыли от заседания FOMC 27 июля 2016 года. Возьмем для работы опционы на GDX. На графике видно, как реагирует бумага на решения FOMС. Среднее изменение небольшое — $0.5-0.6. Кроме того, цена реагирует на цены на золото. Движение вниз в последние два дня — это реакция на цены золота. Есть большая вероятность, что до 27 июля цена будет двигаться в узком ценовом диапазоне вместе с золотом.

( Читать дальше )

Рынки сегодня 22 июля. В ожидании варенья.

- 22 июля 2016, 10:44

- |

Вчера рынок немного ослабил рост — дал передышку в стремительном и непрекращающемся росте последних дней. Но это только передышка. Как я уже писала, рост поддерживается настроем, чувством. А чувство, сами знаете, вещь весьма переменчивая и беспричинная. У рынка есть мечта — получать вновь и вновь наркотическое продолжение стимулирования в виде дешевых денег. Можно сколько угодно рассуждать о безумии и безосновательности этой мечты, но мечта тем и хороша, что она не сбывается, но создает радостное ожидание. Вот этим радостным ожиданием, что «бабушка» приедет и привезет «гостинец», погладит по головке и скажет, что всегда в дальнейшем будет давать варенья, живет, в настоящее время рынок. «Сердце будущим живет, настоящее уныло...» Рынок «забыл почем фунт лиха». Это ожидание будущего счастья продлится до следующей среды. И мне думается, что сейчас как раз отрабатывается банальное рыночное правило «покупать на слухах, продавать на событии».

В текущей рыночной парадигме, пятницы за редким исключением являются днем умеренного или сильного роста: короткие позиции выкупаются практически полностью. Но пятницы, когда идут распродажи, отлично идентифицируются по мрачному настрою и ошибиться в них нельзя. Пока что нынешняя пятница носит характер светлый. Поэтому я от нее не жду распродаж. Кто хотел, продали вчера, но к концу дня рынок повел себя предсказуемо и подрос ближе к 2160 по фьючерсу E-mini S&P500 ES.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал