Избранное трейдера АлексейЧ.

Хеджирование трендовой стратегии, подскажите

- 19 декабря 2016, 19:47

- |

Приветствую всех.

В данной статье мне хотелось бы не научить чему либо в ТСЛаб, а научиться самому у людей, потому мне будут очень важны ваши комментарии.

Задался вопросом, как интересно захэджировать позицию, чтобы обезопасить себя торгуя по тренду. Последние пару лет ртс успокаивает своих фанатов, и очень редко бывают большие гэпы, и резкие движения рынка так же скорее случайность, чем закономерность как было раньше. А чем дольше он так успокаивает нас, тем сильнее его может начать штормить, и переносы через ночь, которые последнее время более менее безопасны, могут вылиться в серьезные убытки.

Потому собственно вопрос, каким образом себя хэджировать если стоишь по тренду?(а его все нет и нет)

хотел было рассмотреть вариант по опционам, но насколько понимаю, без математики, открывать в противоход ртсу по опционам, это серьезный риск?!

Так же проверил банальную гипотезу, что если допустим ртс по алгоритму зарабатывает, то открываясь в ход по коррелирующей бумаге и противоход по обратнокоррелирующей бумаге, можно заработать соизмеримо.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 41 )

Инвест-стратегия пенсионного портфеля

- 13 декабря 2016, 20:00

- |

=====================

Но плюсов в инвестиционно-пенсионной стратегии я вижу куда больше, чем минусов. В основу своей стратегии я вложил идеологию Олега Клоченка. Мне не очень повезло с текущим моментом, ибо рынок уже дорогой, а доходность инвестиций низкая, но это не мешает мне вкладывать свои нищебродские копеечки в облигации, читать корпоративную отчетность и ждать момента. Кстати, я вообще почти не открываю торговый терминал. Котировки акций и облигаций я смотрю на смартлабе: http://smart-lab.ru/q/ и там решаю, что буду покупать...

Чтобы удобно смотреть за графиками, я стал использовать PRO аккаунт tradingview, где можно настраивать и сохранять свое рабочее пространство:

( Читать дальше )

Опционные стратегии: Хеджирование кредитного спреда

- 28 мая 2016, 10:50

- |

С ростом волатильности на рынке, для многих трейдеров, актуальным становится быстрое хеджирование своих текущих позиций. При хеджировании или корректировке позиции, вы смотрите на цену, премию и сравниваете со страховкой, которую получаете взамен. Это, как покупать страховку на машину — вы хотите купить самую дешевую, но с высоким покрытием риска.

Защита от «шипов» волатильности

Если цена идет против вас, волатильность, как правило, увеличивается, также увеличиваются и маржинальные требования и премия кредитного спреда.

Именно от волатильности или от Веги мы и хотим застраховать себя. Если вы составляете кредитный спред, то ожидаете, что опционы истекут ничего не стоящими. Или, другими словами, вы занимаете короткую позицию по волатильности. Снижение волатильности будет выгодно, увеличение волатильности — вредно для вашей позиции.

Начнем с базового риск профиля

Рассмотрим профиль P/L типичного кредитного пут спреда, на котором видно предполагаемый убыток и прибыль по позиции, а также их соотношение, на экспирацию. Например, вы продали 1 опцион пут со страйком $45 и купили 1 опцион пут со страйком $40 и получили кредит $200.

( Читать дальше )

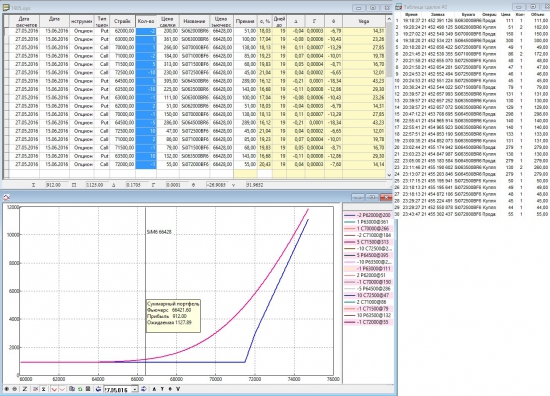

Публичный тест стратегии на опционах. Продажа волатильности. Закрыл позиции.

- 28 мая 2016, 00:02

- |

4 Купленных опциона по 71500 пока скинуть не удалось, также продал 1 72000 (хотел 4, не дали), т.к. 72500 скинул, а нужно было 4 оставить.

в пн до закрою, если дадут, а пока такая картина:

Всем удачи и веселых выходных!)

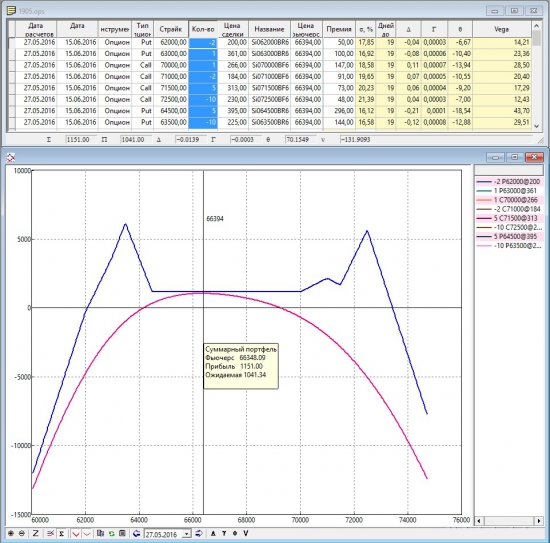

Публичная стратегия. Продажа волатильности. Фиксируем прибыль.

- 27 мая 2016, 19:23

- |

Цель достигнута гораздо раньше, чем предполагалось, что несомненно радует.

Сейчас на вечерки буду закрывать всю конструкцию, часть уже закрылась.

Когда закроется полностью, продемонстрирую сделки.

Набор позиции.

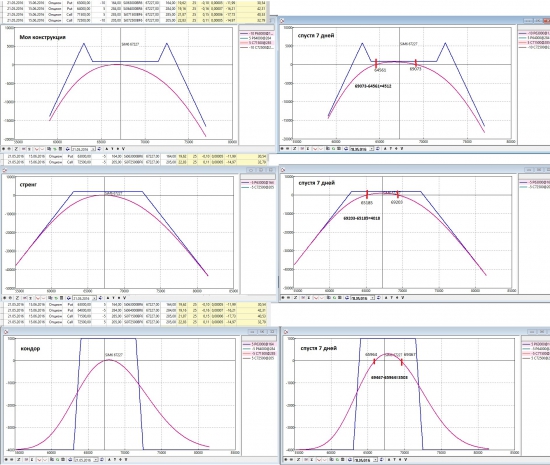

Почему я выбрал такую конструкцию.

- 23 мая 2016, 10:40

- |

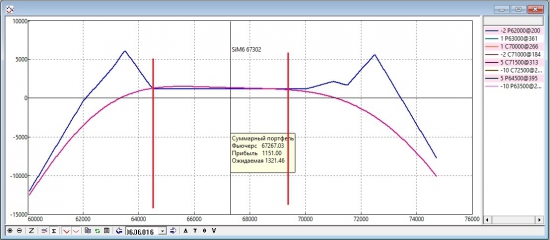

Я решил на наглядном примере показать, в чем преимущество моей конструкции перед «стренглом» и «кондором».

На картинке мы видим позиции, собранные 21.05 и их же, но спустя 7 дней:

( Читать дальше )

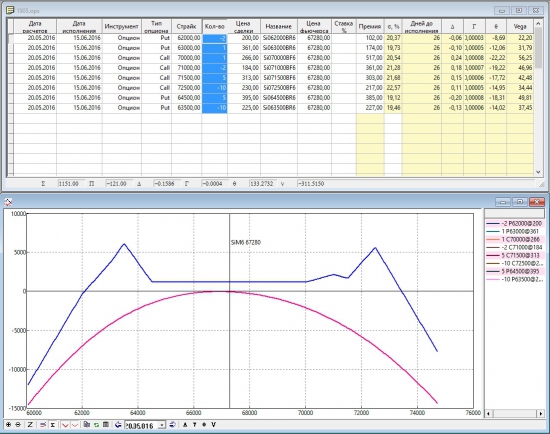

Публичный тест стратегии на опционах. Продажа волатильности.

- 20 мая 2016, 22:19

- |

Начал тестировать стратегию и решил поделиться ею с вами т.к. не болею паранойе, что она перестанет работать и тд.

Суть стратегии проста — получение прибыли от распада дальних страйков. Для выравнивания теор. цены покупаю страйки чуть ближе в соотношении 1/2.

За 2 дня (вчера и сегодня) набрал вот такую позу:

Параметры:

ГО 14000

Цель 1150(8%)

Дней до цели 12-17

Если цена выходит за отмеченный диапазон начинаю от купать соответствующую сторону. При этом прибыль будет уменьшаться, но в минус уйти будет крайне сложно.

Вроде все описал, жду ваших комментариев).

СПИКЕРЫ НОК-9: Игорь Такоев "Торгуем опционами без риска и с клочком бумаги"

- 08 октября 2015, 21:21

- |

Опционы в России появились в 1995-м, а нормальный Интернет и программы – только в 2000-х. Оказывается, и сегодня можно торговать опционами на пальцах, без дорогостоящего софта, без роботов, и даже без интернета, делая все расчеты в табличке Excel, а в крайнем случае на клочке бумаги – и при всём при этом получать доходность до 80% за 3 месяца, как это получилось у участника под ником takoev на ЛЧИ-2007.

Позиция низкорисковая, из купленных опционов, от дельта-нейтральной (ее Игорь обычно применяет в управлении портфелями) отличается тем, что «нейтральность» определяется не количеством открытых позиций, а выравниванием стоимости путов и колов. В 2015 участник takoev снова вышел на разминку с тем же методом. Первые две недели конкурса «Лучший частный инвестор-2015» принесли +13%, дальше – смотрим.

Игорь Такоев – профессиональный портфельный управляющий с 1996 года (под управлением до $7 млн). По образованию – строительный инженер. В 1999-2011 управлял резервами Страховой компании «Отечество» общей стоимостью до 400 млн. руб. Сейчас торгует собственным капиталом и предоставляет услуги доверительного управления частным клиентам. Предпочитает комбинировать в инвестиционном портфеле ненаправленные опционные стратегии и долгосрочную покупку пакетов недооцененных акций компаний малой капитализации (small cap).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал