SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Тупой антиваксер

Все на Уолл-стрит думают, что все остальные на Уолл-стрит покупают биткойн ... Но почти никто

- 22 января 2021, 15:18

- |

Когда-то исследование управляющих фондами Bank of America служило полезным индикатором того, что делали и думали финансовые специалисты. Затем, с годами, это превратилось в опрос, который выявил преобладающее мнение о консенсусе — если не то, что респонденты на самом деле сделали — поскольку участники опроса просто отвечали на вопрос в соответствии с тем, что они считали правильным ответом. К сожалению, с тех пор он эволюционировал до такой степени, что в основном это шум с очень слабым сигналом. Возьмем последний опрос управляющих фондами (FMS), опубликованный сегодня Майклом Хартнеттом из BofA, который проводился с 8 по 14 января, и в нем приняли участие 194 участника с совокупным доходом в 561 млрд долларов. В то время как у нас будет более глубокий взгляд на результаты последней версии FMS, одно остается неизменным: вопрос, какая сделка является «самой многолюдной», где произошли существенные изменения. Спустя 8 месяцев, когда преобладающим ответом на этот вопрос был «Лонг технологических акций», впервые за три года преобладающим ответом стало «Лонг биткойна» ...

( Читать дальше )

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 5 )

Повлияют ли протесты на рынки?

- 21 января 2021, 20:39

- |

Многие могут связать сегодняшнее падение РТС с готовящимися в субботу протестами. С моей точки зрения всё немного не так. Да, может быть, сегодня ливанули на страхе того, что протесты будут массовыми (ибо индекс S&P и нефть пока не падали на тот момент). Но, тут есть два возражения:

1. Масштабная коррекция в сипи назрела, низы предположительно будут в первых двух декадах февраля. Российский рынок зачастую начинает движение заранее. Вспомните прошлый год. Последний перехай сипи не сопровождался перехаем РТС.

2. И протесты, и падение рынков имеют одну и ту же движущую силу — негативные социальные настроения. Так что неверно говорить, что второе происходит из-за первого и наоборот.

Так что падения рынков я жду в любом случае, ибо разволновка предполагает. Другое дело, какова будет глубина. Только есть одно «но», если протесты действительно примут серьёзные масштабы, торги могут отключить. Подробнее рассказывал в видосе

( Читать дальше )

Итоги недели 21.01.2021. Возвращение и посадка Навального. Курс доллара и нефть

- 21 января 2021, 19:40

- |

Возвращение и посадка Навального. Новое расследование. Перспективы протестов

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Признак V-образного разворота к дефляции рынка труда (перевод с deflation com)

- 21 января 2021, 15:40

- |

Данные о вакансиях намекают на еще один спад. Еще в апреле прошлого года, после стабилизации финансовых рынков, внимание было обращено на то, какое восстановление экономики может произойти. Одни сказали, что это V-образное восстановление, другие — W, а третьи — L. Некоторые чрезмерно мыслители даже рекламировали восстановление со знаком квадратного корня (√) — частичное восстановление, значительное снижение, затем очень сильное. Оказалось, что это К. К-образное восстановление произошло в реальной экономике: «имущие» извлекают выгоду из более высоких цен на активы, а «неимущие» страдают от увольнений. V-образная форма была, конечно, на многих фондовых рынках, но также и в сфере занятости, которая резко восстановилась, по крайней мере, в США.

Однако вчерашние данные о рабочих местах показали, что восстановление занятости может повернуть вспять, и количество первичных заявок на пособие по безработице будет намного выше, чем ожидалось. Как показано на графике ниже, это означает, что 4-недельное скользящее среднее количество заявок на пособие по безработице имеет тенденцию к росту с конца ноября. Более того, данные по продолжающимся заявкам показывают, что безработица становится все более прочной. Это может быть намеком на структурные изменения в экономике.

( Читать дальше )

Однако вчерашние данные о рабочих местах показали, что восстановление занятости может повернуть вспять, и количество первичных заявок на пособие по безработице будет намного выше, чем ожидалось. Как показано на графике ниже, это означает, что 4-недельное скользящее среднее количество заявок на пособие по безработице имеет тенденцию к росту с конца ноября. Более того, данные по продолжающимся заявкам показывают, что безработица становится все более прочной. Это может быть намеком на структурные изменения в экономике.

( Читать дальше )

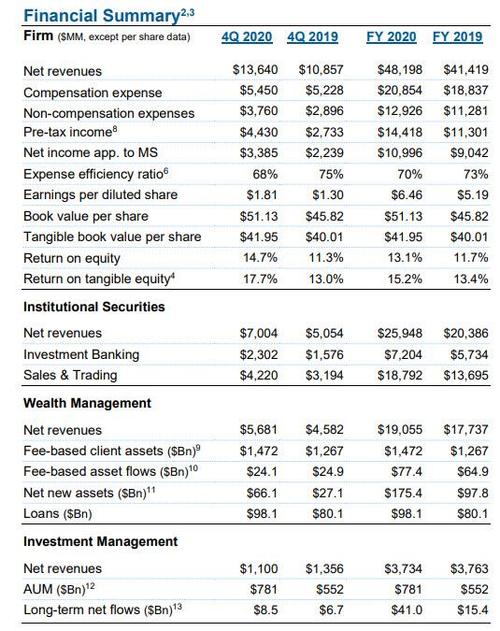

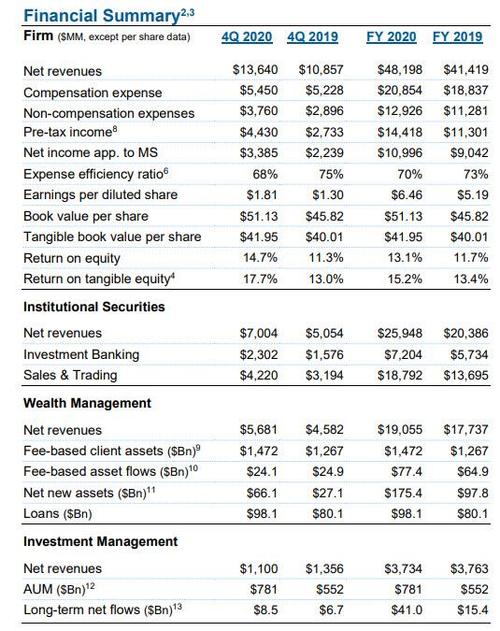

Morgan Stanley сообщает о прорывном квартале, закрепившем лучший год в истории банка

- 20 января 2021, 19:29

- |

Завершая шквал новостей крупных банков за 4 квартал, сегодня утром Morgan Stanley сообщил о результатах за последний квартал 2020 года, и, вероятно, не будет большим сюрпризом, что они, как и вчера у Goldman, были звездными. Morgan Stanley сообщил о чистой прибыли в размере 3,39 млрд долларов, что на 50% больше по сравнению с 2,24 млрд долларов годом ранее, в результате чего скорректированная прибыль на акцию составила 1,92 (компания использовала эффективную налоговую ставку 23% против 15,7% год назад), что превзошло оценку 1,27 при выручке в размере 13,6 млрд, что выше на 26% г/г и более чем на 2 млрд долларов выше консенсус-прогноза в 11,54 млрд.

Впечатляющий квартал был обусловлен звездными результатами в основном подразделении институциональных ценных бумаг (т. е. продажи, трейдинг и инвестбанкинг), которые превзошли ожидания:

Впечатляющий квартал был обусловлен звездными результатами в основном подразделении институциональных ценных бумаг (т. е. продажи, трейдинг и инвестбанкинг), которые превзошли ожидания:

Выручка от продаж и торговли акциями 2,50 млрд долларов США, + 30% г/г, оценка 2,15 млрд долларов США

( Читать дальше )

Впечатляющий квартал был обусловлен звездными результатами в основном подразделении институциональных ценных бумаг (т. е. продажи, трейдинг и инвестбанкинг), которые превзошли ожидания:

Впечатляющий квартал был обусловлен звездными результатами в основном подразделении институциональных ценных бумаг (т. е. продажи, трейдинг и инвестбанкинг), которые превзошли ожидания:Выручка от продаж и торговли акциями 2,50 млрд долларов США, + 30% г/г, оценка 2,15 млрд долларов США

( Читать дальше )

Следующая волна расходов не принесет процветания

- 20 января 2021, 16:03

- |

Недавно опубликованные удивительно плохие показатели по рынку труда показывают, что в декабре Америка потеряла 140 000 рабочих мест. Большая часть проблемы в том, что это лишь один из индикаторов кровавой бойни, происходящей в нашей экономике. Поскольку малые предприятия закрываются навсегда, многие из этих рабочих мест больше не вернутся. Это приводит к гораздо более высокому дефициту в будущем, поскольку все больше американцев покидают рабочую силу. К нашей дилемме добавляется и ответ на нашу преподносимую проблему, в том числе предоставление значительных сумм денег большинству американцев, что снижает их стимул идти и суетиться в поисках работы. Это подчеркивает тот факт, что мы не должны путать то, что некоторые называют «последним экономическим восстановлением» с «выздоровлением».

После того, как эти цифры были обнародованы, Байден объявил, что его администрация с двумя недавно избранными сенаторами-демократами приступит к работе. «Цена будет высока», — сказал Байден о своем запланированном пакете помощи в Уилмингтоне, штат Делавэр. Он пообещал изложить свои предложения до вступления в должность 20 января, он также заявил: «Это будут триллионы долларов».

После того, как эти цифры были обнародованы, Байден объявил, что его администрация с двумя недавно избранными сенаторами-демократами приступит к работе. «Цена будет высока», — сказал Байден о своем запланированном пакете помощи в Уилмингтоне, штат Делавэр. Он пообещал изложить свои предложения до вступления в должность 20 января, он также заявил: «Это будут триллионы долларов».

Пакет, который изложил Байден, составил всего 1,9 триллиона долларов, что разочаровало некоторых его последователей. Это потому, что в нем мало того, что он обещал. Не хватало таких вещей, как расходы на инфраструктуру и выдачу студенческих ссуд. Однако это только первый из многих пакетов, которые будут проходить через конгресс, чтобы не дать экономике развалиться. Чтобы увидеть, насколько разрушительна пандемия и ограничения, введенные для замедления ее развития, для экономики, нам нужно только взглянуть на такие города, как Нью-Йорк, где стало очевидно, что последствия будут долгосрочными. Недавние сообщения о том, что многие крупные и известные компании в ближайшие годы намерены переехать в небольшие города, только усугубят эти проблемы.

В то время как средний уровень безработицы по стране составляет около 6,7%, Bloomberg сообщает, что уровень безработицы в Бронксе составляет около 16%. Мало того, что спад, вызванный вирусом, может привести к разорению примерно трети предприятий города. Особенно сильно пострадали города, в которых туризм составляет значительную часть экономики. Гостиницы, рестораны и все предприятия, которые обслуживают их и их клиентов, страдают. Крах этих малых и средних фирм заставляет людей массово покидать такие районы. Что, в свою очередь, приводит к резкому росту вакансий и падению арендной платы. Если просто бросить деньги на проблему, это не гарантирует, что это остановит образование самоподдерживающейся спирали.

Чтобы было понятно, проблема, с которой мы сталкиваемся, заключается в том, что плохое расходование даже триллионов долларов не обязательно создает сильную экономику. Как обычно, когда дело доходит до государственных расходов, большая часть денег просто тратится впустую. Примером этого является то, как многие люди видят в государственных расходах на инфраструктуру создание рабочих мест и идеальное решение для нашей больной экономики. Я хотел бы предостеречь, все не так просто. Ясно одно: когда Вашингтон начинает говорить о расходах на инфраструктуру, это разносится по всей Америке, поскольку политики и бизнес спешат одобрить такие программы. Конечно, они утверждают, что это должно осуществляться на местном уровне, чтобы деньги не растрачивались неэффективными ставленниками Вашингтона, которые не понимают стоящих перед нами приоритетов.

Это запускает выдачу того, что известно как бесплатные деньги, подаренные ответственными лицами. На самом деле существует больше «мостов в никуда» и потраченных впустую расходов, чем налогоплательщик мог себе представить. Часто расходы на инфраструктуру не приносят реального благосостояния нашей стране, а лишь подпитывают кумовство и в конечном итоге набивают карманы власть имущих и их друзей. История показывает, что большая часть расходов на инфраструктуру расходуется неэффективно. В долгосрочной перспективе экономическая политика страны и ее система налогообложения гораздо важнее для экономики, чем государственные расходы.

Тот факт, что правительства во всем мире приступают к реализации аналогичных программ расходов, мало что можно сделать, чтобы успокоить американцев, учитывая взрывной рост долга, который мы наблюдаем с 2008 года. Множество проблем возникает с экономическим спадом, и работающие бедняки берут на себя большую часть боли, это становится очевидным в виде роста социальных волнений и роста насильственных преступлений. Поскольку арендная плата и ипотека остаются невыплаченными, не удивляйтесь, увидев, что неравенство продолжит расти. Мы должны помнить, что все это эксперимент, цель которого — создать ложную экономику, настолько укоренившуюся в стимулах, что она не выдержит.

перевод отсюда

( Читать дальше )

После того, как эти цифры были обнародованы, Байден объявил, что его администрация с двумя недавно избранными сенаторами-демократами приступит к работе. «Цена будет высока», — сказал Байден о своем запланированном пакете помощи в Уилмингтоне, штат Делавэр. Он пообещал изложить свои предложения до вступления в должность 20 января, он также заявил: «Это будут триллионы долларов».

После того, как эти цифры были обнародованы, Байден объявил, что его администрация с двумя недавно избранными сенаторами-демократами приступит к работе. «Цена будет высока», — сказал Байден о своем запланированном пакете помощи в Уилмингтоне, штат Делавэр. Он пообещал изложить свои предложения до вступления в должность 20 января, он также заявил: «Это будут триллионы долларов».Пакет, который изложил Байден, составил всего 1,9 триллиона долларов, что разочаровало некоторых его последователей. Это потому, что в нем мало того, что он обещал. Не хватало таких вещей, как расходы на инфраструктуру и выдачу студенческих ссуд. Однако это только первый из многих пакетов, которые будут проходить через конгресс, чтобы не дать экономике развалиться. Чтобы увидеть, насколько разрушительна пандемия и ограничения, введенные для замедления ее развития, для экономики, нам нужно только взглянуть на такие города, как Нью-Йорк, где стало очевидно, что последствия будут долгосрочными. Недавние сообщения о том, что многие крупные и известные компании в ближайшие годы намерены переехать в небольшие города, только усугубят эти проблемы.

В то время как средний уровень безработицы по стране составляет около 6,7%, Bloomberg сообщает, что уровень безработицы в Бронксе составляет около 16%. Мало того, что спад, вызванный вирусом, может привести к разорению примерно трети предприятий города. Особенно сильно пострадали города, в которых туризм составляет значительную часть экономики. Гостиницы, рестораны и все предприятия, которые обслуживают их и их клиентов, страдают. Крах этих малых и средних фирм заставляет людей массово покидать такие районы. Что, в свою очередь, приводит к резкому росту вакансий и падению арендной платы. Если просто бросить деньги на проблему, это не гарантирует, что это остановит образование самоподдерживающейся спирали.

Чтобы было понятно, проблема, с которой мы сталкиваемся, заключается в том, что плохое расходование даже триллионов долларов не обязательно создает сильную экономику. Как обычно, когда дело доходит до государственных расходов, большая часть денег просто тратится впустую. Примером этого является то, как многие люди видят в государственных расходах на инфраструктуру создание рабочих мест и идеальное решение для нашей больной экономики. Я хотел бы предостеречь, все не так просто. Ясно одно: когда Вашингтон начинает говорить о расходах на инфраструктуру, это разносится по всей Америке, поскольку политики и бизнес спешат одобрить такие программы. Конечно, они утверждают, что это должно осуществляться на местном уровне, чтобы деньги не растрачивались неэффективными ставленниками Вашингтона, которые не понимают стоящих перед нами приоритетов.

Это запускает выдачу того, что известно как бесплатные деньги, подаренные ответственными лицами. На самом деле существует больше «мостов в никуда» и потраченных впустую расходов, чем налогоплательщик мог себе представить. Часто расходы на инфраструктуру не приносят реального благосостояния нашей стране, а лишь подпитывают кумовство и в конечном итоге набивают карманы власть имущих и их друзей. История показывает, что большая часть расходов на инфраструктуру расходуется неэффективно. В долгосрочной перспективе экономическая политика страны и ее система налогообложения гораздо важнее для экономики, чем государственные расходы.

Тот факт, что правительства во всем мире приступают к реализации аналогичных программ расходов, мало что можно сделать, чтобы успокоить американцев, учитывая взрывной рост долга, который мы наблюдаем с 2008 года. Множество проблем возникает с экономическим спадом, и работающие бедняки берут на себя большую часть боли, это становится очевидным в виде роста социальных волнений и роста насильственных преступлений. Поскольку арендная плата и ипотека остаются невыплаченными, не удивляйтесь, увидев, что неравенство продолжит расти. Мы должны помнить, что все это эксперимент, цель которого — создать ложную экономику, настолько укоренившуюся в стимулах, что она не выдержит.

перевод отсюда

( Читать дальше )

Рисковые активы - «пузырь, который вот-вот лопнет»? (перевод с deflation com)

- 20 января 2021, 11:33

- |

В издании книги Роберта Пректера Conquer the Crash 2020 года есть раздел под названием «Финансовые ценности могут исчезать». Вот отрывок:

Люди, кажется, считают само собой разумеющимся, что финансовые ценности могут создаваться бесконечно, казалось бы, из ниоткуда и накапливаться до Луны. Поверните направление и отметьте, что финансовые ценности могут исчезнуть в никуда, а они настаивают, что это невозможно. «Деньги должны куда-то уходить… Они просто переходят из акций в облигации, в денежные фонды… Они никогда не уходят… Для каждого покупателя есть продавец, поэтому деньги просто переходят из рук в руки». Это верно в отношении денег, но не так в отношении ценностей, которые могут пройти весь путь как вверх, так и вниз.

Цены на активы растут не из-за «покупки» как таковой, потому что на каждого покупателя есть продавец. Они растут, потому что те, кто совершает сделки, просто соглашаются с тем, что их цены должны быть выше. Что касается всех остальных — включая тех, кто владеет некоторыми из этих активов, и тех, у кого нет, — им ничего не нужно делать. И наоборот, чтобы цены на активы упали, достаточно одного продавца и одного покупателя, согласных с тем, что прежняя стоимость актива была слишком высокой. Если никакие другие активные заявки на покупку или продажу не конкурируют с ценой этих покупателя и продавца, то стоимость актива падает, и она падает для всех, кто им владеет. Если им владеет миллион других людей, их собственный капитал падает, даже если они ничего не сделали. Два инвестора сделали это, заключив сделку, а остальные инвесторы и все неинвесторы сделали это, решив не возражать со своей ценой. Финансовые ценности могут исчезнуть из-за снижения цен на любой тип инвестиционного актива, включая облигации, акции, товары, недвижимость и криптовалюты.

( Читать дальше )

Люди, кажется, считают само собой разумеющимся, что финансовые ценности могут создаваться бесконечно, казалось бы, из ниоткуда и накапливаться до Луны. Поверните направление и отметьте, что финансовые ценности могут исчезнуть в никуда, а они настаивают, что это невозможно. «Деньги должны куда-то уходить… Они просто переходят из акций в облигации, в денежные фонды… Они никогда не уходят… Для каждого покупателя есть продавец, поэтому деньги просто переходят из рук в руки». Это верно в отношении денег, но не так в отношении ценностей, которые могут пройти весь путь как вверх, так и вниз.

Цены на активы растут не из-за «покупки» как таковой, потому что на каждого покупателя есть продавец. Они растут, потому что те, кто совершает сделки, просто соглашаются с тем, что их цены должны быть выше. Что касается всех остальных — включая тех, кто владеет некоторыми из этих активов, и тех, у кого нет, — им ничего не нужно делать. И наоборот, чтобы цены на активы упали, достаточно одного продавца и одного покупателя, согласных с тем, что прежняя стоимость актива была слишком высокой. Если никакие другие активные заявки на покупку или продажу не конкурируют с ценой этих покупателя и продавца, то стоимость актива падает, и она падает для всех, кто им владеет. Если им владеет миллион других людей, их собственный капитал падает, даже если они ничего не сделали. Два инвестора сделали это, заключив сделку, а остальные инвесторы и все неинвесторы сделали это, решив не возражать со своей ценой. Финансовые ценности могут исчезнуть из-за снижения цен на любой тип инвестиционного актива, включая облигации, акции, товары, недвижимость и криптовалюты.

( Читать дальше )

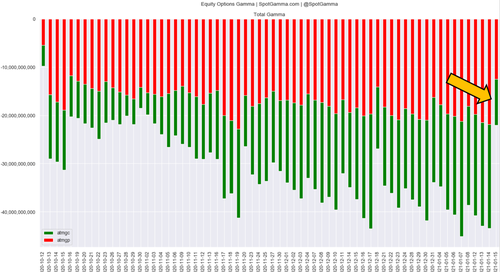

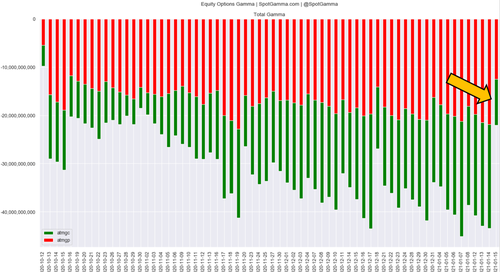

Индекс S&P: схлопывание опционных позиций вызывает «потенциал высокой волатильности»

- 19 января 2021, 19:35

- |

Как мы подробно рассказывали на прошлой неделе, очень крупная экспирация опционов в пятницу привела к сокращению гаммы отдельных акций примерно на 50%, что сделало рынки уязвимыми для краткосрочной волатильности.

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...

( Читать дальше )

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...( Читать дальше )

Как Баффет заработает на победе Байдена

- 19 января 2021, 16:03

- |

В течение десяти лет руководство TransCanada заявляло, что трубопровод Keystone XL будет построен, потому что он имеет слишком большой экономический смысл для Америки. Но, как отмечает сегодня утром @ Greekfire23, «мы здесь не так работаем», потому что, по данным Reuters, «Джо Байден планирует отменить разрешение на проект трубопровода Keystone XL стоимостью 9 миллиардов долларов в качестве одного из своих первых действий в офисе. И, возможно, в первый же день».

Слова «отменить разрешение на строительство трубопровода Keystone XL» появляются в списке действий исполнительной власти, которые, вероятно, запланированы на первый день президентства Байдена, согласно более раннему отчету Canadian Broadcasting Corp. Байден, который был вице-президентом в администрации Обамы, когда она отклонила проект как противоречащий его усилиям по борьбе с изменением климата, ранее пообещал отказаться от президентского разрешения на строительство нефтепровода, если он станет президентом. В 2015 году Барак Обама свернул проект, заявив, что Канада получит большую часть экономических выгод, в то время как проект увеличит выбросы парниковых газов.

Слова «отменить разрешение на строительство трубопровода Keystone XL» появляются в списке действий исполнительной власти, которые, вероятно, запланированы на первый день президентства Байдена, согласно более раннему отчету Canadian Broadcasting Corp. Байден, который был вице-президентом в администрации Обамы, когда она отклонила проект как противоречащий его усилиям по борьбе с изменением климата, ранее пообещал отказаться от президентского разрешения на строительство нефтепровода, если он станет президентом. В 2015 году Барак Обама свернул проект, заявив, что Канада получит большую часть экономических выгод, в то время как проект увеличит выбросы парниковых газов.

( Читать дальше )

Слова «отменить разрешение на строительство трубопровода Keystone XL» появляются в списке действий исполнительной власти, которые, вероятно, запланированы на первый день президентства Байдена, согласно более раннему отчету Canadian Broadcasting Corp. Байден, который был вице-президентом в администрации Обамы, когда она отклонила проект как противоречащий его усилиям по борьбе с изменением климата, ранее пообещал отказаться от президентского разрешения на строительство нефтепровода, если он станет президентом. В 2015 году Барак Обама свернул проект, заявив, что Канада получит большую часть экономических выгод, в то время как проект увеличит выбросы парниковых газов.

Слова «отменить разрешение на строительство трубопровода Keystone XL» появляются в списке действий исполнительной власти, которые, вероятно, запланированы на первый день президентства Байдена, согласно более раннему отчету Canadian Broadcasting Corp. Байден, который был вице-президентом в администрации Обамы, когда она отклонила проект как противоречащий его усилиям по борьбе с изменением климата, ранее пообещал отказаться от президентского разрешения на строительство нефтепровода, если он станет президентом. В 2015 году Барак Обама свернул проект, заявив, что Канада получит большую часть экономических выгод, в то время как проект увеличит выбросы парниковых газов.( Читать дальше )

2021: «Имеет ли наконец последствия обесценивание валюты?» (перевод с elliottwave com)

- 18 января 2021, 12:09

- |

Годами — нет, десятилетиями — ходили слухи о том, что «доллар США вот-вот рухнет». С 1999 года, когда впервые был введен евро, основная валюта-конкурент доллара, эти слухи усиливаются каждый раз, когда евро берет верх в течение длительного периода времени. И каждый раз, когда доллар восстанавливается, скептики разочаровываются. Но обесценивание валюты может требовать времени. Что касается последствий, они могут быть весьма серьезными. «Когда империи падают, это обычно сопровождается порчей валюты», — говорит наш руководитель отдела глобальных исследований Мюррей Ганн.

Что ж, 2021 год начался впечатляюще, и мы ожидаем еще более глубоких изменений в следующие несколько месяцев. Позвольте мне выделить две минуты вашего времени, чтобы донести до вас через, возможно, самое важное. Меняющийся мировой порядок. Имеет ли наконец последствия обесценивание валюты?

Когда империи падают, это обычно сопровождается порчей валюты. На этой диаграмме показано снижение содержания серебра в имперских монетах в период упадка Римской империи. Обратите внимание на то, как деградация усилилась по мере приближения Рима к краху. Фактически, весь процесс можно интерпретировать как аккуратно вписывающийся в импульсную волну Эллиотта, где третья волна имеет пять подволн.

( Читать дальше )

Что ж, 2021 год начался впечатляюще, и мы ожидаем еще более глубоких изменений в следующие несколько месяцев. Позвольте мне выделить две минуты вашего времени, чтобы донести до вас через, возможно, самое важное. Меняющийся мировой порядок. Имеет ли наконец последствия обесценивание валюты?

Когда империи падают, это обычно сопровождается порчей валюты. На этой диаграмме показано снижение содержания серебра в имперских монетах в период упадка Римской империи. Обратите внимание на то, как деградация усилилась по мере приближения Рима к краху. Фактически, весь процесс можно интерпретировать как аккуратно вписывающийся в импульсную волну Эллиотта, где третья волна имеет пять подволн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал