Избранное трейдера Андрей Андреев

Почему не стоит недооценивать грядущую рецессию. Часть 1. Моя переводика для вас.

- 14 июня 2019, 15:07

- |

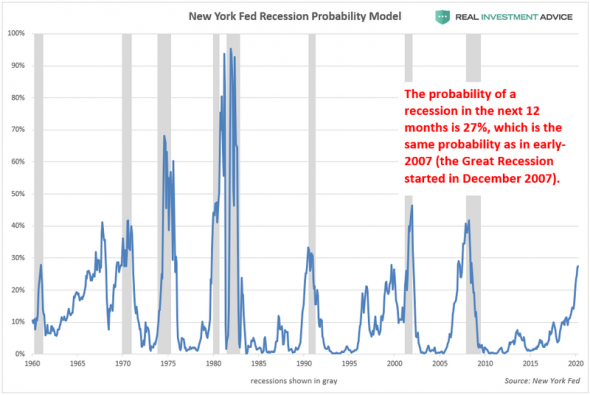

Вероятность рецессии в США в ближайшие 12 месяцев составляет 27%.

Последний раз, когда шансы на рецессию были такими же, шел 2007 год до обвала рынков 2008 оставался год.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 20 )

Как фондовый рынок США может отреагировать на снижение ставки — небольшой исторический экскурс

- 12 июня 2019, 20:10

- |

Как известно, денежный рынок США начал активно закладывать в цены смягчение монетарной политики ФРС на ближайших заседаниях. По мнению его участников, вероятность как минимум однократного снижения ставки к концу года превысила 90%! В целом, потенциал снижения в этом году оценивается в 65 базисных пунктов, а в следующем — составляет 30 базисных пунктов. Это эквивалентно четырем последовательным снижениям ставки рефинансирования к концу 2020 года:

(Рынки ожидают снижения ставки рефинансирования на 65 б.п. в этом году и на 30 б.п. в следующем (по данным на 6 июня 2019))

На ZeroHedge опубликовали по этому поводу хороший обзор от аналитиков Goldman Sachs, в котором проводится небольшой исторический экскурс на тему поведения фондового рынка США после начала смягчения монетарной политики ФРС.

Так, начиная с 1988 года имело место 13 случаев когда участники рынка ожидали снижения ставки за день до заседания Феда. Во всех 13 случаях ставки на этом заседании были снижены. В двух случаях участники рынка пересматривали свои ожидания к началу заседания ФРС в сторону ужесточения. Это происходило в середине цикла смягчения монетарной политики и в обоих случаях фондовый рынок падал в течение месяца перед заседанием (на 5% в феврале 1990 и на 1% в феврале 1992).

( Читать дальше )

Унылый пост про диверы 4

- 12 июня 2019, 18:13

- |

на малом ТФ не всё так замечательно, не очень красиво складывается картинка но условия соблюдены и надо приступать к отслеживанию.

( Читать дальше )

Налоговый террор

- 12 июня 2019, 00:01

- |

Раньше суды руководствовались постановлением 2006 года. Преступление (уклонение от уплаты налогов) считалось оконченным с момента неуплаты налога в установленный законом срок. То есть, за 2018 год вы должны подать декларацию до 30 апреля и заплатить налог до 15 июля 2019 года. С этого момента исчисляется срок давности (по ст. 198 и ч. 1 ст. 199 – 2 года), по окончании которого можно благополучно забыть о 2018 годе и дальше не хранить документы, что большинство в прошлом, скорее всего, и делало.

Раньше суды руководствовались постановлением 2006 года. Преступление (уклонение от уплаты налогов) считалось оконченным с момента неуплаты налога в установленный законом срок. То есть, за 2018 год вы должны подать декларацию до 30 апреля и заплатить налог до 15 июля 2019 года. С этого момента исчисляется срок давности (по ст. 198 и ч. 1 ст. 199 – 2 года), по окончании которого можно благополучно забыть о 2018 годе и дальше не хранить документы, что большинство в прошлом, скорее всего, и делало.В проекте постановления 2019 года добавлено «такие преступления являются длящимися, поэтому срок давности уголовного преследования по ним исчисляется с момента фактического прекращения преступной деятельности, т. е. со дня добровольного погашения либо взыскания недоимки». Фактически это означает отмену срока давности, при этом с обратной силой. Сам закон формально не меняется, поэтому обратная сила как бы ничему не противоречит. В реальности это будет означать, что можно будет любому предъявить предъявить налоговые претензии за период, по которому у него уже может не быть документов. А, учитывая фактическое отсутствие презумпции невиновности в налоговых вопросах, не очень понятно, как доказывать, что «ты не верблюд». Никакие ссылки на Запад, которые у нас любят предъявлять, мол посмотрите, как у них жёстко с неуплатой налогов, в этом случае не работают. Там сроки давности чётко установлены, при их истечении никаких проверок и доначислений налогов проводить нельзя.

Поводов прицепиться может быть много — сдавали жильё, торговали на финансовых рынках (кроме как на российских), продали кому-нибудь что-нибудь и т.д. и т.п. Понятно, что это вряд ли примет массовый характер, но как инструмент сведения счётов (любых — политических, экономических, личных) легко может использоваться. Не забывайте, что кроме налога вам начислят ещё пени и штрафы, которые, скажем, за 10 лет, могут быть в разы больше самого налога. И всё это куда проще, чем подбрасывать наркотики и оружие.

Пока проект постановления отправлен на доработку. Но надежд на послабления мало. До сих пор всё, связанное с налогообложением, принималось в максимально возможном на тот момент драконовском виде. Да и протестов никаких по этому поводу не слышно.

Сценарий обвала рынка. Самоуверенное стадо. Моя переводика для вас.

- 11 июня 2019, 14:53

- |

За десятилетия существования рынка мы все привыкли думать что любой обвал фондового рынка может быть отменен только высказываниями центральных банков или снижением ставок. ЦБ придет вмешается и рынок двинется дальше покоряя очередные высоты. Счастливые разговоры о будущем смягчении или, какая-то нетрадиционная количественная мера смягчения или снижение ставки-все, что потребуется то вам и скажут.

Все это порождает самоуспокоенность.

Рынки «поднимаются на стену беспокойства», то есть движутся выше, поскольку рынок сбрасывает потенциальные угрозы продолжающемуся ралли. Эта пугливость, в сочетании с большим объемом (большим количеством покупателей), является фоном для устойчивого ралли.

Как на примере с животным стадом авария происходит не тогда тогда стало пугливо и убегает от машины, а тогда оно спокойно и ничего не боится.

Так и здесь вот оно самодовольная уверенность, что ФРС может обратить вспять любое падение рынка.

( Читать дальше )

Унылый пост про диверы 2

- 09 июня 2019, 15:43

- |

Надеюсь на картинке понятно. На картинке виден т.н. " тройной дивер" и мы видим что предыдущий дивер не сработал и цена пошла ниже, бывает .

Обязательным условием является пробитие нулевой линии индикатором при достижении ценой вершины (верхней точки) волны.

После того как мы обнаружили на графике такую дивергенцию начинаем искатьТочку Входа. ТВ ищем на рабочем ТФ

( Читать дальше )

В чем встречать кризис?

- 08 июня 2019, 10:59

- |

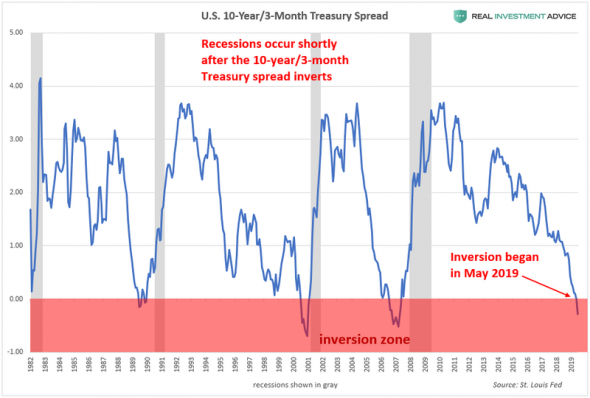

«Рынок долга — самый умный. Это всегда было, есть и будет опережающим показателем… Бл.!».

Василий Олейник

Вы обеспокоены надвигающейся рецессией? Или наоборот — предвкушаете покупку подешевевших активов в долгосрок, да на значительной просадке?

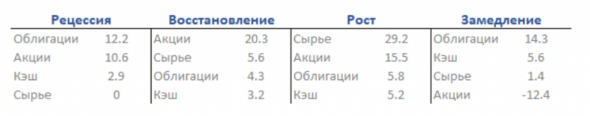

Тогда эта таблица для Вас:

В ней большой экономический цикл разбит на четыре стадии: Рецессия, Восстановление, Рост и Замедление. В каждой приведены средние доходности для наиболее значимых активов.

1. Рынок долга — это то место, где находятся самые большие деньги. Крупнейший долговой инструмент — облигации. Они — лучший индикатор движения крупного капитала.

( Читать дальше )

Сумма сделки между Marathon Group и Система может составить 20-30 млрд рублей - Фридом Финанс

- 06 июня 2019, 21:46

- |

Выручка завода «Синтез» в 2018 г. составила 8,6 млрд руб. увеличившись за два последние года на весомые 26% при рентабельности по чистой прибыли в 11%-22%, что является очевидно, очень неплохим показателем. Показатели «Биоком» значительно скромнее. Выручка компании в последние несколько лет стагнировала и в 2017 г. составила 811 млн руб. Однако, оба предприятия успешно и продуктивно функционируют и при покупке их вряд ли возможен значимый дисконт. При этом, по данным мультипликаторов аналогов, капитализация подобных фармацевтических предприятий на развивающихся рынках составляет от 10 до 40 размеров чистой прибыли. Учитывая финансовые показатели указанных заводов и текущие рыночные оценки мультипликаторов аналогов, потенциальную сумму сделки в данном случае можно оценить приблизительно в 20 – 30 млрд руб. Это существенная сумма для АФК система, положительный финансовый поток которой в первом квартале 2019 г. обеспечила продажа акций МТС и МТС–банка и привлечение финансирования.

( Читать дальше )

Дивергенции, несколько нюансов!

- 05 июня 2019, 18:58

- |

Несколько слов о дивергенциях! Почему они возникают и при каких условиях их использование не имеет никакого смысла поскольку возникают «ественным путём». Ролик о том, о чем обычно в статьях про диверы не пишут! Никаких стратегий, только понимание самой механики!

Инвестидеи в металлургическом секторе - Атон

- 04 июня 2019, 18:07

- |

В этом обзоре мы производим краткий обзор фундаментальных показателей 17ти компаний третьего эшелона металлургического сектора. Мы рассматриваем их оценку и долговую нагрузку, количество акций в свободном обращении и ликвидность, а также — ключевые инвестиционные темы, которые в настоящее время вызывают интерес инвесторов. Мы не выпускаем официальных рекомендаций, но даем общее представление о привлекательности акций. Во время нашего последнего маркетинга в Москве мы были удивлены количеству вопросов по неликвидным именам, таким как дочерние компании Мечела. При этом мы признаем, что при среднем дневном обороте всего в 25 тыс. долларов в день (не включая Распадскую) выборка обозреваемых компаний навряд ли заинтересует всех инвесторов. Более подробная информация по акциям представлена на Рис. 2-Рис. 7.Атон

Дочерние компании Мечела: UKUZ, KOGK, CHMK, UNKL

Ключевыми темами, на которые ставят инвесторы в дочерние компании Мечела, являются: 1) 100%-ая консолидация дочерних компаний Мечелом – маловероятно, поскольку банки, скорее всего, заблокируют отток денежных средств, не связанный с уменьшением долговой нагрузки; 2) Банкротство Мечела и продажа его дочерних компаний банками-кредиторами крупным стальным компаниям по более высоким мультипликаторам – маловероятно, поскольку госбанки продемонстрировали поддержку в гораздо более трудных экономических условиях. Дочерние компании также дороги по мультипликаторам, на наш взгляд вероятно, из-за специфического распределения затрат/прибыли внутри группы.

Южный Кузбасс (UKUZ). Основной угольный актив Мечела – очень неликвидная (оборот $1 тыс в день, free float 1%, капитализация $300 млн) ставка на коксующийся и энергетический уголь. Выглядит очень дорого с мультипликатором EV/EBITDA 2018 17x и имеет чрезвычайно высокую долговую нагрузку – $2.2 млрд с соотношением чистый долг/EBITDA 16x. Завод испытывает нехватку полувагонов, что негативно сказывается на результатах производства и продаж. Несколько недавних скачков котировок нельзя объяснить публичными новостями или изменениями цен на уголь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал