Избранное трейдера Георгий Харитонов

Лотереи в опционах

- 22 апреля 2021, 09:51

- |

www.option.ru/glossary/strategy/long-butterfly

На нашем рынке это выглядит вот так:

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 27 )

Сбалансированный дневной рацион на 100 руб.

- 21 апреля 2021, 22:14

- |

Полезно в этом случае в качестве точки отсчета выбрать цель и ограничения. Тогда подспорьем может послужить давно известный метод, с помощью которой можно точно рассчитать оптимальный рацион.

Человек худеет, когда потребляет меньше калорий, чем тратит. Поэтому целью можно считать минимизацию получаемых калорий. В качестве же ограничений будут выступать необходимые ему вещества. Тогда задача будет формулироваться как поиск такой комбинации продуктов, которая, обеспечивая человеку необходимые вещества, даст ему минимум калорий.

Такая задача об оптимальном рационе является разновидностью задач линейного программирования, исследованием которых занимался советский математик Леонид Канторович, за что и удостоился Нобелевской премии по экономике.

( Читать дальше )

Грааль

- 21 апреля 2021, 08:04

- |

phys.org/news/2021-04-theory-centuries-old-physics-problem.html

ru.wikipedia.org/wiki/Задача_трёх_тел

https://en.wikipedia.org/wiki/Three-body_problem

Шаблон для индикатора Зизаг

- 16 апреля 2021, 01:00

- |

--[[

параметры:

Procent - процент зигзага

--]]

Settings={

Name="ZIGZAG_Templ",

Procent=2,

line=

{

{

Name = "cur1",

Type =TYPE_LINE,

Width = 2,

Color = RGB(0,0, 0)

}

}

}

function Init()

y1 = nil

y2 = nil

x1 = 1

x2 = 1

return 1

end

function OnCalculate(index)

de = Settings.Procent

vl = C(index)

if index == 1 then

y1 = vl

y2 = vl

else

if C(index) > y1*(1+de/100) and y1 < y2 then

x2 = x1

y2 = y1

x1 = index

y1 = C(index)

else

if C(index) > y1 and y1 >= y2

then

x1 = index

y1 = C(index)

end

end

if C(index) < y1*(1-de/100) and y1 > y2 then

x2 = x1

y2 = y1

x1 = index

y1 = C(index)

else

if C(index) < y1 and y1 <= y2

then

x1 = index

y1 = C(index)

end

end

end

if x1 ~= index then

curfrom = x1

curto = index

else

curfrom = x2

curto = x1

end

if curto ~= curfrom and curfrom ~= nil and curto ~= nil then

if C(curto) ~= nil and C(curfrom) ~= nil then

k = (C(curto)- C(curfrom))/(curto- curfrom)

for i = curfrom, index do

curv = i*k + C(curto) - curto*k

SetValue(i, 1, curv)

end

end

end

return vl

endСтратегии работы маркетмейкера в стакане ВИДЕО

- 13 апреля 2021, 20:26

- |

Если у вас есть ссылки на подобную информацию — накидайте в комментах.

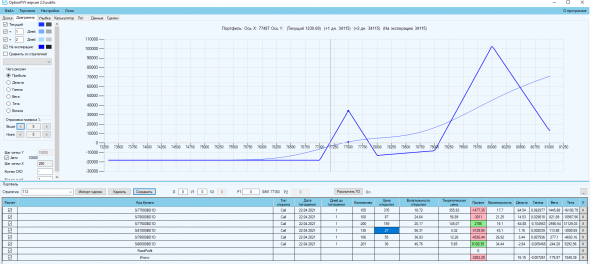

Опционы. Выбор дельты для дельта-хеджа

- 12 апреля 2021, 17:54

- |

Я решил использовать возможности своего софта и базу данных с целью сравнить различные подходы к решению этого вопроса.

Существует мнение, что классическая дельта плохо подходит для хеджа опционных конструкций.

Требуются поправки, учитывающие движение улыбки после изменения цены базового актива.

Обычно в анализ включают горизонтальное смещение улыбки, что выливается в полное или частичное использование sticky delta.

Реже говорят об учете вертикального смещения улыбки.

Популярны также разговоры о том, что при хедже греки должны быть фиксированы, чтобы избежать лишней торговли на дрожании улыбки.

В этом случае обычно используют некую усредненную или прогнозную форму кривых волатильности.

Я реализовал по своему эти подходы и выполнил их сравнительный анализ.

В данной статье не затрагиваются вопросы о поиске оптимального шага или лучшего таймфрейма для дельта-хеджа.

( Читать дальше )

Опционы. Тесты бабочки, зигзага, стрэнгла и кондора

- 09 апреля 2021, 01:24

- |

В этой статье мы рассмотрим результаты тестирования бабочки, стрэнгла, кондора и зигзага(risk reversal).

Очевидно, что обычно трейдеры входят в эти позиции, имея свой прогноз по базовому активу и волатильности.

Тем не менее, мне было интересно, дают ли указанные спреды постоянное статистическое преимущество, способное компенсировать неверный прогноз. Отрицательный результат теста не является приговором, ведь он получен при ограниченном наборе методов выбора позиции и хеджа.

Подробнее о расчетах

Во многом техника тестов повторяет ту, которая была использована ранее при анализе единичных опционов.

Тестируются только месячные опционы на индекс РТС.

Расчеты основаны на теоретической стоимости опционов с июня 2010 г. по июнь 2018 г.

Данные предоставлены Московской Биржей и одним из известных опционных трейдеров, которому выражаю благодарность.

( Читать дальше )

СКАЗКА ПРО ОПЦИОНЫ

- 07 апреля 2021, 12:29

- |

Посвящается моему читателю со стандартным комментарием к моим постам: «Них… чего» не понял, но очень интересно!"

Пост ДОПИСАН 20.03.21, несколько графиков обновлены на актуальные сегодня.

Раздумывал несколько дней: «а надо ли публиковать здесь такое, когда такие страсти кипят на Смартлабе??»

Ну ладно, иду на риск! Всё как в трейдинге — исход изначально неизвестен :))

Наверно сегодня не совсем подходящий день для такого, но полистай потом на досуге — может найдёшь чё.

АТТЕНШН!

Это «вэри биг лонгрид» = очень-очень длинная сказка с большим количеством красочных иллюстраций.

(Нет, на самом деле — скучное чтиво, т.к. в основном это выдержки из дневника. Поэтому и разбавляю шуточками, хотя до «Виктора Петрова» мне ещё далеко).

РЕМАРКА №0 (только для взрослых = 5+ лет опыта на рынке)

Прошла квартальная экспирация.

«Мой друг» с путами 72250 на Si (код Si072250BO1) потерял все вложенные средства (предполагаю как и раньше, что он просто покупатель опциона). Вход был по 950, объём 60000к, т.е.

( Читать дальше )

Против Богов: достопримечательная история риска.

- 07 апреля 2021, 09:11

- |

Эл. книга t.me/kudaidem/2092

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал