Избранное трейдера Георгий Харитонов

Тайна чисел 1961 года. Первый человек в космосе. Ю. Гагарин: Вот скажи мне американец в чем сила?

- 02 декабря 2020, 09:44

- |

А. Шепард: В углах Юра в углах

Ю. Гагарин: Верно, поэтому первым полечу я

А. Шепард: Ок, Ок ....

Ю. Гагарин: Поехали!!!

- комментировать

- ★1

- Комментарии ( 3 )

10 фундаментальных принципов инвестирования

- 30 ноября 2020, 06:33

- |

Тут на смартлабе пошёл тренд делиться своими правилами инвестирования. Я решил не стоять в стороне и сформулировать неочевидные советы, которые дал бы себе 3 года назад, когда только начинал знакомиться с миром инвестиций. Это не заезженные правила в духе «диверсифицируйтесь» или «не используйте плечо», с которыми все наверняка уже знакомы. Мне кажется эта информация будет полезна и начинающим, и уже опытным инвесторам. Хотя для кого-то сказанное здесь может оказаться очевидными. В таком случае я могу вас только поздравить: ваша компетенция на высоком уровне. В любом случае, всем желаю приятного и, надеюсь, полезного чтения.

1. Составить и пользоваться своей системой правил.

Удивительно, что это первое правило в списке? Неудивительно, ведь оно — самое главное. У каждого человека за годы жизни сформирована картина мира на основе личного опыта. При всём желании никто не сможет изложить эти знания в сжатом виде, а вы не сможете понять о чём речь. Вот попробуйте сформулировать для другого человека 10 правил жизни? Или 10 советов для хорошего настроения? Вы их конечно сформулируете и он вас услышит. И вам обоим может показаться, что он вас понял. Но понял ли, не обладая вашим опытом? Сомневаюсь.

( Читать дальше )

Дополняем скринер: расчет размера лотов исходя из скорости изменения цены

- 27 ноября 2020, 15:10

- |

Доброго времени суток!

В предыдущей статье собрали начальный простенький скринер.

Немного изменили его совсем. То есть начальная логика сохраняется, изменили «манименеджмент»

Суть на самом деле простая, хоть и выглядет сложно. Чем быстрее цена пройдет заданный рубеж, тем большее количество лотов, мы откроем и соответственно наоборот.

Другими словами, если мы целый час, ползем к заданному рубежу, то это вялотекущее движение. А значит риск, что цена остановится — растет с каждой секундой. А если стремительно движемся — то цена может по инерции отработать наши уровни, и соответственно риск, меньше.

Реализовали это так. Роботам задан депозит в 1000$ это и будет максимально возможный размер позиции, и если цена за 1 минуту пролетит нужное нам расстояние, то мы откроемся именно на 1000$, и с каждым новым баром, размер лота будет уменьшаться и к концу часа составит всего ~16$.

( Читать дальше )

Третья дверь. Секретный код успеха Билла Гейтса, Уоррена Баффетта, Стива Возняка, Леди Гаги и других богатейших людей мира.

- 27 ноября 2020, 10:57

- |

Третья дверь. Секретный код успеха Билла Гейтса, Уоррена Баффетта, Стива Возняка, Леди Гаги и других богатейших людей мира. Алекс Банаян

Электронная книга t.me/kudaidem/1365

( Читать дальше )

Сила простоты (про Грааль)

- 26 ноября 2020, 22:22

- |

* * * * * * *

Ищут пожарные, Ищет милиция, Ищут фотографы, Трейдеры рыщут.

Где же Грааль? Не могут найти. Нет его, блин, Как ни крути!

— Хороший стишок, — кивнёт седой головой ветеран смартлаба, — Всё верно, Грааля не существует.

— Вирши так себе, — возразит лысый смартлабовец с седыми яйцами, — А Грааль есть, вот только найти его дано не каждому.

Как ни странно, я соглашусь с обоими седовласыми ветеранами трейдинга, потому что, оба — правы. Как такое может быть? Поскольку я уже 16 лет ищу этот самый Грааль, то немного в теме. И могу позволить себе чуток поразмышлять.

Биржевой Грааль

Для начала уточнение. Изначально Святой Грааль – это чаша, из которой причащались ученики Христа на тайной вечере: «…И, взяв чашу, благодарив, подал им, и пили из нее все. И Он сказал: сие есть кровь моя, нового завета…». Когда Иисуса распяли, две Марии собрали кровь Учителя в ту же чашу, из которой причащались Апостолы и сохранили ее.

( Читать дальше )

Риск-менеджмент. Несколько мыслей.

- 25 ноября 2020, 19:15

- |

Для начала, расскажу вам о некоторых моих сделках, с которыми у меня однажды были проблемы.

1. Однажды, весной 2019 года, я купил Сургутнефтегаз обычку примерно по 26,1 рубля. Я всегда считал ее супер недооцененной, потому что компания оценивается в 3 раза дешевле чем количество кэша на ее счетах. Это не считая активов связанных с основной деятельностью! P/B у него тогда был 0.2, что мало даже для нашего рынка.

Я набрал его на очень приличную сумму для моего счета, и когда цена пошла вниз, я не стал фиксировать убыток. Ну это же не логично!!!) С каждым пунктом вниз он становится еще привлекательнее, да? Причем главным аргументом, почему он так дешев, было у многих то, что компания жмот, у нее маленький payout (процент от чистой прибыли который идет на дивиденды) и неизвестен основной акционер. Ну вы серьезно?)

В тот момент, было еще несколько убыточных идей, которые наконец-то вышли в плюс и отбили комиссию за плечо по Сургуту, всего его у меня было 1,4 счета. В общем держал я его несколько месяцев и в пятницу 30 августа забил на него и закрыл в небольшой плюс. И что было дальше? За 2 следующих рабочих дня (2-3 сентября) он сука делает +30%. И чем объясняли этот рост? Тем, что компания начнет тратить свою кубышку).

( Читать дальше )

Новый арбитражный индикатор для фьючерса РТС

- 25 ноября 2020, 08:50

- |

Предисловие: помните старый фильм «Талантливый мистер Рипли»? Главный герой «пытается пробиться наверх» посредством перманентного обмана. И в конце фильма он встречает сыщика, который ему говорит «Видишь ли, в Америке нас учат проверять факты прежде чем они становятся фактами. Нас учат наводить справки.» и дальше он ему кратко рассказывает факты, на основе которых понятно, кем был мистер Рипли на самом деле. Вот, этот мужик:

И я задумался вот над чем: у нас есть индекс РТС. В составе индекса 42 компании, с определенными весовыми коэффициентами (их посмотреть можно вот здесь: www.moex.com/ru/index/RTSI/constituents). Предположим гипотетическую ситуацию, что цена всех 42 акций, входящих в индекс — выросла, где-то на 1%, где-то на 3% ну и т.п. Вопрос: а на сколько вырастет стоимость фьючерса РТС в такой ситуации? Вот и решил проверить эту простую арбитражную идею, сделал свой индикатор, назвал его «Уравнитель РТС» (да, с фантазией у меня в последнее время не очень).

( Читать дальше )

Самая простая стратегия для трейдинга

- 24 ноября 2020, 16:23

- |

Фьючерс на фондовый индекс DAX за период с 1998 по 2011 годы. При покупке после каждого закрытия вниз с последующим выходом из рынка по цене закрытия того же самого дня мы совершим 1591 сделок, 52 процента которых будут выигрышными, но зато общая сумма убытка составит внушительные 60558$! При двух медвежьих закрытиях подряд реализуются 724 сделки, 52,2 процента которых будут закрыты с прибылью, причем общие потери оказываются значительно ниже – 1568$. Если вам хватит терпения каждый раз дожидаться подряд трёх закрытий вниз, вы будете вознаграждены 334 сделками, 55 процентов из которых принесут серьёзную прибыль 25295$.

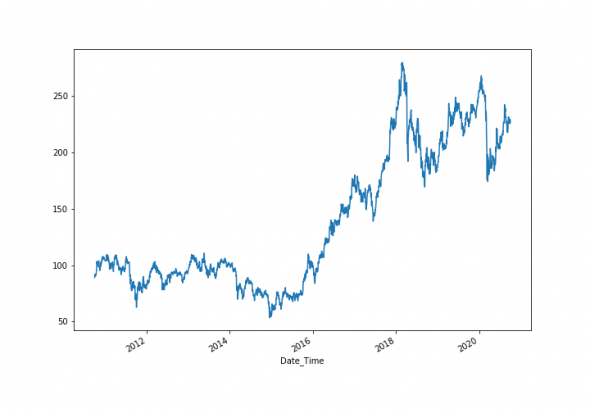

Проверять буду на сбербанке, на чём же ещё. Взял историю за последние 10 лет. Вот его график.

График цены сбербанка за последние 10 лет.

( Читать дальше )

Осознанный разум и стратегия накопления ресурсов (инвестирование сверхдолгосрок).

- 24 ноября 2020, 12:37

- |

Есть такое мировоззрение с горизонтом планирования на тысячелетия. (подробнее ознакомиться можно здесь https://zen.yandex.ru/id/5fab981728ba64768d1c3486 ). Одной из жизненных задач которого является накопление огромного количества ресурсов для решения более глобальных задач в будущем. И одной из компонент этого накопления является инвестирование.

Конкретная задача инвестирования в этом случае имеет горизонт планирования – тысячелетия. Хотелось бы рассмотреть стратегию инвестирования с горизонтом планирования 50 000 лет.

Мой взгляд на данный вопрос такой:

Необходимо создать сложный диверсифицированный портфель и по мере развития событий менять его структуру. На данный исторический момент портфель может в себя включать:

— Акции. Разделить на два типа. Первый тип – для получения прибыли в качестве дивидендов с дальнейшей продажей. Второй тип – в постоянное пользование. Цель – скупка конкретных отраслей для поставленных в будущем задач. Теоретически, имея неограниченное количество времени, можно на дивиденды от этих акций увеличивать их объем и в итоге выкупить все акций. Начальная доля в портфеле 40-60%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

BBBY BUY 21.7299

BBBY BUY 21.7299