Избранное трейдера Кактус

КВИК-->Lua-->Python. Трансляция данных из КВИКа в Питон в реальном времени

- 29 мая 2020, 19:57

- |

Представляю общественности Python-сервер (в 9 строк кода) для получения данных из КВИКа в Питон через луа-скрипт в режиме реального времени.

Для примера приведу получение тиковых данных по SIM0.

Нам понадобятся следующие ингредиенты.

1. Понятное дело КВИК, версии ниже 8 или 8.5.2 и выше.

2. Питон Jupyter Notebook (Anaconda 3)

3. Луа-скрипт, взятый из Jatotrader (в нем буквально изменено пару строк)

Как работает сервер можно посмотреть в этом видео (1 мин. 38 сек.) Ну и по правилам хорошего тона, естественно сам текст ниже.

( Читать дальше )

- комментировать

- ★70

- Комментарии ( 42 )

Бэктест мультипликаторов PE, PS, PB и других - лучший пост недели

- 29 мая 2020, 19:09

- |

Бектесты всегда гуд, поэтому полез по ссылке.

https://smart-lab.ru/blog/622095.php

Выскажу свое мнение.

Во-первых автору спасибо за проделанную работу.

Во-вторых — она совершенно бесполезна

В-третьих — она просто неверна а следовательно выводы вредны

Аргументы

Практически все гипотезы из указанной простыни в несколько кликов проверяются на сервисе poftfolio123.com. Для американских акций есть куча подобных сервисов с данными. Собирать свою базу несколько странно для таких очевидных показателей. Вот если дадите ссылку на нечто похожее на российском рынке то мне было бы интересно.

Автор признает что у него имеется survivorshp bias. То есть компании сошедшие с дистанции не учитываются. Но именно у таких аутсайдеров перед их смертью как правило удивительно привлекательные коэффициенты и дивидендная доходность.

Поэтому если мы будем брать компании самые лучшие по мультам, то очень большая часть из них реально умрет.

( Читать дальше )

Европейские госдолги. Протесты житейской логики

- 27 мая 2020, 07:35

- |

Один из постоянных участников нашего облигационного чата иногда выкладывает эту таблицу. Доходности госбумаг ряда стран, в национальных валютах. Источник: http://www.yield-tracker.com/

Первое, на что обращаешь внимание, и увы, это не новость – околонулевые или отрицательные доходности большинства участников этого импровизированного рейтинга.

Мы знаем, откуда они берутся: длинные долги с отрицательными доходностями пользуются спросом, если инвесторы ожидают дальнейшего снижения ключевых ставок и расширения программ выкупа активов.

Это всё хрестоматийно и логично. Но кроме финансовой логики есть житейская. В рамках которой, если долг имеет нулевые и отрицательные выплаты, значит это долг сверхвысокого качества.

( Читать дальше )

Sentiment. Когда же TОП Nasdaq & S&P ?

- 26 мая 2020, 17:31

- |

25 МАЯ.

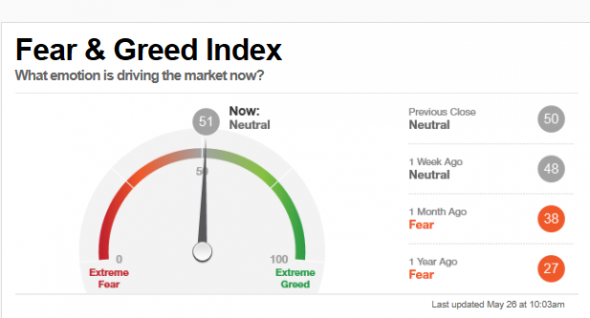

В позитив еще не вышли. Должны по крайней мере выйти на 60-65 уровень. имо

Некоторые индикаторы говорят об эйфории покупателей. но CNN Fear &Greed — Neutral.

Ниже опрос 15 Мая.

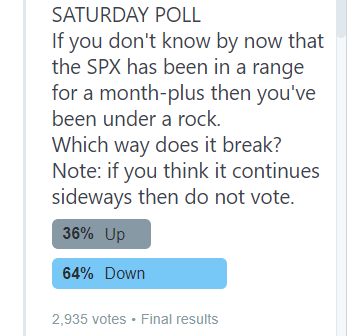

Если вы на карантине без интернета и радио, возможно в деревне месяц и вам сказали что полтора месяца уже идет боковик по СиПи -В КАКУЮ СТОРОНУ ЭТОТ БОКОВИК БУДЕТ ПРОБИТ?

64% сказали что ВНИЗ.

( Читать дальше )

Бэктест моментума

- 22 мая 2020, 11:29

- |

Вообще-то меня сильно впечатлили результаты выбора бумаг для покупки и удержания на основе моментума по ссылке выше. Настолько что я решил самостоятельно это проверить. Но поскольку меня это интересовало именно с практической точки зрения, то задача была ограничена несколькими условиями: — выборка бумаг ограничена ликвидными компаниями с капитализацией более 30 млр. рублей, расчет и соответственно модельный портфель должен быть реализован в доступном мне инструменте — в электронной таблице. Немного перефразируя Силаева А.: если стратегия/модель не может быть выстроена относительно просто в электронной таблице, то грош цена такой модели. Поэтому с практической точки зрения мне было важно то, что в случае успеха я могу применить стратегию имея всего лишь электронную таблицу и интернет с котировками.

Исходные данные выгружал с известного ресурса investing.com. Цена бумаг без дивидендов. Цены на конец каждого периода (месяца) по цене закрытия. Для расчетов я отобрал две группы компаний: условно с большой капитализацией: не менее 200 млр. руб. и средне-малой капитализацией: менее 200 но выше 30 млр. руб. Хотел проверить, повлияет ли фактор размера на итоговый результат. Во время выборки вторую группу пришлось изрядно проредить исключив некоторые низколиквидные компании с мертвым оборотом или со странным поведением в графике котировок, типа резкого взлета цены внутри дня. Возможно сплит или какая-то ошибка в архиве данных сайта investing. Таким отсортированных историй оказалось довольно много. Итого в каждой из двух групп оказалось по 34 компании (случайное совпадение).

( Читать дальше )

перегнула ли ФРС палку?

- 19 мая 2020, 14:32

- |

Все рецессии можно разделить на две группы. Первые являются циклическими, т. е. спады происходят с некоторой регулярностью по мере нарастания в экономике излишков. На сглаживание системы и преодоление кризиса обычно требуется 12-18 месяцев.

Ко второй категории относятся рецессии, спровоцированные кризисными событиями. Они, как правило, намного короче по продолжительности и могут быть ограничены конкретными секторами. Одним из таких событий было землетрясение/цунами 2011 года в Японии, которое привело к временному спаду производства.

Понимание типа рецессионного цикла крайне важно для принятия правильных мер денежно-кредитного и бюджетного стимулирования. Можно провести аналогию с лечением болезни: приём неправильного лекарства может привести к непредвиденным последствиям.

Сейчас все ожидают перезапуска экономики, и отрицательная реакция рынков может оказаться очень краткосрочной. Многие полагают, что экономика сможет быстро восстановить позиции после окончания «шатдауна».

( Читать дальше )

To trader95

- 09 мая 2020, 11:34

- |

Американские брокеры свыше 80% сделок на акциях клиентов не выводят на биржи. Просто потому что они проходят либо внутри брокера, либо в сетях, которые не являются биржами.

Поэтому и клиринг и депозитарный учет идут внутри брокера. Иначе просто невозможно.

На производных инструментах клиенты американских брокеров также не имеют персонифицированных счетов на биржах.

А определение брокера, как «кухни», я дал четко: клиринг клиентов внутри брокера.

В этом контексте любая биржа — «кухня» для клиентов и разница только в том, что брокер может пользоваться деньгами клиентов для юридически своих позиций, а биржа нет.

Честно или нечестно — это другой вопрос. Крупной «кухне» просто невыгодно работать нечестно. Это тоже факт.

МОЛНИЯ! Interactive Brokers. Ответ про нефть

- 09 мая 2020, 09:45

- |

Как поступит компания IB.

Один из скринов ниже

Зашел утром на Смартлаб, и кое-кто уже опередил меня. Но, но, но, самого важного не указал.

а это самое важное. Поэтому решил написать .

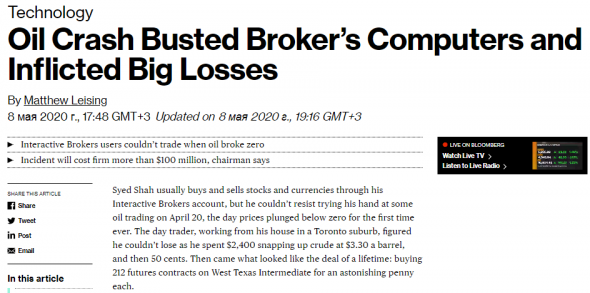

Статья оригинал на Bloomberg

https://www.bloomberg.com/news/articles/2020-05-08/oil-crash-busted-a-broker-s-computers-and-inflicted-huge-losses?srnd=premium

Томас Петерфи, председатель и основатель Interactive Brokers, говорит, что путешествие на отрицательную территорию выявило ошибки в программном обеспечении компании. «С нашей стороны это ошибка в 113 миллионов долларов », — заявил 75-летний миллиардер в интервью в среду. С тех пор его фирма пересмотрела максимальную оценку убытков до $ 109,3 млн

( Читать дальше )

НЕФТЬ. Было $77тыщ остался должен 9млн!!! Interactive Brokers.

- 08 мая 2020, 23:13

- |

Сайед Шах, 30-летний дейтрейдер, обычно покупал и продавал акции и валюты через свой счет Interactive Brokers, но 20 апреля он не смог удержаться от попытки попробовать свои силы в торговле нефтью. Шах, работая в своем доме в пригороде Торонто, полагал, что он не может проиграть, так как потратил 2400 долларов на покупку сырой нефти по 3,30 доллара за баррель, а затем 50 центов. Затем последовало то, что выглядело как сделка всей жизни: покупка 212 фьючерсных контрактов на West Texas Intermediate за поразительный Пенни каждый.

Чего он не знал, как сообщает Мэтью Лейзинг из Bloomberg, так это того, что первое падение цен на нефть в отрицательную сторону сломало платформу Interactive Brokers, потому что ее программное обеспечение «не могло справиться с этим досадным знаком минус, хотя технически рынок сырой нефти всегда мог пойти вверх ногами.»

В полночь у Шаха появились очень плохие новости: он задолжал Interactive Brokers 9 миллионов долларов. Он начал день с 77 000 долларов на своем счете, ожидая, что его самый большой возможный убыток составит 100%, или 77 000 долларов.

Оказалось, что это в 116 раз больше.

( Читать дальше )

Графики к размышлению - 08/05/2020

- 08 мая 2020, 18:05

- |

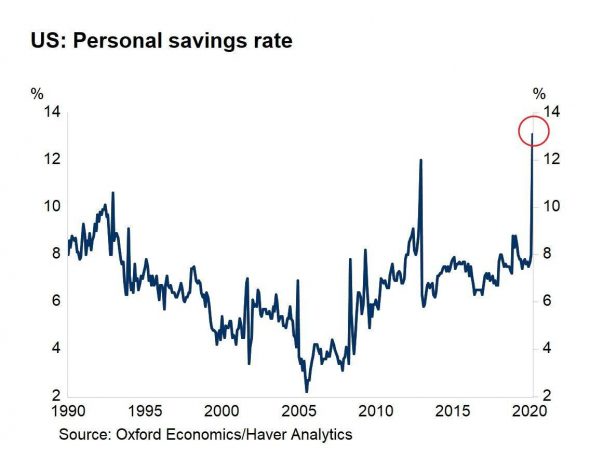

Американцы начинают больше сберегать — очень плохо для экономики:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал