Избранное трейдера Кактус

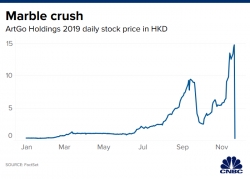

И такое бывает: ArtGo Holdings +3800% за год и -98% в один день

- 21 ноября 2019, 21:59

- |

Но, всё возможно, если это компания из славного КНР. Я не раз писал, что фондовый рынок в странах с не-до-рыночной экономикой — это казино. Вместо своей основной функции (сегодня отличный пост от Алексея Прокофьева был), рынок превращается в игровую площадку для взрослых дядек.

Компанию по добыче мрамора из Китая прокатили с включением в индекс MSCI, повод: её рост за год на 3800% немного оторвался от фундаментальных показателей. Итог: на бирже Гонконга акции рухнули на 98% за 1 час.

Какие можно сделать выводы? Не знаю. Просто удивительно, что и в наше время мыльные пузыри на фондовом рынке могут надуваться месяцами. Мне ума не хватает объяснить ожидания инвесторов, когда они довели капитализацию ArtGo до $1 млрд.

Пост написан по мотивам новости от CNBC.

- комментировать

- ★5

- Комментарии ( 15 )

QE или не QE? Вот в чем вопрос (перевод с elliottwave com)

- 20 ноября 2019, 15:41

- |

Джей Пауэлл — человек с мягким характером, который, кажется, не очень расстроен, даже перед лицом крайней провокации. Он утверждает, что ФРС «зависит от данных», и что денежно-кредитная политика в настоящее время движется по курсу «устойчивому как она». Но под спокойной оболочкой возникает настоящее чувство паники. ФРС ввела ликвидность на рынки, снова увеличив свой баланс, но не называет это Количественным смягчением (QE) 4. Пока.

На приведенном ниже графике показан баланс ФРС, измеренный совокупными активами, которые он имеет. QE 1, 2 и 3 отчетливо видны, как и снижение баланса при количественном ужесточени (QT). С сентября, однако, баланс вырос. Фактически, если мы измерим скорость увеличения по 4-недельной скорости изменения, это будет самое резкое увеличение не со времен QE3 или QE2, а с сентября 2008 года, когда начался QE1. Сентябрь 2008! Это произошло, когда финансовые рынки начали таять, и люди действительно думали, что вся система придет к концу. Очевидно, что ФРС беспокоится о чем-то.

( Читать дальше )

Любителям опционов

- 19 ноября 2019, 15:35

- |

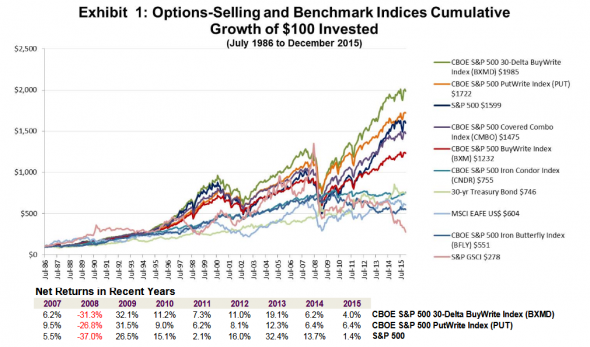

Было бы интересно узнать а какие собственно результаты можем давать опционная торговля. Не правда ли? Нашлись добрые люди и протестировали результаты применения различных опционных стратегий на истории. Результаты за 30 лет (1986 — 2016) на картинках ниже

Лучше всех (по доходности) себя показала стратегия под кодовым названием BXMD. Это покупка индекса S&P и продажа call-опциона на него с дельтой 30.

Второе место стратегия PUT — это просто продажа пут-опциона на центральном страйке.

В цифрах это выглядит следующим образом

( Читать дальше )

Снова за РЕПО кризис в США

- 16 ноября 2019, 21:26

- |

До 2008 в основном в РЕПО игрались банки. Сейчас это стали небанковские организации (hedge funds, broker-dealers and real estate investment trusts, далее — НФО). Роль банков снизилась, они менее охотно стали заниматься коротким фондированием. Банки раньше не имел избыточных резервов, сейчас же имеют большие резервы, которые размещаются в Фед, а не в рынок. С другой стороны НФО некуда было деваться, как фондироваться через РЕПО, т.к. банки сами снизили обычные кредиты в их адрес или покупку из облигаций. Вклад внесла и новая регуляция, так что с банком за РЕПО стали драть капитал и базельские ratios.

Казна забирала кеш через UST, а еще и Фед начал баланс сокращать — ну и добро пожаловать. Вмешавшись, Фед заменил собой роль частных банков на финансовом рынке.

Ключевые вопросы по кейсу:

1) почему банки не фондируют НФО напрямую?

( Читать дальше )

Обзор Чемпионата Мира по трейдингу (Кубок Роббинса) 2019...

- 16 ноября 2019, 18:14

- |

Слежу за этим чемпионатом уже на протяжении наверное лет 5. Слежу систематически и вижу как люди бывает разгоняют свой депо, а так же вижу как они его потом и сливают в погоне за первым местом… И никогда ещё я не писал обзоров на этот кубок, но видите ли, этот год особенный походу...

Взглянем для начала на таблицы с участниками:

Ребята, обычно на кубке Роббинса происходит всё так, в любой номинации есть первое место которое показывает очень большую доходность (более 100%), затем на втором и третьем месте располагаются участники доходность которых обычно от 40 до 80%. Ну и на закуску обычно 4 и 5 места показывают плюсовую доходность в районе 20-40%. Это моё наблюдение в среднем за примерно 5 лет. Так вот, глядя на участников этого года так и просится крик «Да они там что е*нулись все???» Ощущение что в этом году зарегались самые лютые трейдеры, да ещё и год у всех удачный)))

( Читать дальше )

Ухмылка маркет-мейкера

- 12 ноября 2019, 13:15

- |

А теперь мой взгляд на все это. Он очень простой и от того рубит все обычные аргументы в капусту острой бритвой Оккама.

Представим, что я крутой маркет-мейкер в опционах на Си. Капитал у меня будь здоров и я спокойно продаю опционы страждущим, зарабатывая на спреде и бонусах по программе ММ от биржи. Как я это делаю? Элементарно: считаю волатильность БА и котирую по ней все страйки, т.к. я-то понимаю, что модель БШ работает и волатильность БА не зависит от страйка, т.е. никакой улыбки нет.

Но, я не дурак, чтобы отказываться от легких денег, ну и в убыток я себе работать тоже не собираюсь. Поэтому я буду котировать продажу на 50 пунктов выше справедливой цены. Т.е. считаю стоимость опциона для каждого страйка и добавляю 50 пунктов. Я просто не хочу возиться с котированием, если я не зарабатываю минимум 50 пунктов на спреде.

( Читать дальше )

Лохология, или спрашивали-отвечаем: как, будучи брокером, не слить на бирже сотни миллионов $?

- 11 ноября 2019, 01:28

- |

Скандал с убытками брокера BCS продолжает набирать обороты, статья на эту тему появилась уже и в Ъ (https://www.kommersant.ru/doc/4154812). Читаю:

По словам главы BCS Global Markets Романа Лохова, инвестиционный банк, как и группа в целом, показал прибыль в 2018 году и в первом полугодии 2019 года. «В прошлом году доход от трейдинга был меньше, чем годом ранее, из-за ситуации на рынке»,— отметил он, не назвав точные цифры. По его словам, «деривативный деск по итогам второго полугодия 2018 года показал незначительный отрицательный финансовый результат», но «ни о каких десятках миллионов долларов» речи не идет.

Чу, я слышу пушек гром! Говорящая (сама за себя) фамилия Лохов, где же я уже ее слышал? Кажется, вспоминаю, гугление «открытие урумов лохов» быстро выдает историю с эпическим про%#ом $100 млн. «Открывашкой» на аргентинских варрантах в 2011-м году. А кто же там герой истории? По первой ссылочке (

( Читать дальше )

Пока все спали - Aramco выложило проспект IPO

- 10 ноября 2019, 12:23

- |

Как-то так по тихому, без фанфар, Saudi Aramco выложило в ночь между пятницей и субботой на сайте Capital Markets Authority, регулятора фондового рынка Саудовской Аравии проспект своего IPO: https://cma.org.sa/…/The%20Saudi%20Arabian%20Oil%20Company%…

Теперь любой интересующийся может одним из первых узнать самый охраняемый секрет нынешнего исторического периода: себестоимость добычи барреля нефти у саудитов. Хинт: Operating costs поделить на калькуляторе на добычу в баррелях.

Еще из проспекта ясно, что любой голодранец, владеющий хотя бы одной акцией Aramco имеет право заявится на собрание акционеров и получить мешок корпоративного лута и всяких прочих ништяков. Это, конечно, если визу на въезд в страну получит. Но в последнее время с этим послабления серьезные:

( Читать дальше )

ЛЧИ 2019. Ищем справедливость. (На его месте мог быть я…напьёш, ой, добьёшься – будешь.)

- 02 ноября 2019, 18:48

- |

Начну с того, что не писал бы этот пост, но сегодня с удивлением заметил, что, при корректном подсчете, цифры моей доходности на ЛЧИ 2019 на текущий момент вплотную приблизились к призовым местам, а в некоторых номинациях типа «Лучший трейдер Smart-Lab» и вовсе занимали бы сейчас почетное 1-е место на фонде и 3-е на срочке.

Вот табличка с местами на сайте биржи:

Трейдер, занимающий 23 место в общем зачете, на каждом отдельном рынке идет ниже. Не очень то логично, да? Ведь выше меня стоит 22 трейдера, подавляющее большинство которых торгует только на срочке и в таблице фонды их просто нет (ну или с гордым 0%).

Да, можно стоять ниже по одной из номинаций — но по обеим?

Логично ли это? Может быть, при наличии пары условий:

- У трейдера единый счет, с которого он торгует и на фонде и на срочке.

- Хотя бы раз он зашел с единого счета на всю котлету и на фонде и на срочке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал