Избранное трейдера Dmitry Mikheev

Лучшие эмитенты России. Результатам анализа МСФО за последние 12 лет.

- 02 июня 2019, 12:37

- |

smart-lab.ru/blog/542166.php

smart-lab.ru/blog/542163.php

и другие.

С благодарностями закончили, продолжим.

Вот собственно результат анализа 43 эмитентов (на 2 июня 2019г.)

| настоящее | ожидание | риски | Сумма | Место | |||

| 5,78 | 4,53 | 0,53 | 10,84 | НКНХ, ап | 1 | ||

| 4,55 | 3,06 | 1,75 | 9,36 |

( Читать дальше )

- комментировать

- ★30

- Комментарии ( 38 )

Исковое по Мобу ( для банки ру). Обещал выложить. Скиньте кто нибудь на банки ру раздел вклады - Московский областной банк.

- 29 марта 2019, 17:27

- |

В Первомайский районный суд г. Ижевска

Истец:

адрес:

Ответчик: ПАО «Московский областной банк» (Публичное акционерное общество)

адрес: 107023, г. Москва, ул. Большая Семёновская, дом 32, стр 1

Генеральная лицензия на осуществление банковских операций №1751

Государственная пошлина не уплачивается в соответствии с частью 3 статьи 1- 7 Закона РФ «О защите прав потребителей»

ИСКОВОЕ ЗАЯВЛЕНИЕ

о защите прав потребителя, невыполнении условий договора

Между ххх (далее по тексту – Истец) и Публичным акционерным обществом «Московский областной банк» (далее – по тексту — Ответчик) был заключен договор срочного банковского вклада «Вместе навсегда» от 21.05.2014 г. № 810/07 — 1728 (далее – Договор) на срок 1825 дней, условиями которого, в частности, предусмотрена возможность пополнения вклада наличными в кассу банка либо перечислением на депозитный счет в безналичном порядке (п.3.1.3 Договора).

Пунктом 1.6 Договора установлено, что Вклад пополняемый. Сумма дополнительного взноса во Вклад — без ограничений.

( Читать дальше )

Оформляем возврат на ИИС в 2019 году через личный кабинет сайта nalog.ru

- 14 января 2019, 16:49

- |

Итак по по порядку:

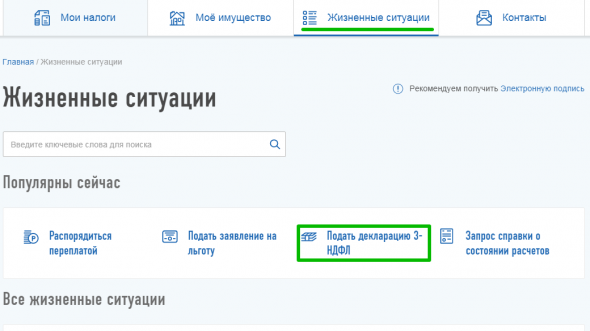

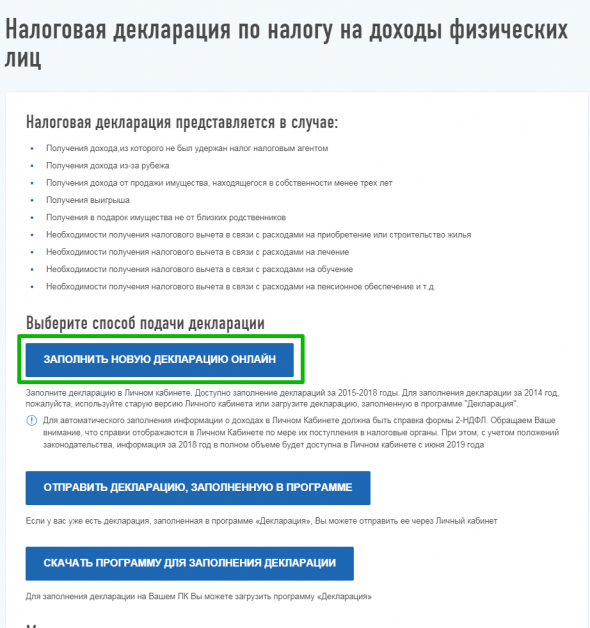

1) Заходим в личный кабинет на сайт nalog.ru, через: либо подтвержденную запись на госуслугах, либо через учетную запись полученную именно в налоговой службе.

2) Выбираем «Заполнить декларацию онлайн».

( Читать дальше )

Налоговая амнистия к 2015, 2016 и 2017 годам к доходам, полученным на фондовом рынке

- 23 октября 2018, 12:04

- |

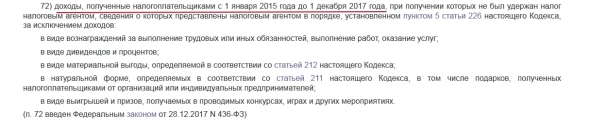

Налоговый кодекс разрешает нам вернуть НДФЛ, который в свое время не был удержан налоговым агентом, но который нам пришлось заплатить в бюджет самостоятельно с доходов, полученных в период с 1 января 2015 года по 31 декабря 2017 года. Основание: пункт 72 статьи 217 НК РФ. Давайте рассмотрим, о каких дохода в данной статье идет речь.

Для начала обратимся к положениям Налогового кодекса. Как указано в пункте 72 статьи 217 НК РФ, не облагаются налогом доходы, полученные налогоплательщиками с 1 января 2015 года до 1 декабря 2017 года, при получении которых не был удержан налог налоговым агентом, сведения о которых представлены налоговым агентом в порядке, установленном пунктом 5 статьи 226 НК РФ.

Но из этого правила есть исключение – за исключением доходов:

– в виде вознаграждений за выполнение трудовых или иных обязанностей, выполнение работ, оказание услуг;

– в виде дивидендов и процентов;

( Читать дальше )

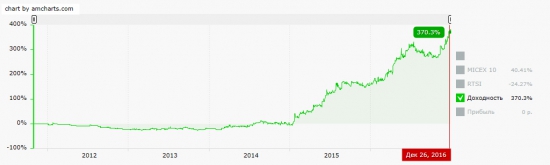

Как обогнать индекс (пример выигрышной торговой стратегии)

- 15 октября 2018, 09:37

- |

Как обогнать индекс (пример выигрышной торговой стратегии)

В кругу экономистов бытует мнение, что обогнать фондовый индекс на длительной перспективе невозможно, и если вам удалось в какой-то определенный год вырваться вперед, получив прибыль гораздо выше той, которую продемонстрировал индекс акций, то в будущем неизбежно ваши результаты не превзойдут индекс, а могут оказаться только хуже него. Подобная точка зрения следует из гипотезы эффективного рынка. К сожалению, экономика отличается от математики тем, что строгое доказательство практически любого утверждения представляется невозможной задачей. Тем не менее, в данной статье мне бы хотелось привести пример одной из стратегий, которая способна обогнать индекс акций в длительной перспективе. Разумеется, я отдаю себе отчет в том, что не могу доказать это математически. Впрочем, в экономике практически везде используются различные гипотезы, которые невозможно доказать, например, почему-то принято считать, что движение цен подчиняется нормальному распределению, и я что-то нигде не встречал какого-либо доказательства подобного утверждения. Тем не менее, именно на основе гипотезы о нормальном распределении была придумана знаменитая формула Блэка-Шоулза для оценки стоимости опционов, за которую ее авторы даже получили нобелевскую премию.

( Читать дальше )

Кого стоит прочитать на смарт-лабе

- 17 апреля 2018, 12:12

- |

MadQuant

КРЫС

Amigotrader

А. Г.

rockybeat

Frend

Антон Кротов

ves2010

Евгения Случак

Oleg Mubarakshin ~ Quant-lab

Pratrader

XXM

Стас Бржозовский

Светлана Орловская

silentbob

ELab

wrmngr

( Читать дальше )

Ждем падения через неделю!

- 14 марта 2018, 09:10

- |

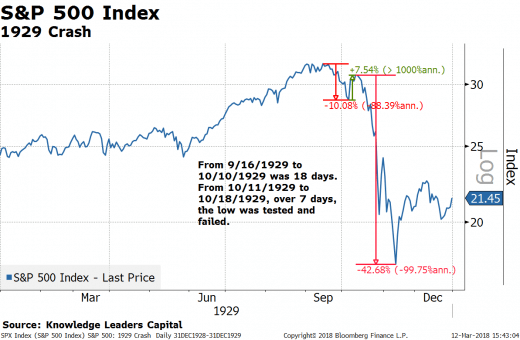

Акции переживают довольно стремительную коррекцию, отскакивают вверх, затем устремляются к новым минимумам, после чего случается настоящий крах. Период времени от максимума, достигнутого при отскоке, до нового минимума — семь дней.

Крах 1929 года. S&P 500 достиг максимума на отметке 31,86 пунктов 16 сентября 1929 года. В течение следующих 14 дней индекс пережил коррекцию в размере 10,08%. Затем, в течение следующих четырех дней, акции отскочили вверх на 7.54%. Затем последовал семидневный промежуток, когда акции дрейфовали вниз, а затем 18 октября 1929 года был обновлен минимум, после чего начался настоящий крах. Обвал рынка, длившийся 22 дня, с 8 октября 1929 года по 13 ноября 1929 года, составил 42,68%.

Крах 1987 года. Акции достигли максимума 25 августа 1987 года, а затем стартовало их снижение на 7,79%, которое длилось 18 дней. В течение следующих 10 дней акции выросли на 5,65%, достигнув максимума коррекции 5 октября 1987 года. В течение следующих семи дней рынок оказался на новых низах, после чего начался крах. За четыре дня акции потеряли 28,51%, при этом дно было достигнуто 19 октября 1987 года.

( Читать дальше )

Абсолютно точный, но не всем полезный ответ (я же математик)

- 13 февраля 2018, 14:50

- |

Оптимальные стратегии

Обозначения:

Ct – цена актива;

dt=(Ct-Ct-1)/Ct-1;

dt – случайна и имеет безусловное распределение P(dt), т. е. точного прогноза этой величины одновременно во все (!) моменты времени не существует (отметим, что существование точного прогноза в отдельные моменты времени не означает детерминированности- антипода случайности, которая подразумевает наличие точного прогноза в любой(!) момент времени) ;

Lt – вся информация, известная к моменту времени t;

Р(dt/Lt-1) – условное распределение dt по Lt-1;

P(dt,,dt-1) - безусловное распределение пары (dt,,dt-1);

Et g(dt) – среднее функции g(x) по распределению Р(dt/Lt-1);

E g(dt,dt-1) среднее функции g(x1,x2) по распределению Р(dt,dt-1);

Mt – оценка самофинансируемого (без вводов-выводов) портфеля в момент времени t;

( Читать дальше )

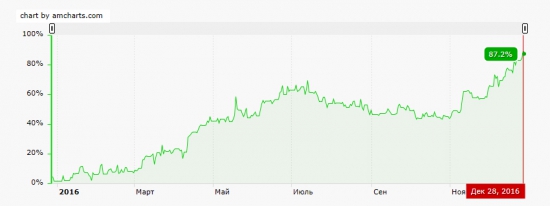

Мои результаты за 2016 год.

- 29 декабря 2016, 20:44

- |

В этом году получилось заработать меньше, чем в предыдущем, где-то около 87%.

Результаты за 2016 год.

( Читать дальше )

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал