Избранное трейдера Андрей

Август будет веселый, российским инвесторам придется сомкнуть ряды?

- 27 июля 2022, 22:18

- |

Как я вижу август месяц (8 августа начнут продавать дружественные инвесторы, которые купили у недружественных + кипрские оффшоры для русских)

Через неделю (с 15 августа) на десерт придут конвертированные ГДРы в НРД.

Держимся)) индекс Москухни стоит дешевле 4-х прибылей, а многие крепкие активы 2-3 прибыли. ЦБ походу следует правилу «чем хуже, тем лучше».

(картинка взята с сайта Арсагеры):

( Читать дальше )

Сегодня BRENT, Ri, Si

- 27 июля 2022, 07:46

- |

Вчера фьючерс на рубль-доллар превысил отметку 63, что само по себе явилось неожиданным для большинства экспертов. Причиной стала черезчур эмоциональная реакция на обсуждаемую в правительстве модификацию бюджетного правила — одного из последних имеющихся в распоряжении властей действенных механизмов ослабления рубля, который в последние месяцы избыточно укрепился.

Тем не менее, считаю что в этом году новое бюджетное правило, скорее всего, не заработает. Да, будут продолжаться ограниченные интервенции через покупку того же юаня, вперемежку с интервенциями вербальными, во втором полугодии будет снижаться экспорт и подрастать импорт. Стабилизация курса в районе 70-80 рублей произойдет сама собой в четвертом квартале этого года.

Пока нефть держится уверенно выше 100$, вряд ли стоит ожидать существенного снижения экспортных доходов, что в несомненно будет влиять на курс рубля.

Как Вы видите, все публикуемые прогнозы редко сбываются и движения по несколько процентов в день стали обыденностью. Курс Si вчера уверенно и неожиданно быстро очутился в ином ценовом диапазоне 60-65 и как будет вести себя в ближайшее время вряд ли кому известно. При этом, скорее всего, ниже 60 мы вряд ли сходим. Хотя вероятность этого не исчезла полностью, по недавним событиям помним, что ожидать от пары можно всякого. Полностью разворот состоится лишь после уверенного закрепления выше зоны 65-66, чего я пока не жду… хотя, ещё раз хотел бы повторить, неожиданности сейчас стали проявляться чаще.

( Читать дальше )

Лайфстаил Дурова или как жить, чтобы творить топ

- 26 июля 2022, 11:38

- |

О том, как достигать целей и создавать ценности

Лучшее решение из возможных — самое простое. И наоборот.

Для достижения цели необходимы увлечение, любознательность и способность упрощать процесс — срезать все лишнее и фокусироваться на сути.

Наше внимание — наш самый ценный ресурс. То, на что мы обращаем внимание, умножается в наших жизнях.

Самое главное — уметь отличать самое главное от всего остального.

Коммуникация переоценена. Час одиночества продуктивнее недели разговоров.

Если вы увеличиваете процент потребления общедоступной информации, результат вашей мыслительной деятельности едва ли сможет претендовать на оригинальность.

( Читать дальше )

Москва падает, Сочи туземун. Что произошло с ценами на недвижимость в Москве и в Сочи за последний месяц?

- 26 июля 2022, 09:38

- |

Сочи (объявления)

Летим на Черное море, там этим летом пробит новый рекорд — элитная недвижимость обогнала по ценам московскую. Цены считаются из объявлений о продаже, а не по фактическим сделакам (это важно).

( Читать дальше )

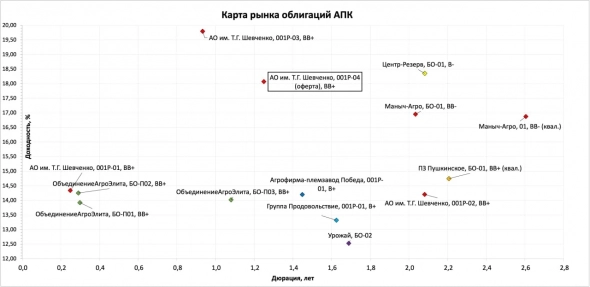

Шевченко-4 на карте доходностей аграрных ВДО

- 26 июля 2022, 08:35

- |

Размещение 250-миллионного выпуска облигаций АО им. Т.Г. Шевченко 001P-03, стартовавшее 21 июля, подходит к завершению.

Как мы сообщали, это половина объема, который намерено привлечь через облигации АО им. Т.Г. Шевченко.

Оставшиеся 250 млн.р. – это новый выпуск, старт которого намечен на четверг 28 июля.

Предварительные параметры 4-го выпуска ОА им. Т.Г. Шевченко:

• Размер выпуска – 250 млн.р.

• Срок обращения –1,25 года до оферты (4 года до погашения).

• Ставка купона / доходность до оферты – 17% / 18,1% годовых.

Организатор размещения — ИК «Иволга Капитал».

На карте доходностей аграрных ВДО «Шевченко-4» обведён рамкой.

Не является инвестиционной рекомендацией

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Секрет успеха всех успешных успехов

- 23 июля 2022, 16:24

- |

Кстати рекомендую посмотреть фильм «Король Ричард» про папаню теннисных сестер Вильямс. Там был такой же сумасшедший отец, который жестко дрессировал своих дочерей.

На днях я тут смотреть ТикТок, какой-то футболист рассказывал про Роналду. Этот чел приходил на тренировку и Роналду всегда уже был на поле. Тогда он решил прийти пораньше, в 8 утра. И Роналду уже был на поле. В итоге он пришел в 6 утра и охренел, — Роналду все равно уже был там. Лично я просто офигеваю от того, как двигается, как играет Роналду. Но мы видим только результат. А причина — это системные дисциплинированные тренировки и режим.

Я сам сейчас регулярно играю в теннис. И кайфую от того, что постепенно идет медленный прогресс. И я прекрасно понимаю: чтобы обыгрывать всех, я бы должен был тренироваться каждый день больше чем другие. Потому что час за часом твоя техника становится на миллиметр лучше и точность и сила ударов начинается повышаться на доли процента. Я понимаю, что я никогда уже ни в чем никогда не стану лучшим, потому что я никогда не фокусировался на чем-то и не тренировался больше, чем остальные.

Мои дети ходят на теннис. Но я понимаю, что им не стать чемпионами, потому что своей воли у них нет, а моя воля слишком занята другими делами, чтобы стоять с ними часами у сетки. Но я по крайней мере стараюсь прилагать регулярные системные усилия к тому, чтобы они были разносторонне развитыми личностями.

Кроме того, я понимаю, что ставка «все на кон» как в случае отца Шараповой — это очень рискованная игра. Ведь если она не сработает, и твоя дочь станет посредственным середнячком, получается все эти усилия были напрасными и не окупили себя. Причем провал может быть и из-за чистой случайности, например пары неудачных травм, которые навсегда выводят человека из проф. спорта.

Мой шурин сделал такую ставку, уехал в США, очень много времени вложил в хоккейные тренировки сына. Потрачено огромное количество денег, явного прогресса нет, он уже готов сдаться, потому что сам уже не верит в то, что какой-то успех возможен на этом поприще.

Подробно мое отношение к этому вопросу изложено в историческом посте: Почему я не хочу чтобы моя дочь была моделью или сын футболистом.

p.s. но в душе, все равно хочется быть чемпионом в чем-то. именно поэтому я думаю об этом и пишу пост.

Как купить евробонды за половину цены в ITI Capital?

- 22 июля 2022, 10:27

- |

👉Сразу отмечу, что евробонды по номиналу это $200,000 за 1 бумагу или €100,000, инструмент только для квалов

👉Рынок евробондов внебиржевой. Все сделки по сути проходят голосом, цены в терминале вы не увидите.

👉Сейчас предложение дисконтных бумаг сократилось, потому что снизилась неопределенность. Два месяца назад бумаг было гораздо больше, дисконты были гораздо шире.

👉Например, ГМК с погашением в октябре дает доходность к погашению 20-22% через 3 месяца.

👉Бонды Евраза с погашением март'23 дают доходность 80-90%.

👉Причина дисконта в том, что нерезиденты опасаются, что эти бумаги могут быть не погашены

👉Бумаги компаний, которые под санкциями, купить нельзя, потому что они заблокированы везде.

👉Но есть список российских бумаг, которые совершенно нормально «ходят»:

👉Как устроена покупка евробондов на практике. У ITI Capital есть депозитарный счет в дружественной стране, предположим это Bank of China. Вы покупаете бонд, права на который учитываются в евроклире. Евроклир видит там в качестве номинального держателя иностранную компанию, например тот же Bank of China. В результате сделок, меняется владелец в депозитарии BoC, при этом запись в евроклире остается неизменной. Если эмитент платит купон в евроклир, то евроклир отправляет его в BoC, а те уже своему клиенту — ITI. Купоны платятся в валюте номинала.

👉Стоит отметить, что эта цепочка не новая, она точно такая же, какой была всегда.

( Читать дальше )

Виртуальная биржа разорила кировскую семью

- 22 июля 2022, 08:50

- |

Он пришел в редакцию не для того, чтобы пожаловаться. Это было заметно даже потому, как он вошел, как поздоровался и как спросил — с кем может поговорить. Он пришел, чтобы через газету предупредить людей о мошенниках, которые маскируются под биржевых трейдеров. Сам он уже потерял значительную сумму денег и не хотел бы, чтобы другие попались на ту же удочку. Не по доброте душевной (в нее сегодня мало кто верит), а в силу той закваски, которую сформировали в нем советское прошлое и годы работы в шахте.

Без денег, без квартиры, без надежды

Рашит (так назвался мужчина, который пришел к нам в редакцию) уже прожил непростую жизнь. Ему 59 лет. Перед переездом в Киров более 20 лет отработал на Севере. Из них десяток — в шахте.

До последнего времени всё у него было неплохо. Трехкомнатная квартира. Жена, с которой прожил 40 лет. Сын-наследник, самостоятельный, предприниматель.

Всё началось с того, что случилось в семье несчастье. В свои 32 года умирает сын. Умирает от сердечного приступа. После него остается его гражданская жена с внуком. Естественно, что дедушка с бабушкой хотели бы видеть ребенка рядом с собой. Чтобы присутствием своим согревал старость. Чтобы было кого баловать, дарить игрушки, радоваться его успехам, помогать при неудачах, оберегать от ошибок. Вот только на отдельное жилье для снохи денег не хватало. Даже если продать «трешку», в которой живут сами. Пробовали сделать это через «Авито», но все равно порядка 200 тысяч недоставало.

( Читать дальше )

Окно покупки дешёвой валюты закрывается

- 21 июля 2022, 14:17

- |

Может быть кратковременный всплеск и все

С 15 августа, как обычно, доллар с евриком только вверх, а за ними техника и все остальное

Кто хочется закупиться — самое время

Именно тогда когда все пьют, загорают и собираются на море — самое время закупаться по самые гланды

Кстати с квартирами также ...

Буду рад вашим комментариям

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал