Избранное трейдера bogdanoff58

Часть 2. Оптимальная конфигурация долей акций и облигаций в Портфеле

- 11 июля 2021, 21:12

- |

В прошлом посте «Как выбрать долю акций и облигаций в Портфеле» я писал про связку срока инвестиций (риски) с типами финансовых инструментов (доходность). Из этого был сделан вывод, что на фондовом рынке зарабатывают больше всего те инвесторы, у которых инвестиционный горизонт свыше 3 лет.

Пришло время аргументировать свои доводы независимым источником, а именно www.ifa.com (работает только через VPN).

IFA (Index Fund Advisors, Inc.) — консалтинговая компания, занимается управлением капитала, предлагает различные инвестиционные стратегии.

В чем особенность их методологий, что сделали эти ребята?

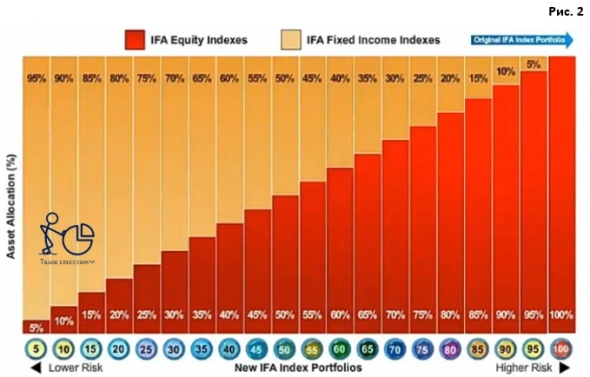

Они разбили варианты инвестиционных портфелей в зависимости от типа риска по индексам от 5 до 100.

Портфель с индексом 5, значит Портфель построен на 5% из акций, а на 95% из облигаций. С индексом 10 – 10% акций, 90% облигаций и т. д. И по мере роста индекса растет доля акций в Портфеле (Рис 2).

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 12 )

Условия ликвидации компонентов портфеля.

- 31 мая 2021, 16:19

- |

Условия ликвидации компонентов портфеля.

Такой вопрос мне периодически задавали раньше, когда я касался темы управления активами портфеля.

Но я не давал чёткого ответа, ибо, выбирая компоненты портфеля, я планировал владеть ими максимально долго, и не задумывался о конкретных условиях их ликвидации.

Я отвечал, что ликвидация произойдёт при появлении признаков пузыря или перекредитованности.

Давайте обсудим эту тему, ибо я пока только приближаюсь к твёрдой формулировке ответа на этот вопрос.

Итак, условия попадания компонентов в мой портфель достаточно просты и понятны.

DY>5% AND NetDebt<3*EBITDA AND EV<7*EBITDA, простая формула.

( Читать дальше )

Это должны знать все, кто торгует фьючерсами

- 26 мая 2021, 19:29

- |

Вторая часть большой лекции Василия Олейника про срочный рынок уже на нашем YouTube-канале «Деньги не спят». Must see.

— Важные закономерности по нефти, валютам и индексам

— Реальные примеры

— Специфика контрактов

— Использование фьючерсов для хеджа

— Лайфхаки из личного 15-летнего опыта

Кстати, собрали весь образовательный контент в отдельный плейлист. Для тех, кто хочет посмотреть интервью — плейлист здесь. И наш топ контент — в плейлисте «откровения трейдера».

Как Минфин готовится к росту ставок ЦБ РФ. Какие ОФЗ считаю более выгодными. Какие купил ОФЗ и почему.

- 16 мая 2021, 09:07

- |

Из всех ОФЗ инвестору целесообразно выбрать флоатер (ОФЗ с плавающим купоном) и ОФЗ линкер (ОФЗ с индексируемым на величину индекса потребительских цен номиналом) на разумную сумму (то есть с учётом ликвидности).

Конкретно, флоатер ОФЗ 29012 (дата погашения 16 11 2022г.) и линкер ОФЗ 52001 (16 08 2023г.).

На цикле повышения ставок, «тела» облигаций падают в зависимости от срока погашения:

чем дальше погашение, тем больше падение «тела» облигации, поэтому написал именно о флоатере и линкере с min сроками до погашения.

Большинство хочет доходность в десятки % годовых

(особенно владельцы маленьких счетов — таких подавляющее большинство).

Но бывает время на рынке, когда важно не потерять и, желательно, хоть немного заработать.

Думаю, сейчас рынки рекордно перегреты,

на цикле ужесточения денежно — кредитной политики (ДКП) важно пе потерять.

( Читать дальше )

Важные советы при заполнении декларации 3-НДФЛ - памятка для инвестора

- 22 марта 2021, 11:33

- |

Доброго всем дня, спешу описать ошибки, которые часто допускают при заполнении декларации 3-НДФЛ, когда декларируют свой доход. Сейчас идет «горячая пора» сдачи отчетности и поэтому хочу обратить ваше внимание на следующее:

1. Дивиденды по зарубежным акциям

Когда вы получаете выплаты, например, через российского брокера, в виде дивидендов по акциям иностранных эмитентов, то основная ошибка – инвестор в декларацию вносит сумму выплаченного дивиденда (за минусом удержанного налога). Надо вносить в декларацию сумму начисленного налога.

Приведу простой пример – допустим, через Тинькофф банк вам была осуществлена выплата дивиденда по американской бумаге 46,80 долларов, при этом сумма налога была удержана 5,2 долларов. Нельзя ставить в декларацию сумму дивиденда 46,80 и налог 5,2, правильно будет поставить сумму начисленного дивиденда 52 доллара и сумму налога 5,2.

2. Сальдирование результатов

Частая ошибка инвесторов – не сальдируют прибыли или убытки, полученные через российского брокера с результаты от зарубежного брокера. Вы вправе зачесть эти данные, Налоговый кодекс не запрещает нам делать зачет, не ставить наше право в зависимость от страны брокера.

( Читать дальше )

Как платить налоги с продажи и дивидендов акций США у interactive brokers. Декларация 3 НДФЛ за 2020

- 20 марта 2021, 15:22

- |

Облигации: мифы и реальность. Часть 3. Глава 1. Куда кривая вывезет

- 08 марта 2021, 17:36

- |

Ранее мы предполагали, что рыночные ставки плоские, поэтому дисконтировали денежные потоки по облигации с помощью единой ставки — доходности к погашению (YTM). Однако наблюдаемые на рынке доходности государственных облигаций на самом деле зависят от срока до погашения. Графически эта зависимость представляется в виде так называемой кривой доходности или yield curve. Если для построения использовать только что выпущенные облигации, торгующиеся, как правило, возле номинала, получим кривую номинальной доходности (par yield curve) Ее очень удобно интерпретировать, так как в этом случае купонные доходности равны доходностям к погашению. Впрочем, на низколиквидном рынке подобные облигации для всех сроков до погашения удается найти далеко не всегда.

Возникает вопрос, можно ли использовать эти кривые для оценки вновь выпускаемых облигаций? Рассмотрим модельный пример, когда на рынке есть только две облигации с ежегодной выплатой купона торгующиеся по номиналу (100): годовая с купоном 3% и двухлетняя с купоном 6%. Пока мы не будем вдаваться в детали возможных причин различий их доходностей. Если на этом рынке появится еще одна двухлетняя облигация, но уже с купоном 9%, следует ли для расчета ее цены использовать нашу ‘двухлетнюю’ YTM, т.е. ставку 6% ? Тогда бы мы получили цену облигации

P = 9/(1+6%) +109/(1+6%)2 = 105.5. Или, быть может, первый купонный платеж необходимо дисконтировать, используя YTM=3%, и только выплаты второго года по ставке 6% (цена будет равной P = 9/(1+3%) +109/(1+6%)

( Читать дальше )

Заполнение 3 НДФЛ при наличии сальдированных убытков

- 08 марта 2021, 00:39

- |

Пришло время сделать 3-НДФЛ, чтобы получить социальный (за медицинские услуги) и инвестиционный вычеты, заплатить дивиденды, полученные от иностранных эмитентов (W8-ben подписана).

Нюанс — за год были убытки от коротких позиций по акциям и убытки по фьючерсам на акции.

И при формировании 3-НДФЛ получается каша в доходах и вычетах, которую пришлось разобрать.

Задокументирую свой вариант заполнения, проверим результаты летом, когда налоговая будет обрабатывать декларации.

Что найдено

В личном кабинете при заполнении 3-НДФЛ ждет сюрприз от ВТБ и ФНС:

- от ФНС — задвоение всех данных по доходам за 2020 год,

- от ВТБ странная 2-НДФЛ, которая содержит такие данные, что по мнению ФНС надо еще внести в казну значительное количество тысяч (у меня получалось в разных вариантах от 40 до 125 тысяч). Все потому, что часть вычетов на приобретение бумаг и вычетов по убыткам была передана не принимаемым со стороны ФНС образом.

ВТБ действует строго по поговорке «От пирожка, предложенного москвичом, нельзя отказываться, потому что обязательно запихнет и не факт, что в рот» и заталкивает в личный кабинет ФНС декларацию.

ФНС ее отобразить нормально не может, потому что она содержит данные поперек логики применения вычетов, и теряет часть данных о вычетах, что приводит к необходимости ввести данных о доходах в 3-НДФЛ заново.

( Читать дальше )

ГОВАРД МАРКС «РЫНОЧНЫЕ ЦИКЛЫ»

- 24 февраля 2021, 14:06

- |

Вначале пару слов об авторе. Рабочий стаж Говарда Маркса в финансовой сфере – более 40 лет. Сейчас он является совладельцем крупной инвестиционной компании, под управлением которой свыше $120 млрд.

За время карьеры автор прошел через множество рыночных катаклизмов, прочувствовав их изнутри. И это легло в основу стройной системы функционирования рынков, которую он раскрывает книге «Рыночные циклы».

Согласно Марксу, в основе циклических изменений в финансовой сфере лежит поведение людей. А поведение редко находится в равновесии, когда речь идет о потерях или приобретениях. Так и проскакивает человек это равновесное состояние на пути от алчности к страху, и обратно.

Естественно, эта неоптимальность в нашем поведении отражается на всех уровнях принятия финансовых решений. Будь то вложение в акции, получение займа или покупка недвижимости.

В книге автор доносит до читателя три момента:

( Читать дальше )

Как правильно определить тренд и его силу, чтобы не попасться на удочку пампа.

- 23 февраля 2021, 15:59

- |

На прошлой неделе мы стали свидетелями большой волатильности акций эмитентов третьего эшелона рынка РФ, таких как: Белуга, Красный Октябрь и других жертв рыночных манипуляций группы лиц, преследующих цель спекулятивного обогащения по предварительному сговору. Не буду заострять внимание на платформах каких сообществ и телеграмм каналов это происходит, хочу только обратить внимание на то, как можно, даже не разбираясь в причинах роста, по характеру тренда определить степень серьезности изменения цены бумаги.

Давайте вспомним, что такое тренд.

Определение тренда по графику при помощи правильно начерченной линии позволяет без сложных инструментов понять верное направление цены и вести торговлю по тренду. Для этого нужно открыть терминал с тайм фреймом, на котором работает трейдер, и попытаться соединить крайние точки цены одной линией.

Наложенная линия под углом должна проходить минимум через два максимума или минимума. Если в результате она соединяет три и более точки, то это еще лучше и вернее подтверждает тренд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал