Избранное трейдера РЕГИОН 57

Владельцы ИИС, подскажите, пожалуйста, кто какой процент платит? И может кто-то составлял сводную таблицу по брокерам? Где выгоднее всего открывать ИИС?

- 23 января 2019, 08:30

- |

- ответить

- ★4

- Ответы ( 14 )

! Инвест идеи!!! Торговый план по акциям !!! ВТБ МОСБИРЖА

- 19 января 2019, 22:02

- |

Столько лет бумага всех мотала все ниже и ниже. Все уже потеряли веру в бумагу А ЗРЯ!!! Именно сейчас в этом году бумага покажет такой рост, что мало не покажеться. Отчетность у банка наладилась, не плохо качает бабло. Все покупает, что не приколочено

Тут самое главное покупать и сильно не дергаться. Цели поставил более чем реальные. Расти можем даже и не один год. Ну как говориться по живем увидим. А пока покупаем ее в портфель

Подписывайтесь в группу в ВК Кому интересно

vk.com/club148586611

( Читать дальше )

Готовлюсь продать Сбербанк

- 17 января 2019, 17:35

- |

Я спекулирую, осознанно, нечасто и, как правило, продаю.

В нашем портфеле PRObonds #2 бывает спекулятивная позиция. В начале октября продавали нефть, рухнула. Взяли половину падения. В ноябре продали фьючерс на Сбербанк. Получилось не так круто. Но получилось.

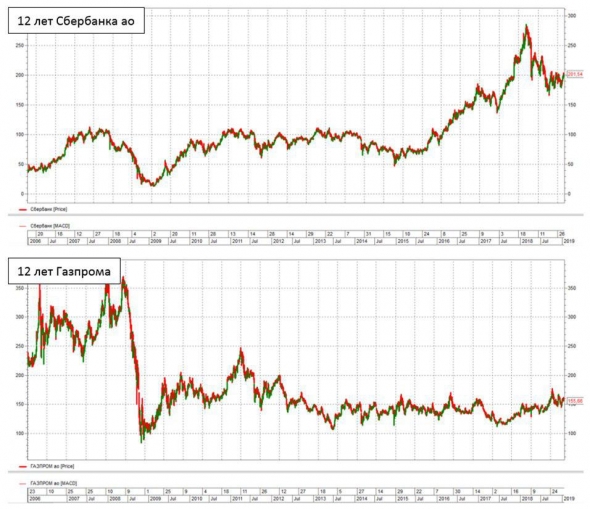

Смотрю на Сбербанк снова. И линия тренда сверху, и дорогой, по-прежнему… И главное. Сбербанк – это для российского рынка как Газпром образца 2006-08 годов. «Национальное достояние» на пике популярности стоило 12 долларов. Сейчас — 2 доллара. Газпром и сегодня, и 10 лет назад – одна и та же компания, с проблемами и достоинствами. Сбербанк не хуже и не лучше. И не был хуже или лучше 10 лет назад. Рынок так устроен. Одна и та же компания, то популярна и переоценена, то непопулярна. Сбербанк популярен, переоценен, неплох, но имеет немного возможностей к росту. Позитивные ожидания – в цене.

«Нельзя заработать, покупая то, что популярно», вспоминаю любимую фразу У.Баффета. И настраиваюсь на продажу.

Почему акции растут? В принципе, глобально.

- 17 января 2019, 16:33

- |

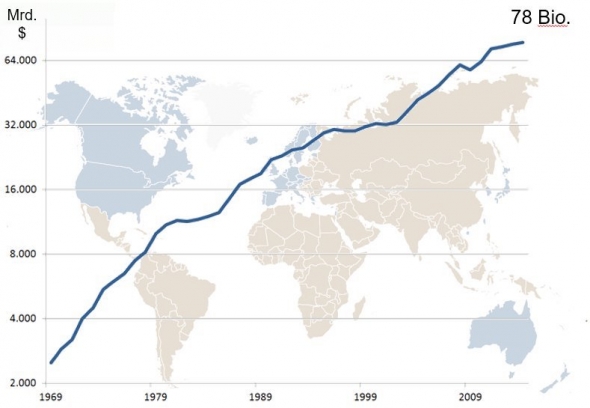

Американские акции росли около 9% в год за последние 50 лет. Но так происходило не только на родине капитализма, но и в европейских странах: например, DAX вырос с момента своего рождения в 1988 году с 1000 до 11000 пунктов. Он составляет более 8% в год за последние 30 лет. Почему многие инвесторы все еще считают акции рискованными и даже сравнивают фондовый рынок с казино?

Возможно, потому что акции, помимо их безупречного долгосрочного роста, имеют и темную сторону: в краткосрочной перспективе они значительно колеблются. Фактически, они несут риск потери инвестором денег на фондовом рынке. По крайней мере, если инвестор теряет терпение после очередного падения цены, то он может продать себе в убыток.

Фактически, риск заключается не в акциях, а в самом инвесторе. В конце концов, только ему решать, продаст ли он свои акции после временного падения цены или удержит их в долгосрочной перспективе и получит прибыль.

( Читать дальше )

Нюанс при оформлении вычета по ИИС если ваш работодатель не доплатил НДФЛ на дату подачи 3НДФЛ.

- 17 января 2019, 16:08

- |

Сегодня начал оформлять вычет на мамин счет ИИС и сталкнулся с такой загвоздкой — сумма начисленного НДФЛ не равна сумме уплаченного НДФЛ.

Фрагмент справки 2НДФЛ:

При такой исходной справке 2НДФЛ страница заполнения дохода в справке 3НДФЛ выглядит так:

( Читать дальше )

Падение в бумагах РусГидро может возобновиться - Пермская фондовая компания

- 17 января 2019, 13:38

- |

Сегодня постараемся определить, являются ли текущие ценовые уровни привлекательными к покупке.

В целом, финансовые показатели за 2018 год показывают определенный рост, а руководством производятся заявления об увеличении выплат акционерам, так что дивидендная доходность по текущим ценам составляет около 7%. Однако вызывают опасения сведения о недавно утвержденном бизнес-плане. Компания понизила прогноз по чистой прибыли в 2019 году в связи с вводом планово убыточных новых энергоблоков на Дальнем Востоке.

10 января. «Коммерсантъ» – «РусГидро» в 2019 году ожидает падения чистой прибыли по МСФО на 25%, до 30,8 млрд руб., следует из утвержденного советом директоров бизнес-плана компании (есть у “Ъ”). EBITDA в 2019 году составит 70,65 млрд руб. против 78,96 млрд руб. в 2018 году, ROE может снизиться до 4% с ожидаемых 5,2% в 2018 году.

По прогнозу компании, в 2020–2023 годах чистая прибыль будет расти, но ожидается ее снижение в 2022 году. Это связано с окончанием действия форвардного контракта с ВТБ и отражением результата от продажи акций «РусГидро» стратегическому инвестору. ВТБ купил в 2017 году 12,9% акций компании за 55 млрд руб. (1 руб. за бумагу, в среду на Московской бирже акция стоила 0,5 руб.). За пять лет «РусГидро» должна выплатить ВТБ около 13 млрд руб., затем пакет надо продать стратегу, и если цена продажи будет выше номинала форварда, то разница выплачивается «РусГидро», если ниже — ВТБ.

( Читать дальше )

Трехкратный призер ЛЧИ Pavel рассказывает о себе и своей торговле

- 17 января 2019, 10:50

- |

Если тезисно:

- Скальпер. За 10 лет почти ничего в стратегии не поменял.

- Раньше торговал только фьючерсами, теперь — акциями 3 эшелона.

- 2 года назад прокатился на GTL и хорошо заработал.

- Полгода имел нулевой доход и жил на страховой депозит.

- Не инвестирует.

- На последнем конкурсе скальпировал облигациями)) За счет этого и выиграл в номинации «Лучший трейдер бондами».

- Скромен. Не семинарит. Деньги в ДУ не берет.

- Советует брать и пробовать, а не теоретиков читать))

Инвестграм#21. Облигации. Легко, просто и непринужденно.

- 16 января 2019, 13:03

- |

Доброго времени суток, коллеги!

В рамках сегодняшнего Инвестграма предлагаю Вам в тезисной форме ознакомиться с облигациями.

Облигация – долговая ценная бумага. Кто – то у Вас берет в долг в форме ценной бумаги, которая и называется – облигация.

Облигации бывают двух типов:

1) Корпоративные облигации. Их выпускает частный бизнес.

Они в свою очередь подразделяются на финансовые, эмитентом является банковский сектор, и реальные, эмитентом является какая – то компания, которая берет в долги деньги у инвесторов под инвестиционные проекты для своего развития. Облигации данного типа являются рискованными, но при этом по ним и доходность выше, чем у облигаций других типов.

2) Государственные облигации. Их выпускает Министерство финансов Российской Федерации. Самым распространенным видом таких облигаций являются ОФЗ (Облигации Федерального Займа). Данные облигации считаются самыми надежными, но и доходность у них не высокая.

( Читать дальше )

Мои действия после осознания, того что я не хочу работать до гробовой доски. Часть 1

- 15 января 2019, 15:33

- |

Мне 2 недели назад стукнуло 30 лет

А крепко я думаю о том, что не хочу работать до гробовой доски с начала прошлого 2018 года.

И в июле 2018 начал путь к воплощению своего желания.

Тут на прошлой неделе был пост похожей тематики в котором автор оставил нераскрытым основной вопрос «откуда стартовое баблишко», я решил написать про свою ситуацию т.к. в 2014 долларов не имел, и мой стартовый капитал более прозрачен. Но читая тот пост я поймал себя на мысли, что мыслим с автором мы одинаково и цель у нас одна.

Читая разные умные книги наталкиваешься на ценные мысли авторов, жаль что из каждой прочитанной книги чаще всего выносишь только одну полезную мысль.

Итак к какие основные мысли заложены в мой так сказать «пенсионный план»:

1) Откладывать часть текущего заработка.

2) Инвестировать отложенные деньги (не путать в высокодоходными рискованными спекуляциями), самый надежный вариант — ОФЗ — даже при их невысоких доходностях на длинном промежутке у нкас все получится, далее будет подтверждение с картинками.

( Читать дальше )

Итоги портфеля 2014-2018

- 15 января 2019, 01:51

- |

Кратенькая предыстория

Инвестициями я заинтересовался в 2008 году, начитавшись сначала книжек Кийосаки, а потом увидев рекламу ПИФов.

Цифры доходности меня поразили до глубины души, и, начитавшись информации, летом отнес свои небольшие накопления в понравившийся паевой фонд.

Осенью все упало, но управляющий успел треть фонда спасти и вывести в деньги. Однако такая подстава от рынка меня опечалила и я несколько лет не делал никаких действий в этом направлении.

Повторный интерес проснулся только через 5 лет, когда восстановил подушку безопасности. В этот раз решил действовать иначе, почитав еще умных книжек, а также статьи Олега Клоченка и Сергея Спирина. Портфель сформировал из самостоятельно отобранных акций, покупаемых на ММВБ.

Идеи для покупки тырил по интернету, выбор акций осуществлял интуитивно, на основании отзывов аналитиков и «аналитиков». В основном покупал и держал, заходил в терминал раз в неделю-месяц, стопы не ставил. Решения о закрытии позиции также принимал интуитивно. Придерживался стратегии широкой диверсификации. Прибыль и дивиденды реинвестировал. Довнесения средств стараюсь делать ежемесячно, к сожалению, удается не всегда и суммы не большие. Балансировку по факту не делал — было расширение инструментов за счет новых средств.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал