Избранное трейдера businessangel

Почти пасссивная арбитражная опционная стратегия

- 10 ноября 2020, 20:41

- |

Естественно возможно такое уже давным давно придумали и вообще это не работает.

Основа стратегии — взаимосвязь между курсом рубля/доллара и акциями Сбербанка (но вообще подошли бы любые два актива которые на дистанции склонны к росту и при этом часто двигаются противоположно), когда одно вверх как правило другое вниз, при этом лучше всего когда и то и другое вверх, либо всё стоит примерно на месте. Угроза для стратегии: акции Сбербанка вниз + укрепление рубля, т.е. возможный сценарий разрушения стратегии и потери денег (но тоже необязательно всегда можно закинуть доп. деньги под ГО, плюс макс. потери всё равно ограничены но должником остаться можно): банкротство Сбербанка + обесценивание доллара до 0 рублей за 1 доллар = макс. потери.

( Читать дальше )

- комментировать

- ★49

- Комментарии ( 25 )

помогите решить задачу по опционам

- 10 ноября 2020, 18:22

- |

Сразу скажу, опыта у меня нет с опционами. Но я торгую нефть на америке wti.

Хочу понять принцип работы опциона.

Например:

цена нефти 40$ на данный момент. И я захожу одним фьючерсом в шорт с тейком например 50 тиков. (это 500 $ прибыли в случае если цена дойдёт до 39,50$). И ставлю стоп к примеру на 40,50 $ (Это мой убыток в размере 500$ в случае если цена пойдёт против меня).

И вот я хочу покрыть риски

Я покупаю Кол опцион по 40$ и продаю его когда цена будет 40,50$ и в то же время по фьючу у меня -500$

Или вторая ситуация при достижении тейка и цены 39,50$ мой фьюч +500$ и я просто ликвидирую опционную позу.

Вопрос:

Что будет при двух этих ситуациях. При том что в первой ситуации цена вырастит до 40,50$ а при второй понизится до 39,50$

Сильно ли я потеряю на ликвидации опционной позы, если цена 39,50$ а покупал я Кол по 40$

спасибо

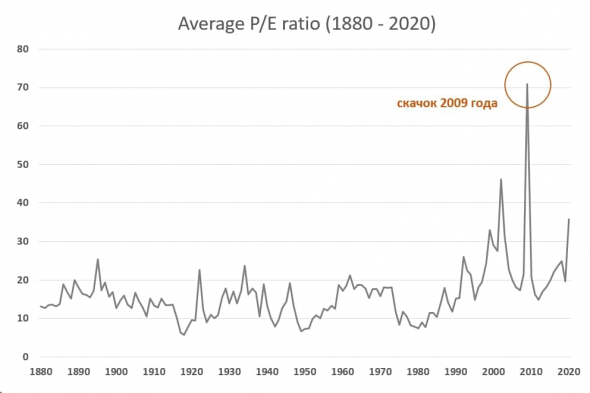

Акции (урок 6) – мультипликатор P/E

- 10 ноября 2020, 11:13

- |

Перейдём к мультипликаторам. Дальше я буду использовать материалы из CFA.

Прежде чем погружаться в этот океан, надо понимать: расчёт мультипликаторов – это прекрасное упражнение для ума, но всё это мало прибавляет вам как трейдеру. Цены на акции могут годами отклоняться от справедливой стоимости. Вы успеете сединой покрыться, пока мультипликаторы вернутся на разумный уровень.

Понимание мультипликаторов даёт некое общее понимание: переоценена или недооценена анализируемая компания, но основывать торговые и инвестиционные решения на основе одних лишь мультипликаторов нельзя.

По одним мультипликаторам компания может быть переоценена, по другим – недооценена.

Если какая-то компания в текущий момент недооценена или переоценена по метрикам, обычно для этого есть какая-то существенная причина. В этом-то вся и подстава.

Все мультипликаторы можно сравнивать по двум основаниям:

- ▫️Со средними историческими значениями этих мультипликаторов у самой компании

- ▫️Со значениями мультипликаторов у аналогичных компаний

( Читать дальше )

Маленькая какашка на торт оптимизма.

- 09 ноября 2020, 20:19

- |

Сразу оговорюсь, я здесь не за Байдена, и не за Трампа, не за ту или иную вакцину, и даже не за шорт или лонг Газпрома)

Меня интересует USDRUB. И я за движуху. Правда за движуху, которую хоть как-то можно понимать или на худой конец анализировать постфактум.

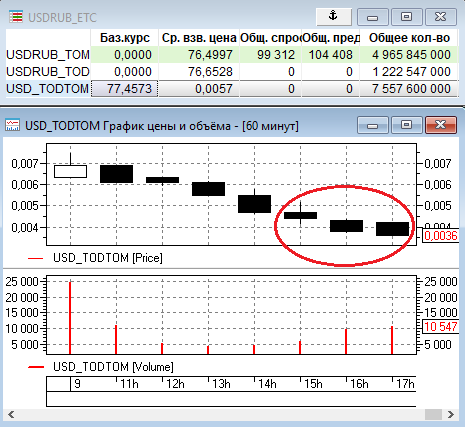

Что привлекло внимание сегодня? Вот это.

Вы, наверное, спросите, что же это такое?

Это график свопа USD_TODTOM. Что из него видно?

То, что последние три часа (на самом деле все часы кроме первого, но последние три совсем ни в какие ворота) рубли размещались в диапазоне 2,50%-1,75% годовых. Однако вернее будет сказать, что привлекались доллары под ставку (примерно, но более или менее точно):

(Текущая ставка в рублях овернайт) — (2,50%-1,75%) = 1,50%-2,25% годовых (!!!) в долларах на овернайт

Причем через биржевой инструмент, фактически лишенный любого риска контрагента. Даже если я чуть завысил ставку по привлечению долларов (на 0,25% годовых, максимум), сравнение с глобальными аналогами впечатляет. Если интересно, гляньте Libor, если коротко, то доллар внутри РФ сегодня привлекался очень дорого. На лицо, так сказать, некоторый биржевой дефицит валюты))) В выделенных трех часах на графике чуть больше 2,5млрд.долл. Кстати, отличный анализ того, кто именно инициирует сделку: покупатель (привлекающий рубли) или продавец (привлекающий доллары) через своп USD_TODTOM был бы здесь в тему. На глазок скажу, что 90% сделок в указанный временной промежуток лилось в биды, то бишь привлекали баксы.

( Читать дальше )

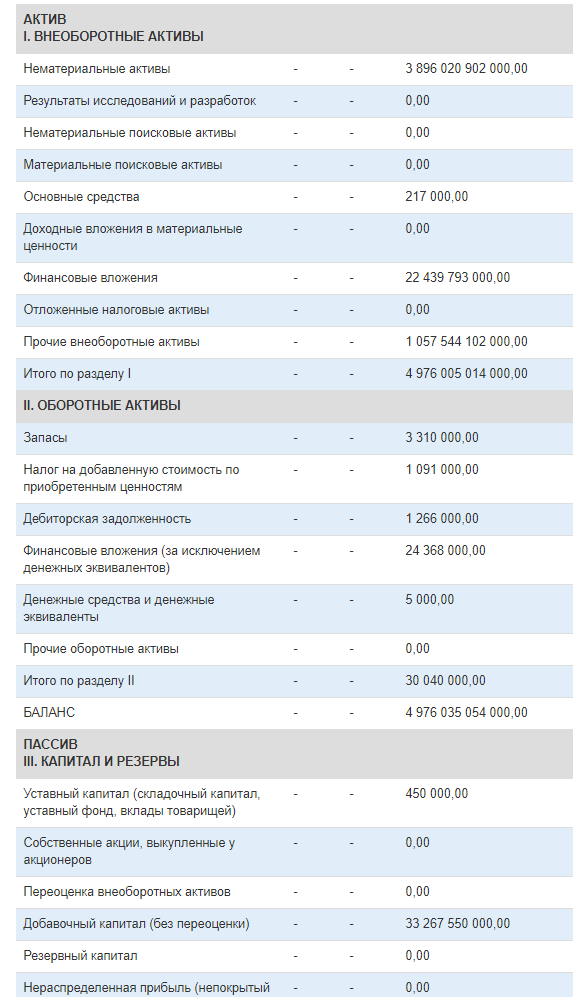

Бэнкинг по-русски: ЦБ Государства Золотая ОСЬ - даже я такого не встречал

- 09 ноября 2020, 19:37

- |

далее тут

https://sites.google.com/site/mirovayakzo/oglavlenie/centralnyj-bank-g-zolotaya-os

Начиналось все довольно обыденно — попросили знакомые помочь подыскать банк «Серьезной организации» — название ее я никогда не слышал, а вот баланс ее даже меня несколько удивил ибо составлял около 5 трлн руб...

( Читать дальше )

Фьючерсы и опционы, чем и когда выгодно страховать свои позиции?

- 09 ноября 2020, 11:11

- |

1. Я не считаю себя профессионалом в опционной торговле. Поэтому на текущий момент работаю с опционами исключительно от покупки, хотя в среде профессионалов опционщиков говорят так: «При низкой волатильности мы работаем от покупки, при высокой – от продажи». Ещё один совет, которые дают профессионалы начинающим: «Если Вы только начинаете, не продавайте опционы». После двух лет экспериментов с опционами я четко следовал второму принципу, поэтому я сравниваю свои потенциальные страховки только для случаев где осуществляется покупка опционов.

2. Я немного упрощу пример и не буду учитывать в расчетах ставку без риска. Это допустимо если мы будем считать, что движение цены базового актива может быть существенным в том периоде, на который покупается страховка. Мне хотелось бы, чтобы данная статья была понятна не только тем, кто в теме, но и тем, кто интересуется ей и только начинает свой путь в инвестициях и излишние усложнение только помешает.

Итак, пример. Я буду рассматривать страховку рублевой позиции от роста курса USD/RUB, или иными словами от обесценения рубля. Все тоже самое можно сделать с точностью до наоборот, и если кому интересно – пусть он считает это домашним заданием. Рублевую позицию я буду опять же для простоты рассматривать просто как рубли, хотя суть не меняется если это рублевые ценные бумаги, депозиты и другие рублевые активы. Просто в этом случае в расчет добавляются некоторые динамические составляющие, но это не меняет сам принцип.

( Читать дальше )

Подробности хищения кредитных средств. Альфа банк.

- 08 ноября 2020, 11:04

- |

Ситуация для меня лично очень интересная, т.к если ранее мы просто опасались хищения ден средств, теперь оказывается нужно опасаться еще и оформления на тебя кредита с последующим его хищением.

В свое время так делал один известный банк (ныне банкрот) оформляя на вкладчиков фиктивные кредиты. После банкротства банка многие клиенты получили судебные иски от АСВ с требованием вернуть кредит.

Но это банк банкрот, сейчас дело происходит в топ 5, при этом данная ситуация полностью отличается от ситуации, когда владелец счета сам оформляет кредит и отдает мошенникам.

https://www.rbc.ru/finances/31/10/2020/5f9afd879a79470cfa72e8e7

Попытаюсь упорядочить по хронологии.

1. Телефон, симку, паспорт, банковские карты, прочие средства доступа, пароли и коды я не терял и никому не передавал.

В наше суровое время личные данные, номера карт и даже баланс счетов постоянно где-то утекают. Я стараюсь следить за новостями, чтобы быть в курсе.

( Читать дальше )

Как удвоить зарплату. Инструкция.

- 07 ноября 2020, 18:15

- |

Ты сможешь удвоить зарплату, если будешь соблюдать три правила:

1. Работай там, где есть куда расти.

2. Целуй ноги того, кто поможет достичь цели.

3. Целуй ноги правильно.

Коротко о правилах:

Работай там, где есть куда расти. Это самое простое правило. Ты должен устроиться в контору, где есть возможности карьерного и профессионального роста. Контора должна иметь развитую иерархию власти и большое количество подразделений. Такие конторы в России есть. Ты должен работать в одной из них.

Целуй ноги того, кто поможет достичь цели. Устроившись в правильную контору, внимательно осмотрись. Пойми, от чего зависит твоя зарплата. Узнай зарплаты тех, чье место ты мог бы занять. Выясни, кто может помочь тебе занять правильное место и начинай целовать его ноги (начинай асскиссинг).

( Читать дальше )

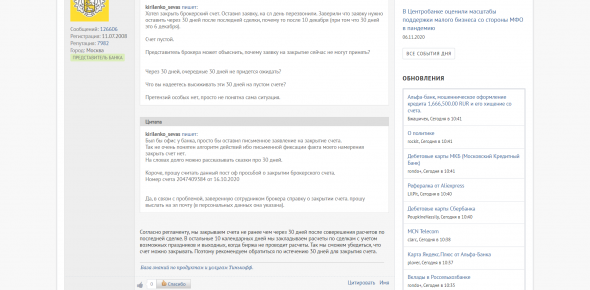

Тиньков, закрытие счета. Альфа банк - очередное хищение ден средств.

- 07 ноября 2020, 11:13

- |

Вспомнил что у меня тоже есть счет в тиньков, участвовал в акции — «получи 25 тыс на халяву», дали 3 тыс. Мало конечно, но дареному коню в зубы не смотрят.

Тиньков вообще противоречивый банк, не только кидать умеет, но и радовать клиентов халявой. Мобу или Открытию стоило бы поучится))

Так вот, решил я тоже счет закрыть, проверить так сказать отзыв на деле.

И таки да — отзыв полностью подтвердился)))

( Читать дальше )

Про продажу опционных краев. Коровин, Кордье, Гном, Карен.

- 06 ноября 2020, 22:07

- |

Вечер. Пятница. Дров наколол, печку растопил, веет приятным теплом. Накатил граммульку самую малость, пришла муза и самое время накатать какую-нибудь книжную рецензию. Поехали.

В Опционном чате (💡 ссылка внизу, малыш, не забудь подписаться 💡) много книжек ребята загрузили, не хватает времени их все прочитать. Читаю понемногу, тихим сапом, всё по чуть-чуть. И тут мне на глаза попалась книга Кордье. Кто это такой?

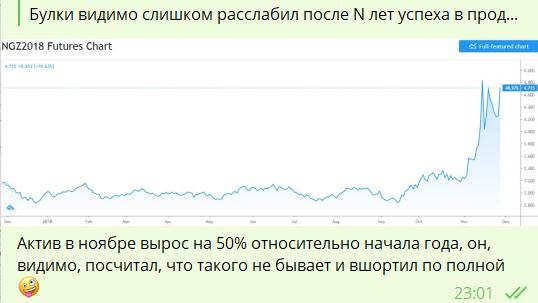

Это один известный управляющий фондом, который долго-долго зарабатывал на продаже краев и в один прекрасный момент жадность взяла верх, он подумал, что пересидит, в итоге слился на резком росте цены на газ:

В сети есть известная его видеозапись, где он рассказывает перед своими инвесторами как так получилось, что он облажался, что он не хотел, в итоге даже заплакал и появился вот такой забавный мем:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал