SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Сергей cms

Истинные уровни поддержки и сопротивления, тесты и пробои

- 22 декабря 2011, 21:40

- |

Известный экономист Адам Смит несколько сотен лет назад предположил, что, когда предложение превышает спрос, цены снижаются, и наоборот. Известный физик Исаак Ньютон в своих трех законах движения указал, что объект останется в движении, пока не встретится с равной или большей силой. Эти два простых, но блистательных принципа выдержали испытание временем и непосредственно отвечают за движение цены на рынках, где мы сегодня торгуем. Я не сомневаюсь, что оба эти великих чловека стали бы превосходными трейдерами.

Перейдем к делу, целью этой статьи является то, что обычный технический анализ называет поддержкой (спрос) и сопротивлением (предложение). Мы пойдем дальше и узнаем, что такое на самом деле поддержка и сопротивление, как мы можем их идентифицировать и количественно выявить на ценовом графике, а также как их использзовать для принятия объективных, прибыльных торговых и инвестиционных решений. Торговыми примерами, используемыми в этой статье, являются реальные сделки, исполненные нашей фирмой управления капиталом.

( Читать дальше )

Перейдем к делу, целью этой статьи является то, что обычный технический анализ называет поддержкой (спрос) и сопротивлением (предложение). Мы пойдем дальше и узнаем, что такое на самом деле поддержка и сопротивление, как мы можем их идентифицировать и количественно выявить на ценовом графике, а также как их использзовать для принятия объективных, прибыльных торговых и инвестиционных решений. Торговыми примерами, используемыми в этой статье, являются реальные сделки, исполненные нашей фирмой управления капиталом.

( Читать дальше )

- комментировать

- ★34

- Комментарии ( 6 )

Алгоритм. Запуск завтра.

- 22 декабря 2011, 21:04

- |

Начало мук творчества здесь:

http://smart-lab.ru/blog/20876.php

http://smart-lab.ru/blog/21631.php

http://smart-lab.ru/blog/21980.php

http://smart-lab.ru/blog/22509.php

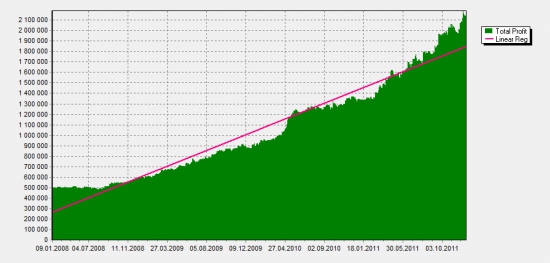

Теперь можно сказать, что Алгоритм готов к испытанию в реале. От чего отказался и что в ходе тестов себя не оправдало?

Прежде всего, не работают хитрые модели выхода из сделки.

Результат на более длительном периоде тестирования всегда один и тот же: режет прибыль раньше времени и создает большое количество сделок, что при проскальзывании 30-40п на 10-15 сделках интрадей подрезает прибыль.

Тогда что работает? Теперь выход из позиции осуществляется только по стопу. Сам стоп регулярно подтягивается. Сейчас смотрю как лучше: подтяжка через 500п профита или через 300п. Т.е. стандартный стоп 500п при движении цены на 300п в сторону сделки уже будет на – 200п от входа и т.д. Проверяю стоит ли делать разные промежутки для подтяжки стопа в зависимости от направления позиции: тренд или контртренд. Пока разница не значительная и скорее всего оставлю 300п.

( Читать дальше )

http://smart-lab.ru/blog/20876.php

http://smart-lab.ru/blog/21631.php

http://smart-lab.ru/blog/21980.php

http://smart-lab.ru/blog/22509.php

Теперь можно сказать, что Алгоритм готов к испытанию в реале. От чего отказался и что в ходе тестов себя не оправдало?

Прежде всего, не работают хитрые модели выхода из сделки.

Результат на более длительном периоде тестирования всегда один и тот же: режет прибыль раньше времени и создает большое количество сделок, что при проскальзывании 30-40п на 10-15 сделках интрадей подрезает прибыль.

Тогда что работает? Теперь выход из позиции осуществляется только по стопу. Сам стоп регулярно подтягивается. Сейчас смотрю как лучше: подтяжка через 500п профита или через 300п. Т.е. стандартный стоп 500п при движении цены на 300п в сторону сделки уже будет на – 200п от входа и т.д. Проверяю стоит ли делать разные промежутки для подтяжки стопа в зависимости от направления позиции: тренд или контртренд. Пока разница не значительная и скорее всего оставлю 300п.

( Читать дальше )

Ценная подборка №33. К вопросу об уровнях. Часть вторая

- 22 декабря 2011, 19:55

- |

Современная западная экономическая теория и теория финансов, как ее часть, держится на понятии равновесия, которое понимается как точка баланса между интересами различных групп экономических агентов, действующих на рынке. В случае цен на рынке товаров и услуг равновесной оказывается такая цена, при которой уравниваются спрос и предложение и в практической экономике достаточно много разработанных методов определения таких цен на реальных рынках. Казалось бы, финансовые рынки, как частный случай рынков вообще, тоже должен управляться данным механизмом. Однако, две, предъявляемые в теории финансов парадигмы равновесия, оказываются довольно зыбкими.

Первая – это, естественно, т.н. «справедливая цена» акций, вычисляемая из фундаментальных показателей (в первую очередь, потока будущих платежей). Если все вычисляют эту цену одинаково, то она и является равновесием, которое должно устанавливаться на рынке после появления новых фундаментальных данных. На практике же, оказывается, что различия в методах вычисления и конкретных параметрах (например, стоимости денег, или прогнозах потоков платежей) приводят к тому, что оценки, приводимых разными, безусловно, авторитетными аналитиками, могут отличаться в два раза. Впрочем, это было вполне приемлемо с точки зрения соответствия теории наблюдениям, если бы реальная цена большую часть времени проводила бы в коридоре, обозначенном аналитиками и/или колебалась возле консенсуса. В реальности мы видим совсем иное поведение – цена практически всегда находится очень далеко от консенус-прогноза и очень часто даже не попадает в коридор, определяемых фундаментальными оценками. Более того, внимательный анализ показывает, что примерно в половине случаев изменение фундаментальных прогнозов происходит после резких изменений цены (а не наоборот, как должно быть согласно теории).

( Читать дальше )

Первая – это, естественно, т.н. «справедливая цена» акций, вычисляемая из фундаментальных показателей (в первую очередь, потока будущих платежей). Если все вычисляют эту цену одинаково, то она и является равновесием, которое должно устанавливаться на рынке после появления новых фундаментальных данных. На практике же, оказывается, что различия в методах вычисления и конкретных параметрах (например, стоимости денег, или прогнозах потоков платежей) приводят к тому, что оценки, приводимых разными, безусловно, авторитетными аналитиками, могут отличаться в два раза. Впрочем, это было вполне приемлемо с точки зрения соответствия теории наблюдениям, если бы реальная цена большую часть времени проводила бы в коридоре, обозначенном аналитиками и/или колебалась возле консенсуса. В реальности мы видим совсем иное поведение – цена практически всегда находится очень далеко от консенус-прогноза и очень часто даже не попадает в коридор, определяемых фундаментальными оценками. Более того, внимательный анализ показывает, что примерно в половине случаев изменение фундаментальных прогнозов происходит после резких изменений цены (а не наоборот, как должно быть согласно теории).

( Читать дальше )

Человек приручивший альфу. Интервью с известным системным трейдером Александром Горчаковым.

- 22 декабря 2011, 15:38

- |

Я всем начинающим системщикам говорю одно: изучите теорию вероятности и живите с тем, что мы знаем о будущем — а это существование набора событий с некоторыми вероятностями. Если вы начинаете жить в парадигме «я знаю, что завтра рынок будет таким», то рано или поздно вы проиграете.

Александр Горчаков, как и все трейдеры, приехал к нам в редакцию в 20.00, после закрытия рынка. За два часа интервью он сказал 6,5 тыс. слов, причем отвечать ему пришлось на вопросы сразу четырех человек. Этот ряд чисел должен показать, что интервью оказалось сложнее, чем все, что было у нас в журнале до этого. И это при том, что мы исключили большую часть математических определений. Александр, который считает, что открытость идет трейдерам только на пользу, не делал секрета из своих стратегий.

— Вы берете в управление не менее 1 млн руб. Это особенности торговой стратегии?

( Читать дальше )

Александр Горчаков, как и все трейдеры, приехал к нам в редакцию в 20.00, после закрытия рынка. За два часа интервью он сказал 6,5 тыс. слов, причем отвечать ему пришлось на вопросы сразу четырех человек. Этот ряд чисел должен показать, что интервью оказалось сложнее, чем все, что было у нас в журнале до этого. И это при том, что мы исключили большую часть математических определений. Александр, который считает, что открытость идет трейдерам только на пользу, не делал секрета из своих стратегий.

— Вы берете в управление не менее 1 млн руб. Это особенности торговой стратегии?

( Читать дальше )

Стратегия, почти грааль

- 21 декабря 2011, 23:19

- |

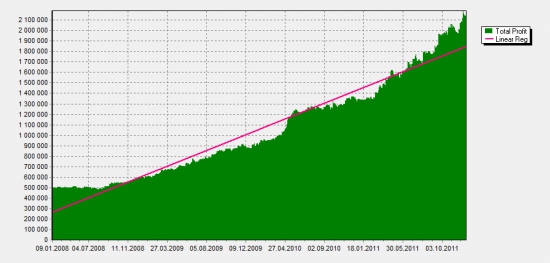

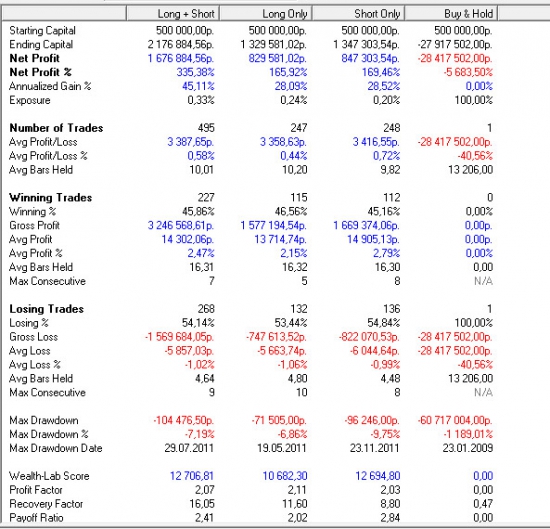

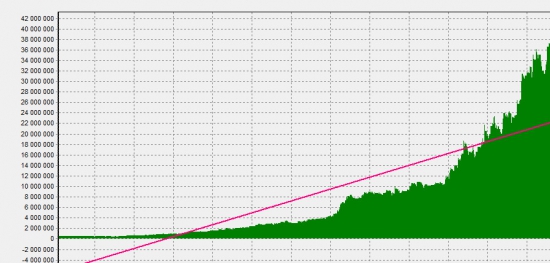

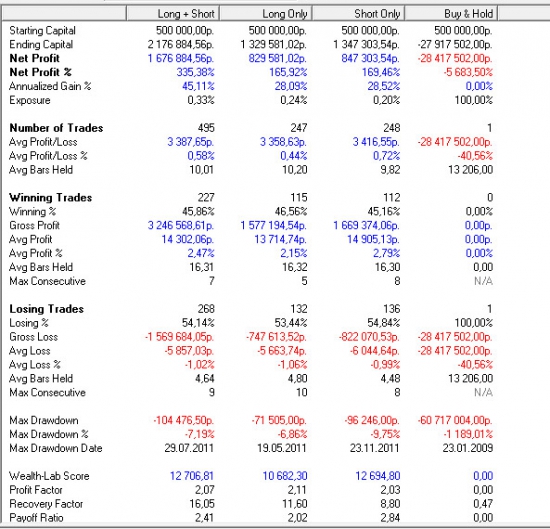

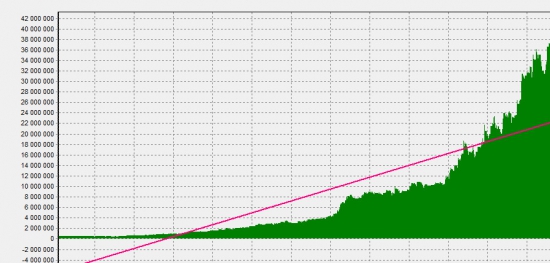

Подумал, пол часа назад, выложить, какую-нибудь интересную идею, ну первую пришедшую на ум, которая, быть может кому пригодиться для разгона мысли. Через 10 минут накидал стратегию в WL, буквально из 10-ти строк. Потестил на РИ, не меняя параметров потеситл на других инструментах и подумал — ан нееет… такая корова нужна самому.

Кстати, Горчаков на вебинаре ее озвучил в лоб. Для самых пытливых и внимательных будет хороший подарок. Увы, могу поделиться только эквити наипростейшей, реверсивной стратегии состоящей всего из двух условий для входа и одного условия для выхода.

Часовики, фьючерс РТС, тест с начала 2008 по сегодняшний день.

риск 1% на сделку

риск 3% на сделку

P.S.

Удивительное рядом. Сидишь тут целыми днями с регрессивным анализом с Data-maining-ом и прочими математичискми изощрениями, а тут на тебе на подносике без золотой каемочки, топориком вырубленное.

Кстати, Горчаков на вебинаре ее озвучил в лоб. Для самых пытливых и внимательных будет хороший подарок. Увы, могу поделиться только эквити наипростейшей, реверсивной стратегии состоящей всего из двух условий для входа и одного условия для выхода.

Часовики, фьючерс РТС, тест с начала 2008 по сегодняшний день.

риск 1% на сделку

риск 3% на сделку

P.S.

Удивительное рядом. Сидишь тут целыми днями с регрессивным анализом с Data-maining-ом и прочими математичискми изощрениями, а тут на тебе на подносике без золотой каемочки, топориком вырубленное.

Бесплатные лекции о торговых роботов STOCK#

- 21 декабря 2011, 14:02

- |

Бесплатные лекции STOCK#

Всем привет! После проведения вебинара о Тестировании торговых систем на мой почтовый ящик поступило большое количество писем с благодарностью и пожеланием продолжать проводить подобные мероприятия.

Пост о прошедшей лекции

Тема следующей лекции -

Создание торгового робота в режиме он-лайн. Робота мы будем писать на языке программирования C# с использованием библиотеки StockSharp. Лекцию планируем провести уже в новом, 2012 году, ориентировочно в январе.

Пока не могу назвать точную дату лекции мероприятия, дело в том, что провести эту лекцию хочу я, но… пока еще учусь программировать =)

С целью научиться программированию роботов, я стал посещать Курсы программирования торговых роботов, организатором которых являюсь я сам. Так что мне все карты в руки. О точной дате вебинара, сообщу позднее.

Цель моего вебинара:

1) показать, как пользоваться библиотекой S# для написания роботов. Я смогу это сделать после прохождения курса по программированию торговых роботов.

( Читать дальше )

Всем привет! После проведения вебинара о Тестировании торговых систем на мой почтовый ящик поступило большое количество писем с благодарностью и пожеланием продолжать проводить подобные мероприятия.

Пост о прошедшей лекции

Тема следующей лекции -

Создание торгового робота в режиме он-лайн. Робота мы будем писать на языке программирования C# с использованием библиотеки StockSharp. Лекцию планируем провести уже в новом, 2012 году, ориентировочно в январе.

Пока не могу назвать точную дату лекции мероприятия, дело в том, что провести эту лекцию хочу я, но… пока еще учусь программировать =)

С целью научиться программированию роботов, я стал посещать Курсы программирования торговых роботов, организатором которых являюсь я сам. Так что мне все карты в руки. О точной дате вебинара, сообщу позднее.

Цель моего вебинара:

1) показать, как пользоваться библиотекой S# для написания роботов. Я смогу это сделать после прохождения курса по программированию торговых роботов.

( Читать дальше )

Торговый робот на связке Quik - AmiBroker

- 20 декабря 2011, 12:51

- |

Торговый робот на связке Quik — AmiBroker

Для тех кто юзает робота от механизатора http://www.russian-trader.ru/articles/automate.php

хочу поделиться парой секретов которые нашел сам.

Многие замечали что робот перестает работать если Ами свернуть в трей.

Так вот этим страдает 5-я версия. 4-я работает нормально.

Для пятой версии в код робота вставляем строку:

RequestTimedRefresh(1,False); // 1 — пререзапускает чарт каждую секунду, False — делает это даже при сворачивании в трей

Кстати в обоих версиях робот не работает если чарт не на активной закладке.

Если вы используете функцию Scan — от бэктестера, то она работает только если робот один и загружен в бэктестер.

Если роботов несколько то возникает другая проблема.

В функции savetrifile(stransid,sstr) операции проверки наличия записи в файле и добавления новой записи разделены по времени и при работе нескольких роботов заявки могут или пропадать или добавляться много раз.

( Читать дальше )

Для тех кто юзает робота от механизатора http://www.russian-trader.ru/articles/automate.php

хочу поделиться парой секретов которые нашел сам.

Многие замечали что робот перестает работать если Ами свернуть в трей.

Так вот этим страдает 5-я версия. 4-я работает нормально.

Для пятой версии в код робота вставляем строку:

RequestTimedRefresh(1,False); // 1 — пререзапускает чарт каждую секунду, False — делает это даже при сворачивании в трей

Кстати в обоих версиях робот не работает если чарт не на активной закладке.

Если вы используете функцию Scan — от бэктестера, то она работает только если робот один и загружен в бэктестер.

Если роботов несколько то возникает другая проблема.

В функции savetrifile(stransid,sstr) операции проверки наличия записи в файле и добавления новой записи разделены по времени и при работе нескольких роботов заявки могут или пропадать или добавляться много раз.

( Читать дальше )

Алгоритм v1.0

- 18 декабря 2011, 19:10

- |

В первую очередь хочу поблагодарить создателя проекта Stock#, Михаила Сухова.

Я считаю, что Stock# – достаточно успешный стартап, который объединяет прогрессивно мыслящих трейдеров и, безусловно, является частью МФЦ:)

В этой теме предлагаю обсудить вопросы, связанные с созданием алгоритма торгового робота.

Поскольку я торгую опционами, примеры буду приводить для этих инструментов. Не обессудьте.

Начнем с блок-схемы, описывающей основные элементы системы.

1. Выбор источника данных.

В качестве источника данных может выступать торговый терминал (Quik, Альфа-Директ, SmartCOM) или шлюз Plaza2.

2. Проверка работы источника данных

В случае проблем с подключением выдает сообщение об ошибке и предлагает выбрать другой источник данных.

3. Выбор стратегии

Предоставляет возможность тестировать несколько стратегий в одной оболочке. Например, торговля волатильностью, торговля спредами, арбитраж.

4. Грааль

Основной элемент системы. Рассчитывает оптимальные параметры для совершения торговых операций.

5. Проверка сигналов на сделку

Решение о сделке принимается на основании получаемых данных. В случае если соблюдается условие, необходимое для совершения сделки, программа переходит к этапу отправки заявки.

На этом этапе предусматривается возможность изменять параметры для принятия решения. Например, менять значение волатильности или стоимости спреда -n страйков от центра.

6. Отправка заявки

Программа отправляет заявку в торговый терминал или шлюз. Если от биржи приходит ответ о выставлении заявки, сообщает об этом пользователю. Если возвращает ошибку или не приходит ответ, сообщает пользователю об ошибке и пытается отправить заявку повторно.

Здесь можно настроить время или количество попыток для отправки заявки.

7. Проверка активных заявок

Этот элемент проверяет, исполнилась ли заявка. В случае исполнения заявки и ответа от биржи сообщает пользователю о сделке.

8. Изменение заявки

Если заявка не исполнилась, предлагает изменить цену.

Бывают такие ситуации, когда мы согласны на исполнение по худшей цене. Можно ввести условие, например, увеличивать цену на 15 пунктов, если заявка не исполняется в течение 5 секунд.

Или исполнить по рынку, если заявка висит больше 15 секунд. При этом алгоритм перейдет в п.6 (Отправка заявки). Программа также сообщает пользователю о снятии первоначальной заявки.

Буду признателен за конструктивную критику и рацпредложения.

Алгоритм

Оригинал

Я считаю, что Stock# – достаточно успешный стартап, который объединяет прогрессивно мыслящих трейдеров и, безусловно, является частью МФЦ:)

В этой теме предлагаю обсудить вопросы, связанные с созданием алгоритма торгового робота.

Поскольку я торгую опционами, примеры буду приводить для этих инструментов. Не обессудьте.

Начнем с блок-схемы, описывающей основные элементы системы.

1. Выбор источника данных.

В качестве источника данных может выступать торговый терминал (Quik, Альфа-Директ, SmartCOM) или шлюз Plaza2.

2. Проверка работы источника данных

В случае проблем с подключением выдает сообщение об ошибке и предлагает выбрать другой источник данных.

3. Выбор стратегии

Предоставляет возможность тестировать несколько стратегий в одной оболочке. Например, торговля волатильностью, торговля спредами, арбитраж.

4. Грааль

Основной элемент системы. Рассчитывает оптимальные параметры для совершения торговых операций.

5. Проверка сигналов на сделку

Решение о сделке принимается на основании получаемых данных. В случае если соблюдается условие, необходимое для совершения сделки, программа переходит к этапу отправки заявки.

На этом этапе предусматривается возможность изменять параметры для принятия решения. Например, менять значение волатильности или стоимости спреда -n страйков от центра.

6. Отправка заявки

Программа отправляет заявку в торговый терминал или шлюз. Если от биржи приходит ответ о выставлении заявки, сообщает об этом пользователю. Если возвращает ошибку или не приходит ответ, сообщает пользователю об ошибке и пытается отправить заявку повторно.

Здесь можно настроить время или количество попыток для отправки заявки.

7. Проверка активных заявок

Этот элемент проверяет, исполнилась ли заявка. В случае исполнения заявки и ответа от биржи сообщает пользователю о сделке.

8. Изменение заявки

Если заявка не исполнилась, предлагает изменить цену.

Бывают такие ситуации, когда мы согласны на исполнение по худшей цене. Можно ввести условие, например, увеличивать цену на 15 пунктов, если заявка не исполняется в течение 5 секунд.

Или исполнить по рынку, если заявка висит больше 15 секунд. При этом алгоритм перейдет в п.6 (Отправка заявки). Программа также сообщает пользователю о снятии первоначальной заявки.

Буду признателен за конструктивную критику и рацпредложения.

Алгоритм

Оригинал

ЛЧИ 2011: После драки...

- 18 декабря 2011, 15:58

- |

В первые дни ЛЧИ многие Smart-Labовцы заявили о своем участии. Были слышны и громкие заявления типа «Если я провалюсь на ЛЧИ, то уйду из трейдинга. Навсегда».

В итоге насчитал около 60ти трейдеров, зарегистрированных на Smart-Lab в участниках конкурса. Некоторых добавил в статистику по совпадению ников на сайте и на конкурсе. Если ошибся — черканите, пост поправлю.

Итак, результаты трейдеров Smart-Lab отсортированные по доходу в %.

Что можно сказать ПОСЛЕ конкурса? Давайте признаем очевидный факт, что среди нас действительно трейдеров соответствующих девизу сайта «Мы делаем деньги на рынке» раз-два и обчелся. Общий итог зачета команды Smart-Lab положительный, но во многом благодаря первым трем людям в списке.

Характеристика, которую можно дать многим трейдерам, показавшим свои навыки на конкурсе – «типичный сливатор». И здесь в первую очередь я имею ввиду себя. Что значит «типичный сливатор». Это трейдер, который не способен обеспечить плавное поступательное приращение своего торгового счета. Да, у такого трейдера есть удачные периоды взлета эквити счета в небеса, но потом от этого только резче идет падение.

( Читать дальше )

В итоге насчитал около 60ти трейдеров, зарегистрированных на Smart-Lab в участниках конкурса. Некоторых добавил в статистику по совпадению ников на сайте и на конкурсе. Если ошибся — черканите, пост поправлю.

Итак, результаты трейдеров Smart-Lab отсортированные по доходу в %.

Что можно сказать ПОСЛЕ конкурса? Давайте признаем очевидный факт, что среди нас действительно трейдеров соответствующих девизу сайта «Мы делаем деньги на рынке» раз-два и обчелся. Общий итог зачета команды Smart-Lab положительный, но во многом благодаря первым трем людям в списке.

Характеристика, которую можно дать многим трейдерам, показавшим свои навыки на конкурсе – «типичный сливатор». И здесь в первую очередь я имею ввиду себя. Что значит «типичный сливатор». Это трейдер, который не способен обеспечить плавное поступательное приращение своего торгового счета. Да, у такого трейдера есть удачные периоды взлета эквити счета в небеса, но потом от этого только резче идет падение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал