Избранное трейдера columbo

Как рассчитать платежеспособность

- 08 апреля 2025, 16:22

- |

Как выбрать эмитента облигации. Глава VII.

Анализ ликвидности баланса рассмотренный в Главе VI, носит ознакомительный характер и даёт общее представление о платёжеспособности эмитента. Чтобы иметь полную картину финансовых возможностей конторы, следует общую ликвидность разбить на составляющие и в деталях оценить платёжеспособность эмитента по временным меткам.

Абсолютная ликвидность

Абсолютная ликвидность показывает, какую часть текущих обязательств предприятие способно погасить мгновенно за счёт финансовых вложений, собственных денежных средств и денежных эквивалентов. Под текущими обязательствами следует рассматривать срочные и краткосрочные обязательства.

Абсолютная ликвидность рассчитывается по формуле:

Лаб = А1 / (П1 + П2),

где А1, П1, П2 — группы активов и пассивов

Для российских предприятий, оптимальное значение абсолютной ликвидности находится в диапазоне от 0,2 до 0,5. Я проверил расчёты на сотне российских предприятий, как обанкротившихся, так и ныне живущих, и пришёл к выводу, что большая часть, 69%, «выживших» предприятий имела показатель абсолютной ликвидности именно в указанном диапазоне или чуть выше.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 4 )

Как самому рассчитать ликвидность эмитента

- 03 апреля 2025, 17:31

- |

Как выбрать эмитента облигации. Глава VI.

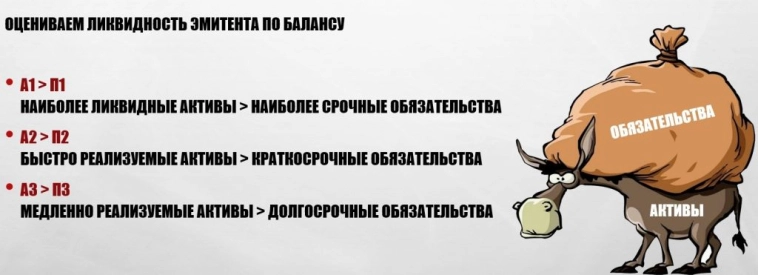

Теперь, когда мы понимаем назначение той или иной отчётности, когда нам известны риски инвестирования в финансовые структуры холдинга, пришло время перейти к числам, которые однозначно показывают финансовое состояние эмитента и дают возможность сравнить платёжеспособность компаний между собой.

Анализ финансового состояния по бухгалтерскому балансу

Я уверен, что каждый инвестор понимает, что заработать можно только на той конторе, которая сама умеет зарабатывать. Инвестирование в сомнительную контору, рано или поздно, приведёт к её банкротству, а вас к потере денег. Пусть не всех, но той её части, которая сократит доходность вашего портфеля, уж точно.

Таким образом, чтобы сократить риски дефолта и потери части прибыли, необходимо инвестировать только в те компании, которые на протяжении минимум последних 5-ти лет показывали хорошие финансовые результаты, а именно:

- отсутствие убыточных периодов

- отсутствие закредитованности

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал