Избранное трейдера constantin

Недвижимость без прикрас (памятка новичкам)

- 18 июля 2019, 13:38

- |

Особенность русских метров. – Недвижимость в голове. — Глобус за сто лет. – Понемножку будет много.

------///------

Продолжаем большие куски о вечном. Про недвижимость не писал, и может больше не буду. Так, два слова — самое очевидное («памятка новичкам» как бы указывает, что специалисты по теме могут не волноваться — это не для них).

Первое, что надо понимать про недвижимость: от грустного сходства с коммодити (как-то золото, серебро, нефть, тушенка) ее отличают только рентные платежи. Нет аренды – нет доходности.

Недвижимость, не сдаваемая в аренду, это актив с отрицательной доходностью.

В России этот факт смягчен фантастически низким стартом, но по миру это видно. В начале 1990-х годов у нас почему-то не было ценности квадратных метров. Импортную видеодвойку (телевизор + видемагнитофон, если кто забыл) с небольшой доплатой меняли на подержанную «тойоту», а ее, уже без доплаты, можно было обменять на «однушку». Пару тысяч долларов можно было конвертировать в квартиру, по крайней мере, в провинции. С этого все и началось. Отсюда общероссийская иллюзия, что «недвижимость всегда дорожает». Иллюзия построена на эмпирических наблюдениях, но четверть века в нетипичной стране – не лучшая выборка для таких обобщений.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 35 )

Про золотые горы. ч.2

- 18 июля 2019, 08:44

- |

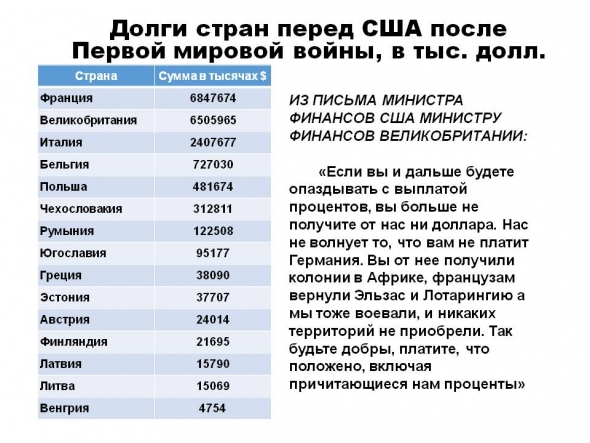

Итак, получили ссуд от США, млн фунтов стерлингов:

Англия — 842; Франция — 550; Италия — 325. Вторым крупнейшим кредитором была Англия. Она дала Франции — 508; Италии — 467; России — 568; Бельгии — 98. Остальное я опущу.

Кейнс был за взаимное списание долгов, что зависело прежде всего от щедрости США. Вот что писал Кейнс:

Я думаю, что Европа имеет право ожидать такого проявления великодушной щедрости при условии, что она со своей стороны приложит честные усилия в других направлениях, а именно будет избегать войны (!) не только в прямом, но и в экономическом смысле и будет работать над восстановлением хозяйственной жизни всего континента. Ха-ха-ха! Вторую мировую не хотите?

Далее: После того, как США вступили в войну, их финансовая помощь была безгранична; без этой помощи союзники никогда не могли бы выиграть войну (Кейнс в сноске пишет, что масштаб помощи и вся безнадежность ситуации был известен лишь полудюжине чиновником британского казначейства), не говоря уже о решающем значении прибытия американской армии. Со своей стороны Европа никогда не должна забывать совершенно исключительной помощи, оказанной ей в течение всей первой половины 1919 г деятельностью Гувера и Американской комиссии помощи. Еще никогда благородное и бескорыстное рвение не проявлялось с большей настойчивостью, искренностью и искусством, с меньшим расчетом на благодарность и меньшей признательностью со стороны получивших помощь. Неблагодарные правительства Европы гораздо больше обязаны государственному смыслу и проницательности Гувера и его команде американских сотрудников, чем они предполагают или когда-либо сумеют признать. КАК ВАМ? А где же кровопийцы, нажившиеся на войне? Это написано по горячим следам…

( Читать дальше )

Реальные доходы россиян в 2019 году продолжили падение

- 17 июля 2019, 18:48

- |

Источник

Про Великую депрессию и золотые горы.

- 17 июля 2019, 15:00

- |

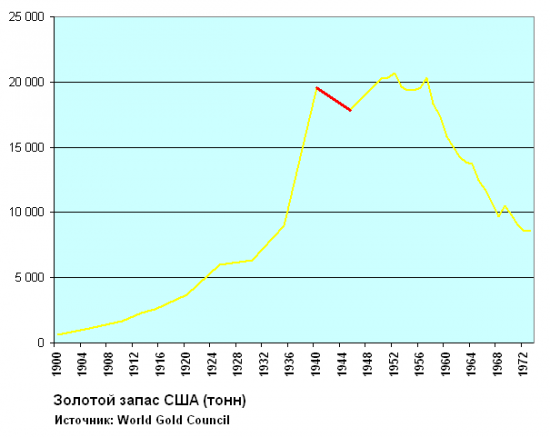

Как мы видим, в 1ю мировую увеличение запаса было небольшим, во 2ю он вообще снизился.

На самом деле это не США получали деньги от Европы, а наоборот — почти все поставлялось в кредит, во 2ю был почти бесплатный лендлиз (известно, что за все годы мы заплатили порядка 7%), в 1ю долги и не думали отдавать (я читала номера Правды 20-30-х, так там острейшей зарубежной темой были военные долги, которые никто не хотел отдавать):

( Читать дальше )

Кого позвать на конференцию смартлаба в Москве 28 сентября?

- 17 июля 2019, 14:53

- |

Всем привет!

Пора уже готовить конференочку осеннюю.

Высказывайте ваши пожелания, кого хотите видеть в качестве выступающих!!

Первые билетики с гигантской скидкой как всегда.

https://market.smart-lab.ru/shop/

28.09. Москва. Гостиница «Салют» на Ленинском пр.

"Покоцанная" вишенка на торт нефтяного профита ТС

- 17 июля 2019, 11:51

- |

.

❤ БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ!

Пусть они вернутся Вам Удачей, Успехом и Благополучием!!!

.

Моя Торговая Система (ТС) – это «интрадейная» реверсивная система алгоритмической торговли на МБ фьючерсом нефти Brent. ТС – это не Грааль, но позволяет избегать больших убытков («лосей») и брать большие прибыли, т.к. ТС хорошо держит растущий профит от взятого «движняка».

Но особенно приятно, когда ТС удается взять большой профит внутри дня более 100 шагов (пунктов, центов).

И поэтому очередной вишенкой ( Трамп про Иран... ) на торт нефтяного профита ТС будет демонстрация графика со сделками за вторник, когда

( Читать дальше )

Китай, долги и вал дефолтов

- 17 июля 2019, 08:28

- |

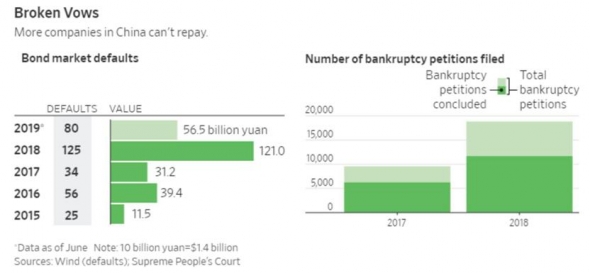

Информативная статья от profinance.ru (http://www.profinance.ru/news/2019/07/16/btkj-dolgovaya-bomba-pod-kitaem-zadymilas.html) про пузырь в корпоративных облигациях на китайском финрынке. Интерес тут не в причинах, интерес в другом.

На огромном масштабе показана цикличность возникновения дефолтов. Ряд компаний, выходящих на рынок публичного долга, заведомо не жильцы. Но продолжительно и успешно конкурируют на деньги инвесторов по формуле классической формуле «перезанять, чтобы переотдать». Формула рабочая, пока количество денег в обращении растет. Строительство финансовой пирамиды требует финансовой подпитки. Однако, как только поток денег стабилизируется или сокращается, происходит массовое списание долгов. Судя по диаграмме, Китайский долговой рынок, похоже, еще только погружается под ватерлинию, дна не нащупал.

Дефолты, на которые от страны к стране приходится 5-15% всех облигационных выпусков – это не плавно распределенная во времени величина. На спокойном рынке они будут редкостью и могут составлять доли процента. В периоды проблем и кризисов с легкостью достигнуть четверти и более от всех погашаемых или на дотянувших до погашения бумаг.

( Читать дальше )

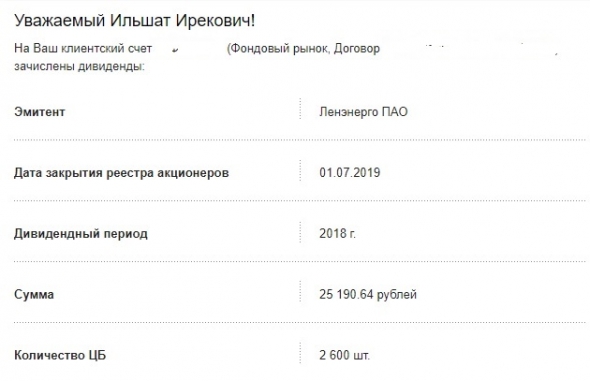

БДСИ-2019 (Большой дивидендный сезон Июль 2019 г). Пришли дивиденды от Ленэнерго ПАО.

- 17 июля 2019, 08:28

- |

дивиденды от Ленэнерго ПАО." title="БДСИ-2019 (Большой дивидендный сезон Июль 2019 г). Пришли дивиденды от Ленэнерго ПАО." />

дивиденды от Ленэнерго ПАО." title="БДСИ-2019 (Большой дивидендный сезон Июль 2019 г). Пришли дивиденды от Ленэнерго ПАО." />Пришли дивиденды от Ленэнерго ПАО.

Хорошая привилегированная акция, эмитент платит щедрые дивиденды.

Для меня Ленэнерго ап. — это квази-депозит банковский.

По годам выплаты за 1 привилег.акцию:

01.07.2019 — 11.14 руб,

19.06.2018 — 13.47 руб,

26.06.2017 — 8.11 руб.

Почему эмитент платит щедрые дивиденды?

Легко понять, посмотрев на структуру акционеров (данные с Интернета, возможно есть неточности).

1) Россети -67.48%.

2) Санкт-Петербург — 28.80%.

3) Другие акционеры — 2.51%.

4) МРСК Урала — 1.21%.

Городу, государству нужен денежный поток, кэш, который выводится через дивиденды.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал