Избранное трейдера d4ni3l

Путина наделили правами проводить финансовые спецоперации

- 08 июня 2022, 21:56

- |

Госдума наделила президента РФ правами вводить «специальные финансовые меры»

Накопительные счета в валюте будут закрыты.

• Документ позволяет президенту России устанавливать запреты и ограничения на совершение отдельных сделок и операций, особенности исполнения отдельных обязательств (включая изменение валюты обязательства и проведение зачета требований по ним).

• Более того, президент сможет обязать продавать иностранную валюту на внутреннем рынке, замораживать деньги и иное имущество, устанавливать требования к приобретению и покупке финансовых инструментов и т.д.

• При этом президент будет вправе передать отдельные предоставляемые ему полномочия правительству и Банку России.

Эээ…. Чешу в затылке…

PS Номер документа: № 1101162-7 «О внесении изменений в отдельные законодательные акты Российской Федерации (в части определения направления использования средств пенсионных накоплений, оставшихся после расчетов с кредиторами негосударственных пенсионных фондов) Ссылка на документ (читать принятый документ) sozd.duma.gov.ru/bill/1101162-7

PPS Тинькофф заявил, что закроет все накопительные счета в долларах и евро, а хранившиеся на них деньги переведет на счёт клиентов в этих же валютах. После 23 июня открыть накопительный счет можно будет только в российских рублях. За хранение валюты будет взиматься плата — 12% годовых при балансе от 1000 долларов на счёте, списание — ежедневное. Плата будет взиматься за хранение валюты и на брокерских счетах.

- комментировать

- ★2

- Комментарии ( 43 )

Комиссия за покупку доллара, евро и фунта стерлингов с физических лиц 30%

- 03 марта 2022, 01:25

- |

broker.vtb.ru/servnews/art_detail/1161257/?PAGEN_2=

broker.vtb.ru/servnews/art_detail/1161025/

Можно ли покупать и продавать валюту на бирже?

Покупка и продажа валюты от 1 у.е. полностью недоступна. При этом вы можете продавать валюту на бирже лотами по 1 000 у.е.

С 9:00 мск 3 марта за покупку долларов США, евро и фунтов стерлингов с физических лиц взимается комиссия 30 %. Комиссия введена по предписанию Банка России от 02.03.22.

Мы работаем над поиском возможных решений для восстановления этой функции — и расскажем на нашем сайте, как только она будет доступна вновь.

Великий китайский файрвол: Как создать свой собственный интернет и управлять им.

- 02 марта 2022, 17:44

- |

Великий китайский файрвол: Как построить и контролировать альтернативную версию Интернета.

( Читать дальше )

Семейный антикризисный совет. Есть ли шанс выжить у обычной российской семьи в новых условиях?

- 01 марта 2022, 11:27

- |

Back in 90-e. В общем, снова встает вопрос выжимаемости. Неизвестно сколько еще продержатся санкции, а также какими будут последствия, но каждый тру-россиян прекрасно знает какими будут явления в реальной жизни всех нас. Не подумайте, я не паникер, я прекрасно понимаю к чему нужно готовиться:

1) Девальвация рубля (этот параметр уже выполнен. 100-200, да дальше уже нет смысла цифры переставлять, покупательская способность рублевой зарплаты на импортные товары просто уничтожена).

2) Сокращение рабочих мест, зарплат.

3) Кратный инфляционный рост на товары ежедневного потребления и как следствие сокращение потребления.

Итак, российская семья:

1) Родители -старики, первое послевоенное десятилетие. по 70 лет.

2) Я (почти 40 лет) и брат старший (45 лет).

3) Жена брата, дочка брата.

4) Моя дочка и бывшая жена (алиментная часть семьи, назовем так). Бывшая жена не работает.

Брат уже лишился работы. Я — на подходе, поскольку в фирме, где я работаю, уже сообщили о предстоящих негативных изменениях. У меня было 2 стресс-теста, в 2008 году я лишился работы из-за всеобщей истерии экономического кризиса и в 2021, когда лишился работы из-за смены менеджмента.

( Читать дальше )

Как вы получаете права собственности на американские акции, которые вы покупаете на СПб Бирже

- 08 ноября 2021, 18:45

- |

Я не буду комментировать тезисы Андрея, Андрей вроде что-то понимает, но не до конца. Постараюсь объяснить как устроено на самом деле.

Для справки, "Кухнями" у нас испокон веков называли форекс-конторы, которые становились второй стороной по сделке с клиентом-трейдером, при этом ордер клиента не попадал на настоящий рынок. В кухне, например, по определению не может быть очереди заявок и "биржевого стакана", так как с обеих сторон заявки на покупку и продажу тебе даёт «кухня». Если трейдер сливает, что его убыток клиента — прибыль «кухни». Отсюда конфликт интересов — «кухня» де-факто заинтересована в сливе депозита.

Теперь про СПб Биржу.

Во-первых, сама СПб биржа является организатором торгов и сама НИКОГДА не покупает и не продает акции на свой счет, не является второй стороной по сделке с инвесторами и трейдерами. Это факт и это 100% отличие от тех дилеров, которые котируют например CFD, и являются кухнями.

Во-вторых, когда вы покупаете акции на СПб бирже, вы действительно становитесь акционером американской компании (в отличие от ситуации покупки CFD через кухню). Как учитываются права на американские акции?

Эмитент -> Депозитарий (В США самым большим депозитарием является DTC).

В DTC открыт счет-депо у Bank of New York.

В Bank of New York открыт счет-депо у Бест Эффортс Банк, который является дочкой СПб Биржи.

В Бест Эффортс Банк открыты счета депозитариев ваших брокеров.

В депозитариях ваших брокеров открыт ваш личный счет-депо.

Если бы СПб была кухней, то как бы вы, извините, могли получить дивиденды на свои акции?😁 А ведь все дивиденды исправно платятся.

В-третьих, утверждение "Биржа спб — это обычный БОЛЬШОЙ чей-то клиент, который дает вам торговать внутри себя всем своим портфелем из 1600 акций" — неверное. Это так же неверно, как если бы вы сказали:

( Читать дальше )

Новая реальность – реальность низких доходов инвесторов?

- 27 марта 2021, 15:39

- |

Тема «новой реальности» и «новой нормальности» очень часто встречается после сильного движения рынков. Причем неважно, что это было, был ли это сильный рост или же падение. После обвала рынка в прошлом марте звучали апокалиптические сценарии новой реальности, последние месяцы мы видим наоборот, крайне позитивные сценарии с двузначными, а то и трехзначными ожидаемыми годовыми доходностями для инвесторов.

Но если отбросить эмоции, и посмотреть на стоимость рынков и на потенциал, который есть у цен с текущих уровней, то картинка вырисовывается не столь радужная, как нам бы хотелось. Давайте рассмотрим ключевые классы активов.

Акции

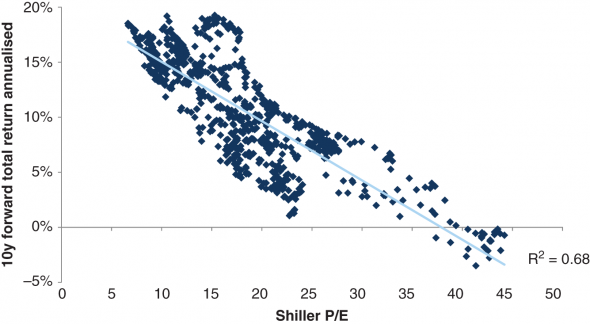

Будущая доходность, которую инвесторы получают, исторически зависит от оценок, по которым торгуется рынок. Одной из метрик, позволяющей оценить будущую доходность является мультипликатор Shiller P/E или же CAPE Ratio. Корреляция будущих доходностей с этим мультипликатором составляет 68%:

( Читать дальше )

Из последнего экономиста

- 20 декабря 2020, 14:03

- |

Собственно, то, о чем я всем тут говорил многократно в своих постах — нельзя рассматривать всякие P/E, то есть по сути — метрики возврата на рисковые активы — в отрыве от превалирующего возврата на безрисковые активы, то есть американские казначейские облигации

Потому что рисковые и безрисковые активы — это сообщающиеся сосуды с разным давлением, рано или поздно они должны прийти к балансу (учитывая премию за риск, конечно, которая и создает разницу в давлении в моей аналогии).

Проблема, конечно, в том, что эта премия за риск — вещь субъективная, и разные люди оценивают ее по-разному

Но если гособлигации США имеют Yield-To-Maturity менее 1%, то 5-ти — 4-х процентный «возврат» на американские акции становится очень привлекательным, и может упасть еще ниже (то есть, акции — вырасти)

Месье Шиллер, который нобелевский лауреат по экономике, в ноябре разразился новым индексом, который он назвал CAPE excess yield

То есть, это earnings yield его же индекса CAPE, который по сути — сглаженный на таймфрейме в 10 лет P/E, минус yield гособлигаций.

( Читать дальше )

Глобальный lдиверсифицированный портфель 😎 VS стабильный портфель 60/40

- 30 января 2020, 08:19

- |

Суть портфеля

В мировой экономике существует цикличность. В этой цикличности ряд активов пользуется повышенным спросом в то время как другие активы обесцениваются. Используя принципы диверсификации можно создать глобальный портфель который будет приносить доход с минимальными рисками.Фазы мировой экономической активности

Большинство управляющих используют политику формирования портфеля «60/40» (60% акций/40% облигации). Такой подход имеет практическое применение, но все же не позволяет активно учитывать четыре фазы мировой экономики. Подход 60/40 учитывает только одну фазу экономической активности.Глобальная экономика определяется фазами, каждая из которых имеет вектор роста экономики и инфляции. Период ускоренного роста в совокупности с растущей инфляцией носит название «инфляционный бум», в то время как ускорение роста с одновременным падением инфляции представляет собой «безинфляционный бум». На другой стороне осей период слабого подъема и инфляции называется «стагфляцией», и период снижения роста вместе с падающей инфляцией называется «дефляционный спад».

( Читать дальше )

S&P 500 на исторических хаях... ПО ДЕШЕВИЗНЕ

- 10 июля 2019, 02:02

- |

Продолжение. Предыдущие посты (в которых я оказался прав =):

февраль 2017 — номер раз

январь 2018 — номер два

октябрь 2018 — номер три

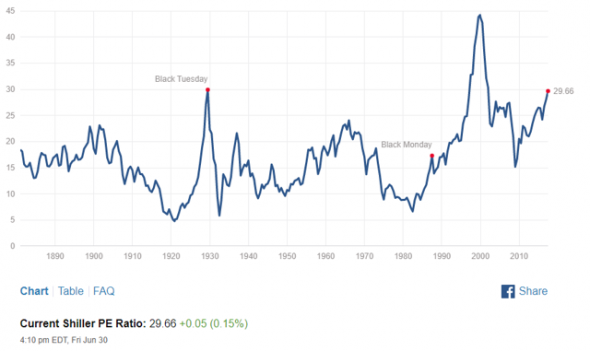

С завидной регулярностью на СЛ появляются посты, хоронящие американский рынок и обещающие ему эпический слив. При этом обоснованием для пугалок часто служит картинка с cyclically adjusted S&P 500 P/E Шиллера:

Никогда не понимал этого идиотизма сравнивать P/E с историческими значениями и делать на этом основании всепропальщеские выводы. В конце концов, обоснованный уровень P/E надо искать не в истории, а сравнивая его с альтернативными классами активов, в которые можно увести деньги из акций, коими обычно выступают американские трежерис. В частности, у трежерис есть yield, и логично сравнивать доходность трежерей с «доходностью» S&P, за коею логично взять E/P — earnings yield, то есть величину, обратную P/E. Почему за «yield» S&P 500 мы берем earnings yield, а например не дивидендную доходность (dividend yield)? Ну потому, что компании выплачивают только часть прибыли в виде дивидендов, остальная же прибыль реинвестируется с хорошей (в среднем) доходностью, равной требуемой доходности на акционерный капитал, и приводит к росту стоимости акций (той самой, которой все так озабочены), поэтому «yield» индекса — это не только деньги, которые вы получаете на руки, но и те, что вкладываются в компанию для ее дальнейшего роста (в отличие от любых облигаций, у которых стоимость номинала расти не может), поэтому именно earnings yield является аналогом «доходности» для equity индексов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал