SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера dimaz07

Индикаторы на LUA для QUIK (изменилась ссылка)

- 19 сентября 2014, 11:34

- |

Ссылка на индикаторы поменялась.

Новая ссылка: yadi.sk/d/hKy8wcnkbYtfL

Почему то яндекс по старой ссылке начал писать, что ничего не найдено.

Они (ссылки) временные что-ли у него… хотя рядом с сылкой и стояло вкл.

Новая ссылка: yadi.sk/d/hKy8wcnkbYtfL

Почему то яндекс по старой ссылке начал писать, что ничего не найдено.

Они (ссылки) временные что-ли у него… хотя рядом с сылкой и стояло вкл.

- комментировать

- ★16

- Комментарии ( 29 )

СПИКЕРЫ НОК-8: Виталий Курбаковский о расчёте исторической волатильности

- 17 сентября 2014, 17:15

- |

Виталий Курбаковский – «академик трейдинга», алготрейдер, разработчик торговых алгоритмов, призер ЛЧИ-2010 (>4000%), сооснователь «Математики Финансов». Факты биографии.

Его конёк, его гениальность – умение придумывать простые и эффективные системы. О последней и любимой он расскажет на НОК-8. Ниже привожу записи по следам нашего обсуждения предстоящего доклада.

ВИТАЛИЙ КУРБАКОВСКИЙ:

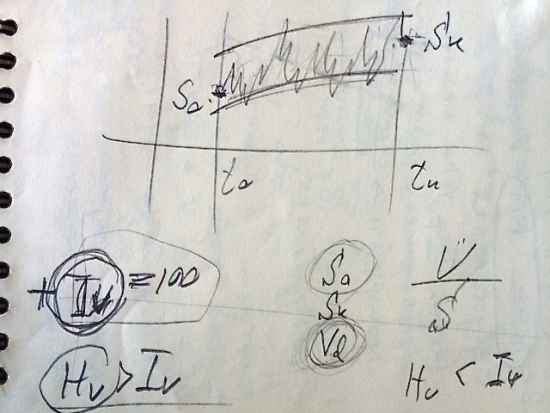

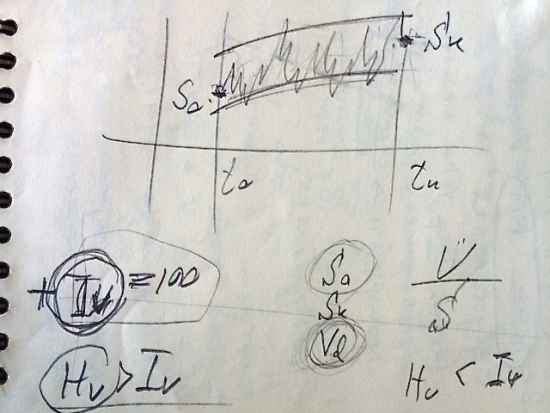

«Мой способ расчета исторической волатильности (historical value – НV) базового актива – объективный. Обычно как? Первый параметр: период свечки. Второй параметр: сколько свечек берется – 10, 100, 300. Есть еще третий параметр, четвертый… Значение исторической волатильности будет отличаться, в зависимости от параметров. И вот чтобы избежать этой путаницы, нужен некий универсальный способ, который бы не вызывал споров. Примерно это я и предлагаю – договориться. Метод основан на том, как себя рынок ведет в течение дня.

( Читать дальше )

Его конёк, его гениальность – умение придумывать простые и эффективные системы. О последней и любимой он расскажет на НОК-8. Ниже привожу записи по следам нашего обсуждения предстоящего доклада.

ВИТАЛИЙ КУРБАКОВСКИЙ:

«Мой способ расчета исторической волатильности (historical value – НV) базового актива – объективный. Обычно как? Первый параметр: период свечки. Второй параметр: сколько свечек берется – 10, 100, 300. Есть еще третий параметр, четвертый… Значение исторической волатильности будет отличаться, в зависимости от параметров. И вот чтобы избежать этой путаницы, нужен некий универсальный способ, который бы не вызывал споров. Примерно это я и предлагаю – договориться. Метод основан на том, как себя рынок ведет в течение дня.

( Читать дальше )

Алексей Каленкович на конференции трейдеров в Новосибирске 31.05.2014

- 16 сентября 2014, 13:24

- |

Фрагменты выступления Алексея Каленковича на новосибирской конференции трейдеров смартлаба 31.05.2014

( Читать дальше )

( Читать дальше )

Qlua для чайников. Часть 3. Делаем робота-спредера

- 16 сентября 2014, 12:08

- |

Как я и обещал на прошлом уроке, с сегодняшнего дня мы начнем писать робота. Для начала разработаем что-нибудь простенькое, например, робота спредера, который по заданному инструменту смотрит цены в стакане, если спред достаточно большой, то выставляет заявки от лучших цен покупки/продажи с заданным шагом.

Предыдущие статьи:

Qlua для чайников. Часть 1

Qlua для чайников. Часть 2. Циклы

Итак, если цены 1000/1100, а шаг 10, то робот должен выставить заявки по 1010/1090. В случае изменения цен робот должен снимать заявки и выставлять новые. Если какая-то заявка исполнилась или частично исполнилась, то робот должен это учитывать, либо вообще не перевыставлять исполненную заявку, пока не исполниться противоположная, либо выставлять на количество остатка.

Итак, берем наш шаблон. Все лишнее оттуда удаляем:

( Читать дальше )

Предыдущие статьи:

Qlua для чайников. Часть 1

Qlua для чайников. Часть 2. Циклы

Итак, если цены 1000/1100, а шаг 10, то робот должен выставить заявки по 1010/1090. В случае изменения цен робот должен снимать заявки и выставлять новые. Если какая-то заявка исполнилась или частично исполнилась, то робот должен это учитывать, либо вообще не перевыставлять исполненную заявку, пока не исполниться противоположная, либо выставлять на количество остатка.

Итак, берем наш шаблон. Все лишнее оттуда удаляем:

| is_run=true |

( Читать дальше )

Экспорт котировок из Quik в Excel. БЕСПЛАТНЫЙ и ОТКРЫТЫЙ Генератор Qple скриптов для создания таблицы свечей и инструкция по их экспорту в Excel

- 14 сентября 2014, 10:09

- |

В этой статье будет показано, как вывести свечи из Quik в Excel. Кроме того я представлю генератор скрипта для создания таблиц свечей в Quik, с открытым кодом на C#. Он нужен чтобы не разбирать Qple, при выводе свечек из Quik. А это основной затык, в этой простейшей связке. Опишу процесс работы с QuikTableScriptGenerator (далее «генератор скриптов») и дальнейший процесс вывода свечей по DDE в Excel. Всё в картинках и очень подробно. Думается, что всё вместе это поможет хоть немного алгоритмизироваться огромному множеству трейдеров.

plan:

1) Введение;

2) Как создать таблицу со свечками в Quik при помощи «генератора скриптов»;

3) Как вывести таблицу из Quik в Excel;

4) Программисту;

5)...;

6) profit.

( Читать дальше )

plan:

1) Введение;

2) Как создать таблицу со свечками в Quik при помощи «генератора скриптов»;

3) Как вывести таблицу из Quik в Excel;

4) Программисту;

5)...;

6) profit.

( Читать дальше )

Зачем трейдеру опционы?

- 11 сентября 2014, 13:56

- |

Что-то полистал опционную часть смартлаба и не нашел чего-то достойного для наших маленьких. Затравки так сказать. Недавно очень живо обсуждали с Георгием Вербицким и командой единомышленников что же можно сделать такого с опционами, чего нельзя с фьючерсом и результат меня поразил :)

Ну и пару критических замечаний к тексту я буду очень рад услышать.

Поехали!

Почему покупка опциона лучше, чем открытие позиции на рынке базового актива?

Покупая опцион вы получаете сразу два очень существенных плюса: в случае движения рынка базового актива против вас, ваш убыток ограничен и уменьшается по мере движения рынка в неудобном вам направлении. Если описать это простыми словами, то размер позиции «тает», если сделка была открыта в ошибочном направлении. Нам не будут нужны стоп приказы, риски по открытой позиции будут уменьшаться самостоятельно и без вашего участия.

Многим это покажется удивительным, но в случае движения рынка в вашем направлении будет происходить обратное и ваша прибыль будет иметь возможность неограниченно расти. Если переложить такое свойство опционов на принципы трейдеров на спот-рынках, то ваше позиция самостоятельно увеличивается в объеме, если вы открыли сделку в направлении тренда. Вам не нужно «добавлять» по тренду к прибыльной позиции – это уже заложено в модель ценообразования опциона.

( Читать дальше )

Ну и пару критических замечаний к тексту я буду очень рад услышать.

Поехали!

Почему покупка опциона лучше, чем открытие позиции на рынке базового актива?

Покупая опцион вы получаете сразу два очень существенных плюса: в случае движения рынка базового актива против вас, ваш убыток ограничен и уменьшается по мере движения рынка в неудобном вам направлении. Если описать это простыми словами, то размер позиции «тает», если сделка была открыта в ошибочном направлении. Нам не будут нужны стоп приказы, риски по открытой позиции будут уменьшаться самостоятельно и без вашего участия.

Многим это покажется удивительным, но в случае движения рынка в вашем направлении будет происходить обратное и ваша прибыль будет иметь возможность неограниченно расти. Если переложить такое свойство опционов на принципы трейдеров на спот-рынках, то ваше позиция самостоятельно увеличивается в объеме, если вы открыли сделку в направлении тренда. Вам не нужно «добавлять» по тренду к прибыльной позиции – это уже заложено в модель ценообразования опциона.

( Читать дальше )

История одного робота. Глава одиннадцатая

- 06 сентября 2014, 17:40

- |

....

— Нам бы надо болеть за ДМА, ибо он делает то, что мы собираемся делать с большими клиентскими деньгами (если до этого дойдет). Ты, конечно, можешь возразить, что мы будем класть шире — но тут, мне кажется, по гаматете почти паритет и нет большой разницы, а по ликвидности заложить стреддл или стренгл поближе намного проще.

— Хм..

— Закладывать дальние или ближние — ты сам говорил, что лучше 3 раза заложить ближние. Про весь наш потенциальный автоматизм — это еще большое хз, как лучше делать. Короче, он показывает на практике нашу «основную» клиентскую стратегию, и если он щас сильно обломается, нам тоже надо бы расстроиться...

— Не знаю. Слабое утешение возврату к 2.3 млн на депозите… Хорошо хоть на фонде не стали на всю катушку всаживать. Сколько там, кстати?

— От старта — -5%, — проверил Мозг. — скоро пайщики начнут ерзать.

— Да ладно, рабочая ситуация. Давай, завтра подумаем что можно с этим сделать.

— Угу. Давай. Спокноч.

( Читать дальше )

— Нам бы надо болеть за ДМА, ибо он делает то, что мы собираемся делать с большими клиентскими деньгами (если до этого дойдет). Ты, конечно, можешь возразить, что мы будем класть шире — но тут, мне кажется, по гаматете почти паритет и нет большой разницы, а по ликвидности заложить стреддл или стренгл поближе намного проще.

— Хм..

— Закладывать дальние или ближние — ты сам говорил, что лучше 3 раза заложить ближние. Про весь наш потенциальный автоматизм — это еще большое хз, как лучше делать. Короче, он показывает на практике нашу «основную» клиентскую стратегию, и если он щас сильно обломается, нам тоже надо бы расстроиться...

— Не знаю. Слабое утешение возврату к 2.3 млн на депозите… Хорошо хоть на фонде не стали на всю катушку всаживать. Сколько там, кстати?

— От старта — -5%, — проверил Мозг. — скоро пайщики начнут ерзать.

— Да ладно, рабочая ситуация. Давай, завтра подумаем что можно с этим сделать.

— Угу. Давай. Спокноч.

( Читать дальше )

История одного робота. Глава деcятая.

- 03 сентября 2014, 22:55

- |

ЛЧИ в 2010 году был, пожалуй, самым интересным с точки зрения опционной торговли. Поэтому стоит остановиться на нем гораздо более подробно, чем я предполагал ранее. Заранее приношу извинения читателю, что следующие главы будут занудно изобиловать техническими вещами и ночными разговорами, не балуя веселыми историями и забавными происшествиями. До них мы еще обязательно доберемся.

Глава десятая. ДМА.

Перед самым ЛЧИ я атаковал Мозга околорыночными индикаторами. Мне казалось, что эти вещи помогут определять некие фазы рынка, и выгодно изменять нашу стратегию в соответствии с установленными правилами.

— Слушай, помимо ежедневного расчета annualize дохода, который я просил вчера, можно сделать еще вот какую фишку, — я строчил Мозгу в скайп очередные идеи. Он не отвечал, но я знал, что сейчас, на том конце провода, Мозг с некоторой опаской ждет мои очередные изобретения. Сразу посылать меня вроде как неудобно, но и дав мне надежду, можно схлопотать прилично трудочасов по той теме, которой ему совсем не хотелось заниматься.

( Читать дальше )

Глава десятая. ДМА.

Перед самым ЛЧИ я атаковал Мозга околорыночными индикаторами. Мне казалось, что эти вещи помогут определять некие фазы рынка, и выгодно изменять нашу стратегию в соответствии с установленными правилами.

— Слушай, помимо ежедневного расчета annualize дохода, который я просил вчера, можно сделать еще вот какую фишку, — я строчил Мозгу в скайп очередные идеи. Он не отвечал, но я знал, что сейчас, на том конце провода, Мозг с некоторой опаской ждет мои очередные изобретения. Сразу посылать меня вроде как неудобно, но и дав мне надежду, можно схлопотать прилично трудочасов по той теме, которой ему совсем не хотелось заниматься.

( Читать дальше )

позорно отторговал день (((

- 03 сентября 2014, 20:09

- |

с утра сам себе рабочий комп сломал… пока ездил на горбушку чинился, шорт по сберу и лонг по бакс рублю дали -150к убытку вместо 150к профита

вообще отвратительно торгуется в этом году...

упустил -250к на глюках айти в марте + на шипе при смене контракта си из-за непоставленной галки проеп -50к… + в прошлую пятницу забыл оплатить инет и уехал в питер -50к… сегодняшний попадос -150к… еще по-мелочи -100к на всяких мутных багах… вообщем проепано -600к чисто на глюках...

если учесть еще заплаченные комиссы -300к… и порезанных лосей в инвестиционной позе -200к ,

то совсем хилая торговля… половина набитого ботами профита за 2014г проипалась просто так… из-за человеческого фактора…

а в плане движняков год хорший...

вообще отвратительно торгуется в этом году...

упустил -250к на глюках айти в марте + на шипе при смене контракта си из-за непоставленной галки проеп -50к… + в прошлую пятницу забыл оплатить инет и уехал в питер -50к… сегодняшний попадос -150к… еще по-мелочи -100к на всяких мутных багах… вообщем проепано -600к чисто на глюках...

если учесть еще заплаченные комиссы -300к… и порезанных лосей в инвестиционной позе -200к ,

то совсем хилая торговля… половина набитого ботами профита за 2014г проипалась просто так… из-за человеческого фактора…

а в плане движняков год хорший...

Синтетический инструмент как основа автоматической торговой системы

- 01 сентября 2014, 20:14

- |

Продолжаю развивать идею торговли композитом. Все таки рынок огромный у этого рынка (рассматриваю с точки зрения поставшика услуг рынок).

Вообщем, все просто. Беру некоторое кол-во акций (10… 15), формирую синтетический инструмент с наименьшей дисперсией (никаких анализов корреляций и тд — можно даже из разных секторов акций набрать). Затем вхожу по трехкратному среднеквадратичному отклонению. Пересчет делаю каждый день (не бэктест). Для результата использовал 10 акций из DowJones30. Конечно, кол-во таких инструментов зашкаливает — можно расчитывать 100 000 таких синтетиков каждый день и входить в 3-5 лучших синтетиков каждый день, что в теории должно улучшить результат.

В моем случае стрижка только начата и стакан наполовину полон :)

Немного посчитал композит и вот получил что. Для расчета использовал условный капитал в $100000 и проскальзывания в $0,02.

Сами понимаете можно использовать любые торг. системы. Так как полученный инструмент близок к стационарному ряду, то можно в каждый момент входить удобный. Скажем если среднеквадратичное отклонение больше 0,33, входим с профит таргетом 0,33 без ограничения по времени нахождения в позии. Вот что может получиться.

( Читать дальше )

Вообщем, все просто. Беру некоторое кол-во акций (10… 15), формирую синтетический инструмент с наименьшей дисперсией (никаких анализов корреляций и тд — можно даже из разных секторов акций набрать). Затем вхожу по трехкратному среднеквадратичному отклонению. Пересчет делаю каждый день (не бэктест). Для результата использовал 10 акций из DowJones30. Конечно, кол-во таких инструментов зашкаливает — можно расчитывать 100 000 таких синтетиков каждый день и входить в 3-5 лучших синтетиков каждый день, что в теории должно улучшить результат.

В моем случае стрижка только начата и стакан наполовину полон :)

Немного посчитал композит и вот получил что. Для расчета использовал условный капитал в $100000 и проскальзывания в $0,02.

Сами понимаете можно использовать любые торг. системы. Так как полученный инструмент близок к стационарному ряду, то можно в каждый момент входить удобный. Скажем если среднеквадратичное отклонение больше 0,33, входим с профит таргетом 0,33 без ограничения по времени нахождения в позии. Вот что может получиться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал