Избранное трейдера dinergy

Есть идея — покупка долларового вечного выпуска Газпрома

- 13 марта 2023, 13:03

- |

На наш взгляд, вечные замещающие облигации Газпрома выглядят недооцененными, несмотря на свою более сложную структуру выпуска.

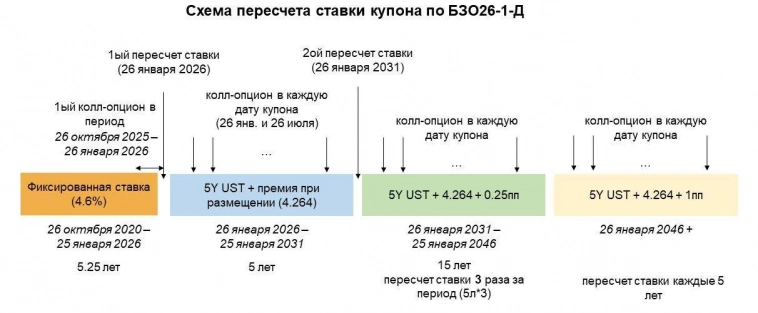

🧮 У нас в фокусе долларовый выпуск БЗО26-1-Д, по которому предусмотрен колл-опцион в январе 2026 г. Текущий купон по нему составляет около 4,6%. Однако если опцион на выкуп не будет исполнен, то ставка купона должна быть пересчитана на следующие пять лет, исходя из доходности UST (расчетный купон составит около 7,9%). Мы полагаем, что удорожание долга будет стимулировать Газпром реализовать колл-опцион.

📆 Если выпуск не будет досрочно погашен в январе 2026 г., то далее Газпром имеет право погасить его каждые полгода — в день выплаты купона. Если этого не произойдет, то в январе 2031 г. произойдёт новый пересчёт купона с дополнительным спредом к базовой ставке. Мы его оцениваем на уровне 8,3%, исходя из форвардных ставок UST.

💡 Не вдаваясь в детали, отметим, что сейчас спред вечных ЗО Газпрома к старшей кривой составляет 700-800 б.п. (к колл-опционам в 2025-26 гг.). При этом до 2022 г. средний спред составлял около 130 б.п. Мы считаем текущие спреды завышенными. По нашим оценкам, цена выпуска БЗО26-1-Д имеет потенциал роста до 81% от номинала (текущая цена 76%).

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 14 )

Конспект: представитель компании Самолет рассказывает о перспективах роста на 80% в 2023 году

- 01 марта 2023, 12:13

- |

На 2Stocks вышло занимательное интервью с Николаем Минашиным — директор по взаимодействию с инвесторами, который рассказал много нюансов деятельности компании. Рекомендую к просмотру! Потому что у нас в стране все эксперты в строительстве, может быть узнаете что-то новое для себя.

Некоторые тезисы из беседы:

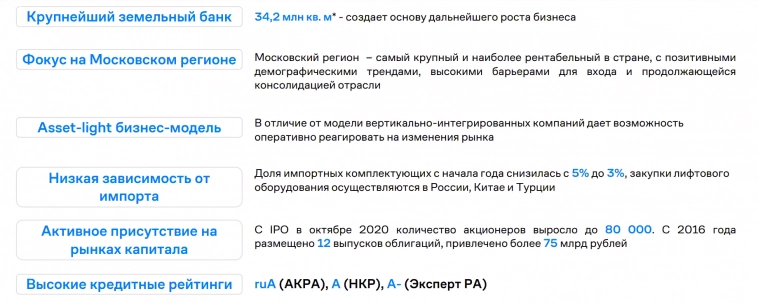

Самолет — это?

С 2012 года на рынке.

Крупнейший в России земельный банк. Лидер в Московской области, доля выше 30%. Есть в Москве и Новой Москве, в Санкт-Петербурге и Ленинградской области. В 2022 году вышли в Тюмень. Есть планы ЕКБ, УФА, Казань, Владивосток, Сахалин, Краснодар.

Становятся полномасштабным федеральным игроком, присутствуют в 93% городов с населением свыше 500 тыс. человек.

Ассет-лайт девелопер. Нет заводов, стройки. Работают через подрядчиков.

( Читать дальше )

Как вела себя экономика Германии во время Первой мировой войны по материалам книги Рея Далио, часть №3 (финал)

- 19 февраля 2023, 13:18

- |

Рассмотрим самый известный пример долгового кризиса и последующей гиперинфляции в Германии, которые последовали после окончания Первой мировой войны.

Часть №1 — ссылка.

Часть №2 — ссылка.

Январь-август 1923 года: оккупация Рурской области

В прошлой части мы остановились на том, что немецкая марка утратила свой статус как средство сбережения.

Несостоявшиеся поставки леса в качестве выплата по репарациям привели к оккупации Рурской области, где производили уголь.

Германии из-за потери значительной части угля пришлось импортировать его из других стран, что ещё больше ударило по платёжному балансу.

Расходы правительства выросли, нехватка ликвидности вынудила Рейхсбанк (ЦБ Германии) печатать ещё больше денег, и инфляция выросла до астрономических уровней.

Чтобы потянуть время ЦБ Германии занял кредит в иностранной валюте и использовал эти деньги для продажи немецких марок, тем самым временно укрепил валюту на 50% и остановил рост инфляции.

( Читать дальше )

Как российский облигационный рынок пережил 2022 г. и с чем входит в 2023-й

- 14 февраля 2023, 09:25

- |

В 2022 г. российская экономика встала на путь большой перестройки, что не могло не отразиться на долговом рынке. Весенний шок, сопровождавшийся скачком ключевой ставки до 20%, экстраординарной волатильностью рубля и широкими ограничениями на трансграничное движение капитала, уже позади. Макроэкономическая среда нашла свое новое равновесное состояние, в котором рынок не без тревоги входит в 2023 г. Что происходило в 2022 г. на рынке облигаций и какие последствия это может иметь в 2023 г. — разбираемся в очередном ежегодном обзоре рынка облигаций.

Процентные ставки

Рост процентных ставок в ответ на ускоряющуюся инфляцию начался еще в 2021 г., за счет чего условия кредитования для корпоративных заемщиков постепенно ужесточались. В конце февраля, после начала СВО, Банк России резко поднял ключевую ставку с 9,5% до 20% в целях предотвращения массового изъятия средств из банков и остановки падения рубля.

За счет постепенного замедления инфляционного давления ЦБ смог в считанные месяцы вернуть ключевую ставку к прежним уровням и даже ниже, зафиксировав ее на отметке 7,5% после сентябрьского заседания. Таким образом, с начала года ключевая ставка снизилась на 1 п.п. — с 8,5% до 7,5%. То есть формально стоимость кредитных ресурсов даже снизилась.

( Читать дальше )

Русский ответ за газ от Новатэка

- 06 февраля 2023, 17:53

- |

Лёд Новатэка тронулся, прибавляя сразу 5%. Всё благодаря нашему товарищу Михельсону и его цитатам, которые уже разнеслись по простору интернета и различным ресурсам.

Прошло то время, когда рынком руководили факты. Теперь достаточно выпустить голубков словесных воробьёв и дело в шляпе. Хотя, признаться, Михельсону можно доверять, мужик он не жадный и не глупый, ну и враки за ним замечены не были, по крайней мере пока.

Акции Новатэк давно лежат в районе 1000 рублей и не спешили расти. Причиной этой лени в последний месяц было заявление о прекращении деятельности Gaztransport & Technigaz в России. А ведь, между прочим, она должна была поставить технологию транспортировки сжиженного газа. Из-за этого верфь Звезда приуныла, ведь именно у неё были заказаны 15. Но ещё 6 газовозов были заказаны на верфях Южной Кореи в Daewoo Shipbuilding & Marine Engineering. Такой флот с поддержкой ледоколов смог бы осуществлять транспортировку СПГ круглогодично.

( Читать дальше )

«Полиметалл»: позволит ли переезд в Казахстан вернуться к дивидендам

- 06 февраля 2023, 11:10

- |

Недавно стало известно о том, что компания «Полиметалл» рассматривает возможность редомициляции (или простыми словами: смены регистрации) с британского острова Джерси в Казахстан (в МФЦА). В случае переезда первичный листинг «Полиметалла» может быть перенесен с Лондона на AIX (Астанинская международная биржа).

На эту новость акции компании на Мосбирже отреагировали положительно, так как после планируемой редомициляции в 3 кв. 2023 г. инвесторы с высокой вероятностью ждут, что компания снова начнет выплачивать дивиденды до конца 2023 г. Давайте разбираться, cмогут ли держатели акций на Мосбирже получать дивиденды после редомициляции.

Редомициляция в Казахстан позволит «Полиметаллу» поднимать денежные средства с российских активов на материнскую компанию и совершать сделки по продаже/отчуждению активов.

35-40% EBITDA «Полиметалл» генерирует с активов в Казахстане, остальную часть – с российских активов. В настоящий момент в связи с контрсанкциями РФ в отношении «недружественных» стран компания не может выводить денежные средства из своих российских активов в материнскую компанию в Великобританию и распределять дивиденды. Она рассматривала сценарий с продажей «токсичных» российских активов, но указом президента было запрещено проводить сделки c долями нерезидентов из «недружественных» юрисдикций. Казахстан же, где располагается часть активов компании, является для России «дружественной» юрисдикцией, а значит, переезд в Астану должен решить эти вопросы. После редомициляции «Полиметалл» рассмотрит вопрос о переносе первичного листинга с Лондона на AIX (биржа МФЦА).

( Читать дальше )

Апдейт прогноза по Совкомфлоту

- 06 февраля 2023, 02:23

- |

В начале прошлой недели СКФ немного приоткрыл завесу тайны по своим показателям https://www.sovcomflot.ru/press_office/press_releases/item113874.html. Поэтому можно попробовать разобраться, что произошло в компании за 2022 год и сделать корректировку прогнозной модели.

Ранее я уже разбирал компанию здесь https://smart-lab.ru/blog/837510.php

Что с флотом?

Начнем с материально технической базы.

Здесь все очень даже неплохо. Риск того, что СКФ продал большее количество судов, чем я обнаружил в сентябре, анализируя различные источники, можно снять. Балансовая стоимость флота на 30.09.23 — 4 669 млн. долл., на 31.12.21 было 5 793 млн. долл., что с учетом амортизации 408 млн. долл. дает выбытие по остаточной стоимости примерно на 0,7 млрд. долл.

Состав флота на начало 2022 года:

( Читать дальше )

Новатэк (NVTK). Результаты 2022 года.

- 03 февраля 2023, 16:49

- |

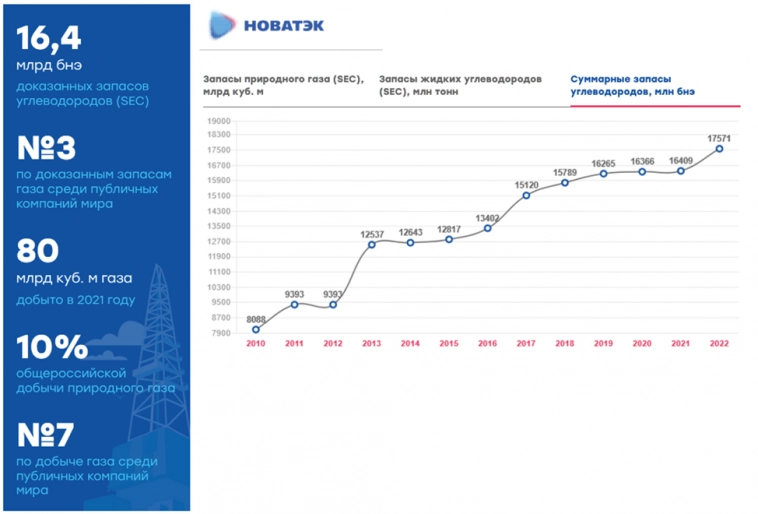

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 16.01.23 Новатэк (NVTK) опубликовал производственные показатели за 2022 год, на основании которых можно прикинуть итоговые финансовые результаты. Этот обзор посвящён разбору компании и этих данных.

Для данной статьи доступна видео версия на Youtube

Оригинал статьи опубликован на платформе Дзен

Еще больше разборов в телеграм: https://t.me/Investovization_official

О компании.

«НОВАТЭК» является крупнейшим независимым производителем природного газа в России. Компания занимается разведкой, добычей, переработкой и реализацией природного газа и жидких углеводородов и имеет более чем двадцатилетний опыт работы в российской нефтегазовой отрасли.

( Читать дальше )

230129.NG.

- 31 января 2023, 09:21

- |

РЕМ: NG.

.

Отчетная СОТ неделя в газе была предэкспирационная по NG1!.

Открытый Интерес в нем падал каждый день на 5-11тыс контрактов вплоть до нуля к пятнице.

.

Основная торговля велась уже в мартовском контракте.

Самые большие изменения в позициях, влияющие на цену у Фондов и Добытчиков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал