Избранное трейдера Andrew Volosnikov

6 дивидендных машин, увеличивающих свои дивиденды

- 26 октября 2016, 18:28

- |

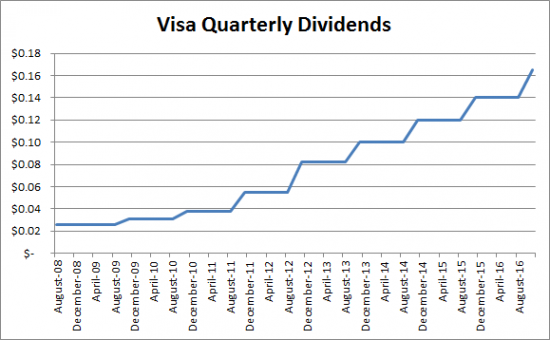

Visa Inc (V) — компания, обеспечивающая безналичные платежи по всему миру. Компания только что увеличила квартальный дивиденд на 17,8% до 16,5 центов на акцию. Это восьмое последовательное повышение ежегодного дивиденда.

Виза — отличный компромисс между дивидендной доходностью и дивидендным ростом. Акция никогда не имела дивидендной доходности больше 1%, что удерживает много инвесторов от покупки акций Визы. Акция торгуется с P\E 29,5 и имеет доходность 0,8%. Если цена акции упадет до 56 долл., то это будет хорошей возможностью приобрести дивидендную акцию мирового класса.

Magellan Midstream Partners, L.P. (MMP) занимается перевозкой, хранением и продажами нефтепродуктов и сырой нефти в США. Квартальный дивиденд по этой акции вырос до 83,75 центов на акцию. Это означает увеличение на 9,8% по сравнению с аналогичным кварталом прошлого года. За последние десятилетие, MMP увеличивала дивиденды в среднем на 11,5% в год. В настоящий момент текущая дивидендная доходность составляет 4,8%.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 2 )

Соотношение риск/прибыль: определение и объяснение

- 26 октября 2016, 14:01

- |

Соотношение риск/прибыль применяется для оценки потенциала прибыли в сделке по отношению к возможному убытку. Для того чтобы понять, каково соотношение риска к прибыли в конкретной сделке, трейдеру необходимо определить как потенциальную прибыль, так и потенциальный риск. Риск определяется стоп-лоссовым ордером и представляет собой разницу между точкой входа в позицию и этим стоповым ордером. Целевая прибыль используется для того, чтобы заранее наметить точку выхода на случай, если сделка пойдет в благоприятном направлении. Потенциальная прибыль в сделке представляет собой разницу между целевой прибылью и ценой входа.

Соотношение риск/прибыль применяется для оценки потенциала прибыли в сделке по отношению к возможному убытку. Для того чтобы понять, каково соотношение риска к прибыли в конкретной сделке, трейдеру необходимо определить как потенциальную прибыль, так и потенциальный риск. Риск определяется стоп-лоссовым ордером и представляет собой разницу между точкой входа в позицию и этим стоповым ордером. Целевая прибыль используется для того, чтобы заранее наметить точку выхода на случай, если сделка пойдет в благоприятном направлении. Потенциальная прибыль в сделке представляет собой разницу между целевой прибылью и ценой входа.

Если трейдер покупает акцию по 25.60$, выставляет стоповый ордер по 25.50$ и устанавливает целевую прибыль на уровне 25.85$, то риск в такой сделке составляет 0.10$ (25.60$ — 25.50$), а потенциал прибыли — 0.25$ (25.85$ — 25.60$).

Сравнив риск с возможной прибылью, получим соотношение: риск/прибыль = 0.10$ / 0.25$ = 0.4.

( Читать дальше )

Как я открывался у американского брокера

- 21 октября 2016, 15:57

- |

С сотрудниками банка возникли некоторые трудности, частично описанные в предыдущем посте. По факту схема выглядит так:

В Банке Открытие открывается счет в долларах, что бы выводить с валютной секции доллары, потом с этого же счета отправлять их в Америку, и на этот же счет с Америки выводить доллары, заводить их на биржу и переводить в рубли.А так же дебетовая карта, что бы получить доступ к интернет банку, через который осуществляются эти переводы за исключением международного. У Открытия брокера выбирается

( Читать дальше )

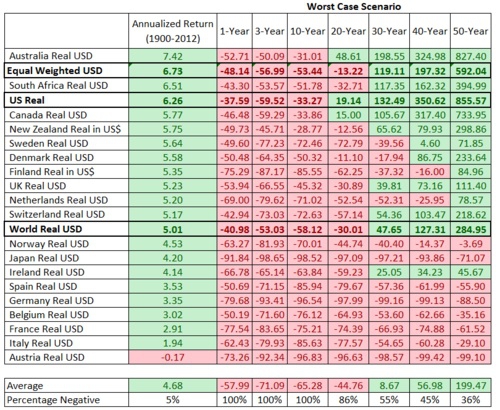

О долгосрочных инвестициях в акции

- 19 октября 2016, 18:49

- |

Как правильно выставлять стоп-ордера

- 19 октября 2016, 16:34

- |

Ордера стоп-лосс (стоповые или просто «стопы») используются для выхода из сделки, когда она начинает терять деньги (то есть, когда рынок начинает идти против вашей позиции). Чтобы вам ни говорили другие трейдеры, стоповые ордера необходимо использовать в каждой сделке без исключения. Вместо поиска оправданий, чтобы не использовать стоп-лосс (например, снижение прибыльности сделок при использовании стопов), лучше ставить стоповые ордера на менее очевидных уровнях, то есть не там, где находятся ордера большинства трейдеров. Стоповые ордера можно использовать как для обычного выхода из позиции, так и для экстренного. Приведенные ниже соображения касаются обычного выхода из сделки для сокращения просадок размера на торговом счете.

Ордера стоп-лосс (стоповые или просто «стопы») используются для выхода из сделки, когда она начинает терять деньги (то есть, когда рынок начинает идти против вашей позиции). Чтобы вам ни говорили другие трейдеры, стоповые ордера необходимо использовать в каждой сделке без исключения. Вместо поиска оправданий, чтобы не использовать стоп-лосс (например, снижение прибыльности сделок при использовании стопов), лучше ставить стоповые ордера на менее очевидных уровнях, то есть не там, где находятся ордера большинства трейдеров. Стоповые ордера можно использовать как для обычного выхода из позиции, так и для экстренного. Приведенные ниже соображения касаются обычного выхода из сделки для сокращения просадок размера на торговом счете.

Правильное размещение стоп-ордера

Существует два различных метода правильного размещение ордеров стоп-лосс. Один из них больше подходит ситуативным трейдерам, а другой — системным. Выбирая метод, который будете использовать вы, исходите из того, к какому типу трейдеров вы себя относите.

( Читать дальше )

Взаимодействие финансовых рынков

- 19 октября 2016, 16:34

- |

Некто Джон Мэрфи разработал основные принципы взаимодействия финансовых рынков – валютного, товарного, фондового, долгового.

-американский доллар движется в противоположном направлении относительно сырьевых товаров

-падение доллара приводит к росту сырьевых товаров, рост доллара – к снижению

-цены сырьевых товаров движутся в противоположном направлении относительно цен облигаций

-цены сырьевых товаров движутся в том же направлении, что и процентные ставки

-рост цен сырьевых товаров совпадает с ростом процентных ставок и падением цен облигаций

-падение цен сырьевых товаров совпадает с падением процентных ставок и ростом цен облигаций

-цены облигаций обычно движутся в том же направлении, что и цены акций

-рост цен облигаций обычно положительно влияет на акции, падение цен облигаций оказывает отрицательное воздействие

-падение процентных ставок обычно положительно влияет на акции, в то время как рост ставок оказывает отрицательное воздействие

( Читать дальше )

Неэффективность №2 - импульс.

- 19 октября 2016, 12:47

- |

Джозеф Лаконишек

Потом к этим двум присоединился еще один парень — Джозеф Лаконишек. Он соединил импульс с дешевизной (которую мы уже разбирали) и получил очень крутые результаты. Импульс хорош на бычьих рынках а дешевизна на медвежьих. Скрестив ужа и ежа он получил неубиваемую стратегию. Теперь его фирма LSV управляет 88 миллиардами долларов.

В следующем посте мы разберем его стратегию.

Основные инвестиционные идеи Олега Клоченка: осень 2016

- 18 октября 2016, 18:32

- |

О методике

Когда из акций в облигации надо переходить? Когда доходность акций становится выше, чем у облигаций — это значит что акции слишком дешевые. А вот когда купонная доходность по бондам выше доходности по облигациям => рынок на максимуме.

Я работаю с отчетами эмитентов. Есть список бумаг в моем портфеле — я читаю их отчеты. Плюс я начинаю глубоко изучать то, что попадает в поле зрения моих интересов.

Я гуляю по улицам — и смотрю, что происходит в экономике.

Новости читаю раз в неделю.

Прогнозы

Ставка ЦБ будет снижаться.

К тому времени когда она составит 6% рынок будет переоценен. А пока можно покупать. Был весной на 65% в бондах с переменным купоном, ориентированным на инфляцию. Вместе со снижением ставки цены на недвижимость будут расти. Ипотека будет более доступна. Китайцы пришли, будут строить, народ будет покупать.

Конкретные акции

Ленэнерго-преф наращивал по мере роста. Эта акция — самая крупная дивидендная история этого года.

Алроса — наращивал и наращивать еще не поздно.

ВТБ — стоимостная инвестиция. Надежная уверенная игра. Силой обстоятельств ВТБ начнет приносить в 2019-2020 году существенный дивидендный доход. Бумага будет переоценена, дивидендная доходность сожмется и её можно будет спокойно продать.

( Читать дальше )

Количественные финансы. Предисловие.

- 15 октября 2016, 13:42

- |

Прежде чем стартуем (завтра), нужно сделать следующее:

1. Изучить мой курс по финансовой отчетности. Без умения пользоваться отчетностью этот курс можно даже не начинать. Отчетность — это база любого фундаментального анализа. Курс простой и понятный. Без воды, коротко и по делу.

2. Добавьте блог в читаемые, чтобы ничего не пропустить.

Компании аристократы

- 15 октября 2016, 09:36

- |

Если Вы собираетесь инвестировать в долгосрочном горизонте, тогда вложения в компании аристократы будет наилучшим решением. Кто же такие, эти компании аристократы. По американским стандартам, это компании, которые увеличивают выплаты дивидендов на протяжении не менее 25 лет подряд. То есть, это компании с развитым бизнесом, который постоянно расширяется и увеличивает свою прибыль.

В США существует специальный индекс S&P 500 Dividend Aristocrats, в который на данный момент в него входят 52 компании, которые отвечают этому критерию. Кроме того, что в этот индекс входят лучшие компании, у них еще есть два свойства. Первое — эти акции платят дивиденды выше среднерыночных, и второе свойство — эти акции показывают больший рост стоимости и меньшие просадки, чем сам индекс S&P 500, на графике ниже это очень хорошо видно:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал