Избранное трейдера Andrew Volosnikov

Бинарные опционы. Прописные истины.

- 21 июня 2015, 15:10

- |

Я не большой поклонник бинарных опционов, в основном потому что их так громко пиарят, в особенности одна из любимых рекламщиками фраз: «заработай до 70-80% в одной сделке!». При этом потерять на этой же сделке можно все 100%. Но люди интересуются, кому-то проще и приятнее угадать направление цены, чем размер движения, поэтому я решил составить несколько основных правил для желающих, прежде чем погружаться в изучение тактик торговли бинарными опционами.

Совсем недавно, по сравнению с иными инвестиционными проектами, на отечественном рынке появился такой уникальный продукт, как бинарные опционы. Несмотря на его относительно молодой «возраст», этот финансовый инструмент уже успел завладеть умами многих трейдеров, предпочитающих торговать онлайн. Характерная особенность бинарных опционов состоит в том, что торговец (трейдер), пытается как можно точней сделать свою ставку либо на понижение, либо на повышение цены на определённый актив. От того, насколько точным будет предпосылка и зависит итог торгов. Что же касается самого актива, тот тут в этой роли может выступать что угодно: драгметаллы, валюта, акции и т.д.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 11 )

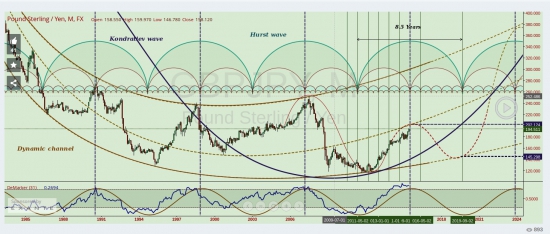

Pivot Points, индикатор для QUIK.

- 21 июня 2015, 00:47

- |

На этот раз арсенал доступных индикаторов в QUIK пополнился индикатором Pivot Points:

Данный инструмент позволяет:

— определить момент входа в рынок;

— расставить стопы и тейк-профиты;

— рассчитать уровни вероятного изменения цен.

PP = (H + L + C) / 3

R1 = PP + (PP — L) = 2P — L

S1 = PP — (H — PP) = 2P — H

R2 = PP + (H — L)

S2 = PP — (H — L)

R3 = H + 2(PP — L) = R1 + (H — L)

S3 = L — 2(H — PP) = S1 — (H — L)

Скачать.

Легкие деньги.

- 20 июня 2015, 20:49

- |

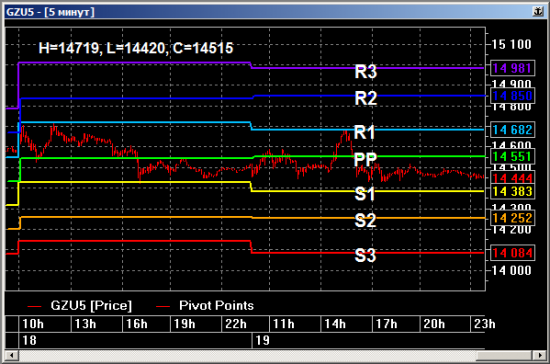

Мои спек портфели 030615

- 19 июня 2015, 19:03

- |

Структура портфеля №1 на данный момент.

Итоги по Спек портфелю №1.

ЧП за неделю составила +3,67% — хорошая неделя выдалась

Бумажная прибыль на данный момент составляет +1,44%

Чистая прибыль на данный момент с начала года +24,59%

( Читать дальше )

Об опционах очень просто... Хедж

- 19 июня 2015, 18:57

- |

Вопрос. Как будем страховать риски движения цены против нашей позиции? Вариант с расчетом дельты по БШ мне не нравится… Очень уж неправильный посыл в этой теории — цена подвержена случайному блужданию… Мой опыт подсказывает, что это не так — после роста вероятность роста не 50%, а несколько больше — от 52 до 65 % процентов в зависимости от неэффективности рынка, который мы торгуем. Значит БШ будет нам давать неправильную дельту.

В одной из лекций Ильинского обратил внимание на простой способ хеджирования проданного опциона.

Допустим продали мы колл. Суть метода в том, что пока цена ниже страйка мы совсем не хеджируем нашу позицию. Когда цена превышает страйк на некоторую минимальную величину — мы покупаем все 100 процентов позиции. Т.е., если у нас продано 100 контрактов опциона, мы покупаем 100 контрактов фьючерса.

( Читать дальше )

Трюк в квике - объяснение

- 19 июня 2015, 17:56

- |

Как оказалось — брокером БКС и службой поддержки QUIK было проведено тщательное расследование ситуации (не ожидал!) и вынесен вердикт компетентных товарищей (и это правильно).

Ничего секретного или личного там нет, так что я выложу здесь.

================

Информация о возникшей проблеме была рассмотрена совместно со специалистами ARQA Technologies (QUIK clients support), в результате чего было получено заключение. Причина описанной ситуации заключается в алгоритме блокировки средств под продажу. Ключевым фактором являлось то, что заявка была подана по цене 54,999 руб., а рыночная цена была около 53 рублей. Вам действительно не хватало средств для того, чтобы открыть шорт в 250 лотов по цене 54,999 рублей, и когда была выставлена заявка по данной цене на меньший объем, заявка прошла, но блокировка средств учитывается по рыночной цене – около 53 рублей, что дало небольшой дополнительный объем денежных средств для следующей заявки. Таким образом, одной заявкой можно было приобрести 243,101 лота, но при выставлении заявок на 200+25+15 лотов несколькими заявками освобождалось больше средств, и система приняла еще одну заявку на 10 лотов, что в сумме дало 250 лотов 4-мя заявками.

( Читать дальше )

Условия работы на рынках США

- 19 июня 2015, 16:45

- |

Для индивидуального трейдера удобно работать на американском рынке. Обилие инструментов, постоянный бесплатный, беспрепятственный и безличный доступ к счету и биржевой информации, не зависящий от воли клерка или работы менеджера, четкость исполнения ордеров, удобство использования программ и возможность проверять идеи на рынке без затрат своих денег, бесплатность и доступность самообразования и изучения новых методов и форм работы… Все это характеристика работы на рынках через брокера США.

Разумно брать у Запада хорошее и искоренять дурное. Разумно исходить из реальных условий. Если бы в России был такой же хорошо организованный рынок, я бы работала на нем. Но его нет. Деньги эффективнее работают на рынке США. Слава богу, законы наши лояльны, законы США — тоже, проблем никаких не возникает. Деньги работают там, где созданы лучшие условия и где работа приносит выгоду — это характеризует комплексное понятие, инвестиционный климат. Поэтому концепция

( Читать дальше )

Как быстро увеличить производительность алгоритма. Часть 2

- 18 июня 2015, 14:19

- |

Прошлая часть — см. в моем блоге.

В этой части разберем технику улучшения производительности стратегии, использующую множество моделей.

Одним из наиболее мощных методов улучшения прибыльности вашей модели является объединение нескольких алгоритмов в так называемое «множество». Теория состоит в том, что комбинируя разные модели и их предсказания, мы получаем более робастные результаты. Тесты показывают, что даже объединение простых моделей может быть производительнее более сложной, но единственной стратегии.

Существует три основных техники объединения:

Смешивание:

Смешивание основано на создании моделей, прогоняемых на немного различных тренировочных наборах и усреднения их результатов для получения одного предсказания. Тренировочный набор переделывается путем повторения или удаления вхождений данных, в результате чего получается несколько разных наборов. Этот процесс работает хорошо для нестабильных алгоритмов (например, деревья решений) или, если присутствует определенная степень случайности в процессе создания моделей ( как, например, начальные веса в нейронных сетях). Получив усредненное предсказание для коллекции моделей с высоким значением подгонки, мы можем уменьшить результирующую подгонку без увеличения недооценки, что приведет к лучшим результатам.

( Читать дальше )

Исправления в "Алгоритмах маркетмейкера"

- 18 июня 2015, 13:48

- |

В цикле статей "Алгоритмы маркетмейкера" в пятой части был размещен мой код на C# для реализации стратегии оптимального управления ордерами. Пользователь сайта Eskalibur обнаружил в нем несколько ошибок, которые значительно влияли на результат, и доработал алгоритм до полного соответствия оригинальной статье. Его код я поместил в конце пятой части цикла статей (см. также комментарии к ней). Прошу всех, кто пробует применять эту стратегию, использовать именно этот листинг.

Хочу выразить благодарность за проделанную работы Eskaliburу и пользователю r0man, который также работает в направлении практического применения алгоритма. Думаю, у них все обязательно получится, и по результатам разместим отдельную статью на сайте.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал