Избранное трейдера Тимофей Мартынов

Считаем долг Мечела на коленке

- 14 сентября 2022, 16:48

- |

Все знают компанию Мечел, чем она занимается и чем прославилась. Сразу оговорюсь, никаких прогнозов по деятельности компании выдвигать не буду, разберу лишь легендарный долг компании и посмотрим, как он изменился за 1П 2022 г.

У нас есть данные из отчета компании по структуре долга на конец 2021 г.: $416 млн, €1220 и 147,9 млрд руб. Если интерпретировать это все в рубли, то получим, что совокупный долг Мечела составлял 283,3 млрд руб. (31,2 млрд руб эквивалентно $, 104,2 млрд руб эквивалентно € и рублевый 147,9 млрд руб.)

Плавно переходим в 2022 г. Как мы помним, в феврале Мечел погасил свою задолженность перед ВТБ в размере $341 млн. Представим, что погасили до СВО и по курсу примерно 75. Тогда это 25,6 млрд руб. Соответственно из валютного долга по баксу осталось $75 млн. Остальной долг неизменный.

Кстати, в годовом МСФО Мечела фигурировало событие после отчетной даты. Там как раз указано погашение перед ВТБ, но не на $341 млн, а на 141. Вероятно, это был последний транш, а не еще какой-то дополнительный долг. То есть также рассматриваем $341 млн.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

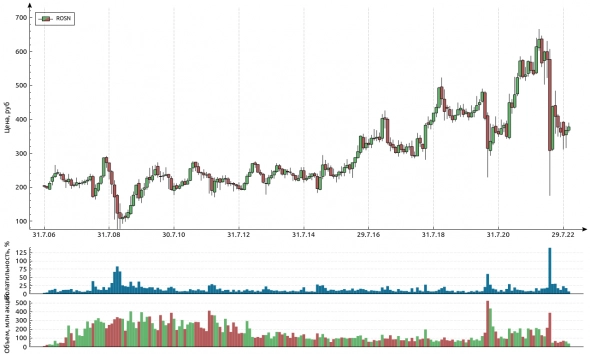

Роснефть - стоит ли покупать Ноев Ковчег в России и причем тут Восток Ойл?

- 13 сентября 2022, 18:52

- |

Роснефть – российская нефтегазовая компания, блокирующий пакет акций которой принадлежит государственному АО «Роснефтегаз». Одна из крупнейших в мире компаний-производителей нефти по объемам добычи, акции торгуются на Московской бирже.

В 21 веке компания совершила множество сделок по слиянию и поглощению: активы ЮКОСа, ТНК-ВР, Башнефть и на текущий момент объем добычи нефти составляет 194 млн тонн нефти и 65 млрд м3 газа (2021 год). Помимо добычи занимается переработкой (18 НПЗ в собственности), маркетингом, трейдингом и даже судостроением.

Одна из крупнейших компаний по капитализации на Московской бирже — на 12.09.22 стоимость компании оценивается в 4 трлн рублей, выше только Газпром. Интересная дивидендная история начала формироваться несколько лет назад и выглядит весьма достойно к текущей цене:

( Читать дальше )

Есть ли потенциал роста у НМТП

- 13 сентября 2022, 14:24

- |

С апреля этого года активно осуждается идея о том, что НМТП может быть в числе явных бенефициаров увеличения поставок российской нефти и нефтепродуктов по морю.

Действительно статистика подтверждает, что объем экспорта нефти не сократился в то время как экспорт через магистральные трубопроводы испытывает огромные сложности из-за санкций. Поэтому вроде идея правильная.

Но 12 сентября вышла сводная статистика о грузообороте российских портов:

https://portnews.ru/news/335361/#:~:text=%D0%93%D1%80%D1%83%D0%B7%D0%BE%D0%BE%D0%B1%D0%BE%D1%80%D0%BE%D1%82%20%D0%BC%D0%BE%D1%80%D1%81%D0%BA%D0%B8%D1%85%20%D0%BF%D0%BE%D1%80%D1%82%D0%BE%D0%B2%20%D0%A0%D0%BE%D1%81%D1%81%D0%B8%D0%B8%20%D0%B2,%D1%82%D0%BE%D0%BD%D0%BD%20(%2B4%2C9%25).

Вроде первоначальная информация о росте отгрузки нефти через порты подтверждается. Но! Также подтверждается тенденция на сокращение перевалки сухих грузов на фоне увеличения грузооборота наливных грузов. За восемь месяцев минус 5% по первому направлению и плюс 5 по второму. То есть результат нулевой.

( Читать дальше )

Ситуация с грузооборотом в морских портах России

- 13 сентября 2022, 13:51

- |

Так, по итогам 8 месяцев 2022 года грузооборот морских портов в нашей стране пусть скромно, но всё же вырос на +0,1% (г/г), до 553,3 млн т.

🔸 Позитивную динамику по-прежнему демонстрируют порты Арктического и Дальневосточного бассейнов, где показатели выросли на +4,3% и +0,7% соответственно.

🔸 Перевалка на Балтике в этом году сократилась на -1,3%, из-за усиления санкционного давления Запада, что положительно отразилось на северных и восточных портах.

🔸 Грузооборот морских портов Азово-Черноморского бассейна остался на уровне прошлого года.

🧐 Если взглянуть на динамику грузооборота отечественных портов в августе, то мы видим ускорение роста по сравнению с последним летним месяцем прошлого года -показатель вырос на

( Читать дальше )

Рыночные циклы по Говарду Марксу

- 13 сентября 2022, 13:49

- |

Основные тезисы (экономлю Вам время):

👉 Весь мир цикличен — «История не повторяется, но рифмуется»

👉 Попытка предсказать макробудущее, вряд ли поможет инвесторам достигнуть повышенной доходности. Таких результатов известно крайне мало.

👉Главные области, на которых стоит сосредоточиться:

— попытка узнать больше других о фундаментальных факторах отраслей, компаний

— соблюдении дисциплины в отношении соответствующей цены для оплаты причастности к этим фундаментальным факторам

— понимание существующей инвестиционной среды и принятие решений о стратегическом позиционировании портфеля

Тут Говард даже про Газпром по 300 сказал:

( Читать дальше )

🗣 HeadHunter (HHR) - обзор отчета за 1П 2022г и перспективы компании

- 13 сентября 2022, 10:11

- |

▫️Выручка TTM: 17,6 млрд ₽

▫️EBITDA TTM: 6,6 млрд ₽

▫️Прибыль TTM: 3,5 млрд ₽

▫️fwd P/E 2022:15

▫️fwd дивиденд 2022: 0%

👉 Все обзоры: t.me/taurenin/651

👉Разделы выручки по продуктам в 1П2022г и динамика г/г:

▫️ Комплексные подписки: ₽ 2,4 млрд (+35,7%)

▫️ Доступ к базе резюме: ₽ 1,6 млрд (+14,4%)

▫️ Размещение вакансий: ₽3,6 млрд (+21,8%)

▫️ Дополнительные услуги: ₽ 0,8 млрд (+27,9%)

Итого выручка: ₽8,4 млрд (+24,5%)

( Читать дальше )

Под капотом ЛСР

- 13 сентября 2022, 08:13

- |

Застройщики прокатились на волне роста цен за квадратный метр и пролонгации льготной ипотеки, а теперь красуются своими показателями. Недавно отчетность по МСФО за первое полугодие выпустила Группа ЛСР. Давайте взглянем ей “под капот” и решим, восстановилась ли инвест-идея или все ещё проигрывает другим представителям отрасли в виде Самолета и ПИК.

Выручка ЛСР за первые полугодие выросла на ~20% г/г до 65 млрд руб. Валовая и операционная прибыль также показали хороший прирост на ~40% и ~45% соответственно. Однако чистая прибыль демонстрирует не столь стремительный рост – всего 12%, а с валютной переоценкой и вовсе показатель ниже прошлого года.

На снижение чистой маржинальности компании повлиял рост долга. Чем больше у компании заемных средств, тем больше расходы на их обслуживание. Процентные расходы выросли более чем в 2 раза до 7 млрд + 1,6 млрд по льготным ставкам и эскроу. В прошлом же году все финансовые расходы составляли 4,3 млрд.

Из интересного – долг вырос не критично, в основном за счет краткосрочных обязательств. Долгосрочные кредиты вовсе сократились. Можно предположить, что средняя ставка по кредиту существенно выросла для ЛСР.

Ранее компания выплачивала хорошие дивиденды, но недавно отказалась от этой практики заменив выплаты обратным выкупом. Справедливости ради стоит сказать, что на обратный выкуп было потрачены суммы сопоставимые с дивидендами. Сейчас на балансе у ЛСР почти 20% казначейских акций. На данный момент многие аналитики сходятся во мнении, что в этом году выплаты снова не увидим.

Касательно продаж. Рекордный рублевый доход застройщик получил за первый квартал, а вот второй оказался посредственным. Такая ситуация связана в том числе с коррекцией цен на рынке недвижимости. К нему мог еще добавиться эффект перенесенного спроса – покупатели поторопились совершить сделки в первом квартале опасаясь обесценение денег.

Общая оценка бизнеса достаточно скромная. Ранее компания выплачивала 78 рублей на акцию, что от текущей цены 12,5%. С одной стороны дивидендная история пропала, с другой, компания продолжает генерировать прибыли и увеличивать финансовые результаты.

Для общей диверсификации ЛСР выглядит неплохо, идея достойна наблюдения. Однако из застройщиков свое предпочтение я по-прежнему отдаю сильному Самолету или стабильному ПИК.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Дефицит бюджета в августе треть трл

- 12 сентября 2022, 19:24

- |

Минфин дал оценку исполнения федерального бюджета за 8 мес. Эти данные показывают, что ситуация в бюджетной сфере продолжает ухудшаться.

ДОХОДЫ

Мы уже писали, что нефтегазовые доходы в 3-м кв начали уверенно снижаться, но с ненефтегазовыми доходами ситуация ещё хуже. Как только начался кризис (март 2022г) ННГД ушли в минус «год к году». За 6 месяцев кризиса сокращение ННГД составило -13.7% гг. То есть в реальном выражение сокращение ННГД близко к -30% гг. И это катастрофа…

РАСХОДЫ

Минфин бурно тратил деньги в июне-июле, но в августе поприжал расходы. Их рост составил лишь 8.4% гг, т.е. сокращение в реальном выражении

ДЕФИЦИТ

Дефицит сократился с аномального 1 трлн руб в июле то 344 млрд в августе. Мы считаем, что именно гигантский дефицит июля сыграл основную роль в

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал